동원산업·동원엔터 흡수합병, '기준시가 vs 자산가치' 3년만에 논란 왜 불거졌나 [동원산업·동원엔터 흡수합병 쟁점]동원산업 '동원냉장 흡수' 당시 잡음 없어, 비상장 '순자산' 실질가치 반영 기준 변경

이효범 기자공개 2022-04-27 07:28:56

[편집자주]

동원그룹의 비상장 지주사 체제가 경영효율성 명목으로 개편에 돌입했다. 상장사인 동원산업이 모기업이자 지주사인 동원엔터프라이즈를 흡수합병하는 거래가 핵심이다. 하지만 합병 결의 과정에서 기업가치 산정을 둘러싼 잡음으로 기관투자가와 소액주주의 거센 반발을 사고 있다. 일부 기관투자가는 법정소송도 불사한다는 방침이다. 이번 논란의 배경과 핵심 쟁점을 짚어본다.

이 기사는 2022년 04월 25일 16시03분 thebell에 표출된 기사입니다

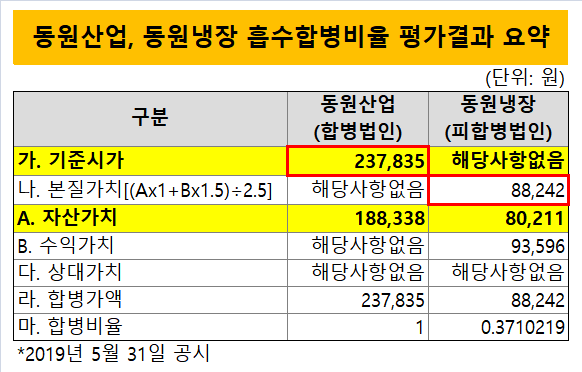

동원산업에 투자한 기관투자가들이 이번 합병에 불만을 갖는 핵심적인 원인은 합병비율 산정 방식 때문이다. 동원산업이 두가지 선택지 중 상대적으로 기업가치를 낮게 평가받는 방식을 택하면서 의도적인 게 아니냐는 오해를 낳고 있다.동원산업이 3년전 동원냉장을 흡수합병할 당시만 해도 문제가 될게 없었다. 기준시가가 자산가치보다 높았기 때문이다. 하지만 제자리걸음인 기준시가와 달리 지난해까지 자산가치가 큰폭으로 뛴 가운데 이를 고려하지 않은 합병비율 산정으로 논란을 자초한게 아니냐는 지적이 나온다.

◇동원산업 자산가치, 기준시가보다 53% 높아

동원산업과 동원엔터프라이즈의 합병비율은 1:0.7677106으로 책정돼 있다. 동원산업의 액면분할을 고려하지 않은 비율이다. 각각 합병가액은 동원산업 24만8961원, 동원엔터프라이즈 19만1130원으로 각각 적용됐다. 각 기업의 1주당 가치를 의미한다.

동원산업 기관투자가들이 이번 합병비율을 놓고 불만을 터뜨리고 있는 건 동원산업의 합병가액이 더 높게 책정돼야 한다고 보기 때문이다. 이번 합병가액은 기준시가로 평가됐다. 이 방식은 합병을 위한 이사회 결의일과 합병계약을 체결한 날 중 앞서는 날의 전일을 기산일로 △최근 1개월간의 거래량 가중산술평균종가 △최근 1주일간의 거래량 가중산술평균종가 △최근일의 종가를 산술평균한 가액 등으로 산정된다.

이와 달리 자산가치 분석방법을 따를 경우 동원산업의 기업가치가 한층 더 높게 평가된다. 별도 재무제표 상 자본총계에서 특정 금액들을 가감해 산정하는 방식이다. 이 경우 1주당 가치는 38만2140원으로 기준시가보다 약 53% 더 높은 가치로 평가되는 셈이다. 동원산업 주주 입장에서는 기준시가 방식에 아쉬움이 남는 이유다.

자본시장과 금융투자업에 관한 법률에 따르면 동원산업과 같은 상장법인에 대한 합병가액은 기준시가 분석방법을 적용해 산출된다. 다만 기준시가가 자산가치보다 낮은 경우에는 자산가치로 합병가액을 산출할 수 있도록 돼 있다.

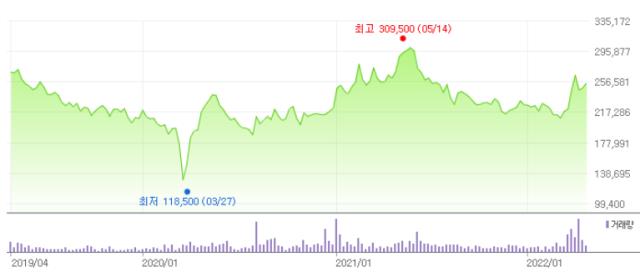

기관투자가들은 동원산업이 자산가치 방식을 대신해 기준시가를 적용한데 대해 의문부호를 떼지 못하고 있다. 동원엔터프라이즈 가치에 상당부분을 차지하는 동원시스템즈 주가는 우상향하는 추세인 반면 동원산업 주가가 저평가된 시점에서 이뤄지는 합병이라는 점도 문제로 지적하고 있다.

◇2021년 금감원 제도개선 여파…주가는 요지부동

동원산업은 사실 몇년 전만 해도 이같은 논란에 휩싸일 이유가 없었다. 3년전 동원냉장을 흡수합병할 당시에도 기준시가 방식으로 합병가액을 결정했다. 2018년말 별도기준 재무제표를 기준으로 기준시가는 23만7835원, 자산가치 18만8338원으로 각각 책정됐다. 기준시가가 자산가치에 비해 높았기 때문에 이를 합병가액 기준으로 삼는데 이견이 없었다.

그런데 이후 동원산업의 자산가치가 큰폭으로 증가했다. 2021년말 별도 재무제표를 기준으로 하면 38만2140원으로 동원냉장 합병 때 책정된 자산가치(2018년말 별도 재무제표 기준)와 비교해 2배 넘게 증가한 수치다.

2018년말~2021년말까지 동원산업의 자산총계는 1조4855억원에서 1조6354억원으로 1500억원가량 늘었다. 부채총계가 125억원 증가할 동안 자본총계는 1374억원 불어났다. 2020년과 2021년 각각 순이익 790억원, 765억원을 달성하면서 자기자본이 크게 증가한 것으로 보인다. 같은 기간 현금성자산이 252억원에서 1408억원으로 불어나면서 순차입금도 6061억원에서 4950억원으로 감소했다. 부채비율은 100%로 2018년말 이후로 최저 수준으로 나타났다.

이보다 핵심은 2021년 금융감독원이 합병비율 산정시 자산의 실질가치가 적절히 반영될 수 있도록 '증권의 발행 및 공시 등에 관한 규정 시행세칙'을 개정한 것이다. 원래는 상장사가 취득원가로 평가하는 시장성 없는 주식의 경우 순자산가액이 취득원가보다 낮은 경우에만 그 차이를 차감하도록 해왔다. 그러나 개정 이후에는 순자산가액이 취득원가보다 높아진 경우에도 증가분을 더하도록 했다.

동원산업은 이번에 자산가치를 산출할 때 개정된 내용을 적용했다. 이 경우 가산하는 금액이 5500억원에 육박하는 것으로 추산된다. 2019년에 추진한 동원냉장 흡수합병 당시에는 적용되지 않았던 것으로 분석된다.

동원산업이 자산가치가 크게 상승한 것과 달리 시장의 평가는 냉정했다. 매년 연말기준 주가는 완만한 우상향 곡선을 그리는데 그쳤다. 자산가치가 2배 상승할 동안 기준시가는 거의 제자리걸음이던 배경이다. 기준시가를 기준으로 한 동원산업의 합병가액은 2018년 동원냉장 흡수합병 당시 23만7835원이다. 최근 합병가액 24만8961원에 비해 1만1126원 낮은 수준이었다. 사실상 큰 차이를 보이지 않은 셈이다.

일부에서는 동원산업이 기준시가를 기준으로 한 합병을 염두에 두고 주가 관리를 등한시 해온게 아니냐는 볼멘소리 마저 나온다. 금융감독원 전자공시시스템에 따르면 동원산업은 최근 10년간 기업설명회(IR)를 단 한 번도 개최한 적이 없는 것으로 나타났다.

업계 관계자는 "동원산업의 자산가치가 기준시가에 비해 높아졌다는 점을 반영하지 못한 채 과거와 같은 잣대로 합병가액을 산정하면서 이번 논란이 불거진 것으로 볼 수 있다"라며 "시장과 소통하려는 노력이 없었다는 점이 아쉬운 대목"이라고 말했다.

동원산업 측은 이번 합병에서 자산가치를 적용할 경우 요구되는 사유, 방법 및 절차 등에 대해 별도의 규정이 없다는 점을 들어 기준시가를 적용했다는 입장이다. 또 기준시가 방식이 투자자들의 투자판단을 기반으로 기업의 객관적 가치가 반영돼 형성된 것으로 보고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '빅데이터' 뉴엔AI, 코스닥 상장 예심 4개월만 통과

- NH농협은행, '단기채·가치주' 고수…안정성 중점

- 라이프운용 PIV펀드, KB증권서 300억 자금몰이

- 신한PBS-타임폴리오, 두 번째 맞손…롱숏에 힘쏟는다

- [택스센터를 움직이는 사람들]"세무·법률·부동산 전문가 라인업…'연구 DNA' 전문성 제고"

- 신한증권 가판대 전면 재배치, 기아·삼전 신규 등판

- [연금시장에 분 RA 바람]AI PB의 등장…규제 탓에 더뎠던 확산 속도

- 블루코브운용, 명동 뉴오리엔탈호텔 인수한다

- 미래에셋운용 '핀→테크' 진화…퇴직연금 RA 진출

- [상호관세 후폭풍]포스코, 현대제철 미국 현지 JV 검토 배경은