[산은 구조조정 포트폴리오 점검]'출구 막힌' 대우조선 매각 작업, 남은 시나리오는④현대重 딜 무산, 통매각 적기 놓친 산은...여의치 않은 분리 매각

김서영 기자공개 2022-08-19 07:16:44

[편집자주]

KDB산업은행은 한국 산업계를 지탱하는 버팀목이다. 기업금융부문과 구조조정본부로 대변되는 산은의 기업금융 시스템은 경제 상황과 기업 여건 등 변화에 맞춰 모습을 달리해 왔다. 최근 몇 년 산은은 기업 구조조정이란 숙제를 푸는데 진땀을 빼고 있다. 성공한 구조조정도 있었지만 여전히 출구를 찾지 못한 기업들도 많다. 더벨은 산은 기업구조조정 시스템을 살펴보고 현재 남아 있는 구조조정 대상 기업들을 집중 조명해본다.

이 기사는 2022년 08월 17일 15시17분 thebell에 표출된 기사입니다

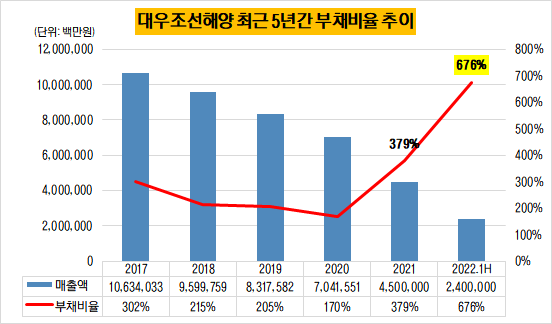

KDB산업은행의 품에 가장 오래 있었던 구조조정 기업은 어디일까. 바로 대우조선해양(대우조선)이다. 산은은 20여년이 넘도록 대우조선 지분을 보유하고 있다. 자금 지원과 출자전환이 반복되면서 지분율이 오르락내리락했다. 2016년 79%까지 높아졌던 지분율은 현재 55.7% 수준을 보이고 있다.산은에게 대우조선은 '아픈 손가락'이다. 올해 초 추진한 현대중공업그룹과의 인수합병(M&A)도 유럽연합(EU)의 벽에 부딪혀 결국 무산됐다. 민영화에 실패하면서 대우조선은 사실상 산은의 자회사나 다름없는 처지에 놓였다. 조선업 호황을 맞았지만 경영 개선은 2년 뒤에나 본격화된다. 부채비율도 700%에 육박한다. 산은이 분리매각 가능성을 띄웠으나 엑시트(투자금 회수) 출구가 좀처럼 보이지 않고 있다.

◇이동걸 전 회장의 '드라이브', EU 기업결합 심사에 막혔다

2019년 이동걸 전 산은 회장은 대우조선 민영화에 강한 의지를 보였다. 이 전 회장은 당시 "지금이 (대우조선을 매각할) 마지막 기회"라며 "지금을 놓치면 대우조선해양을 민영화할 기회가 20년 뒤에나 찾아올 것"이라고 강조했다. 그 어떤 구조조정보다 속도감 있게 대우조선 매각 작업을 이끌었다.

이 전 회장이 매각을 추진한 타이밍을 두고 조선업계 안팎의 이견은 없었다. 2019년은 대우조선을 매각할 적기로 판단됐다. 조선업은 2014년 불황이 시작됐다. 조선업 사이클에 따라 그로부터 5~6년 뒤인 2019년과 2020년 업황이 회복될 것으로 예상됐다. 대우조선 매각과 경영 정상화라는 두 마리 토끼를 잡기 위해선 사이클을 타는 것이 중요했다.

이 전 회장의 판단은 절반만 맞았다. 조선업 호황은 왔지만 민영화엔 실패했다. 대우조선과 현대중공업그룹의 M&A는 결국 결렬됐다. 시장에서는 현대중공업그룹이 아닌 다른 기업이 대우조선을 인수했다면 결과가 달라졌을 것이라는 평가가 나오기도 했다.

산은은 현대중공업을 인수자로 낙점, 스토킹호스 방식을 추진했다. 스토킹호스는 인수예정자와 조건부 투자계약을 맺고 공개입찰을 통해 인수자를 확정하는 방식이다. 산은이 현대중공업에 매각하려는 의지가 그만큼 강했다는 의미다.

산은의 의지와 달리 실제 딜은 좀처럼 속도를 내지 못했다. 기업결합 심사에만 2년 11개월, 거의 3년이 걸렸다. 결과도 부정적이었다. EU가 양사의 결합을 반대해 딜이 좌초됐다. EU는 "현대중공업그룹이 대우조선을 인수하면 LNG 운반선 시장 점유율이 60%로 올라가 독과점 우려가 있다"고 반대 의견을 냈다.

조선업계에서는 딜 시작부터 어느 정도 예견된 일이었다는 반응이 나왔다. 2019년 1월 산은이 대우조선 민영화 계획이 발표됐을 때 기업결합 심사를 통과하지 못할 수 있다는 우려가 이미 제기됐다. 딜 당사자인 산은과 현대중공업은 EU의 1차 기업결합 심사 승인율이 92.8%란 숫자에 기대 딜을 그대로 추진했다는 후문이다.

◇통매각? 분리 매각?...강석훈호 출구 전략 '안갯속'

대우조선의 민영화는 산은의 숙원 사업이 됐다. 올해 6월 출범한 '강석훈호'에게도 주어진 숙제다. 강 신임 회장은 대우조선에 대해 분리 매각을 포함한 여러 구조조정 방안을 구상하고 있다. 내달 나오는 경영 컨설팅 결과를 정부와 협의해 구체적인 매각 방식을 결정할 방침이다.

산은이 매각해야 하는 지분율은 지난해 말 기준 55.7%다. 이달 16일 종가 기준 대우조선의 시가총액은 2조2853억원으로 산은이 보유한 지분 가치는 1조3000억원 규모다. 산은은 대규모 차입금과 회사채도 보유하고 있다. 지난해 말 기준 단기차입금은 7777억원, 장기차입금은 8654억원이다. 같은 기간 회사채는 3708억원이다.

산은 관계자는 "대우조선을 민영화하겠다는 기존 방침에는 변화가 없다"며 "2017년부터 대우조선은 독자생존이 불가능해 턴어라운드하는 경영 개선은 불가능하다고 봤으며 매각을 통한 구조조정을 목표로 삼았다"고 말했다.

산은은 대우조선을 분리 매각하는 방안까지 검토했다. 업계에서는 분리하는 방식을 두고 여러 시나리오가 나오고 있다. 대우조선의 LNG선 사업 부문을 분리해 나머지를 현대중공업그룹에 매각하는 방안이다.

또 다른 방안은 해외에서 인수자를 찾는 방안이다. 대우조선의 방산 부문을 분리해 나머지 부분을 해외에 매각하는 안이다. 두 가지 방안 모두 대우조선의 경쟁력이 크게 떨어지고, 선박 핵심기술이 걸려 있어 실현 가능성이 높지 않다는 분석이다.

'대우조선을 분리 매각하는 것 외에 방안이 있느냐'는 더벨의 질문에 강 회장은 "나중에 한 번에 말씀드리겠다"며 즉답을 피했다. 통매각이나 분리 매각 등 출구가 마땅치 않은 상황이다. 이에 산은은 컨설팅 결과를 기다리며 재매각에 나서기 전 숨 고르기 중으로 보인다.

한편 대우조선은 올해 상반기 목표(89억달러)의 75%에 해당하는 66억7000달러 규모의 수주를 달성했다. 지난달 말 수주 잔량도 291억달러로 3년 치 조업 물량이다. 특히 대우조선은 "109척의 선박 수주 잔량 중 절반에 이르는 46척이 LNG 운반선으로 향후 수익성 개선이 기대되는 상황"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

김서영 기자의 다른 기사 보기

-

- [건설리포트]부영주택, 저조한 분양 탓 수익성 회복 고전

- [thebell note]모듈러 주택, 진가를 발휘할 때

- [건설리포트]우미건설, '분양 호조' 힘입어 외형 성장

- [건설부동산 줌人]신영부동산신탁, '증권 출신' 김동현 신탁사업부문장 낙점

- [이사회 분석]GS건설, 다시 여는 주총…사외이사 '재선임' 카드

- [건설사 인사 풍향계]이종원 회장의 '선택', 임기영 HS화성 신임 대표

- [건설사 PF 포트폴리오 점검]GS건설, 브릿지론 '2조' 돌파…연내 본PF 전환할까

- [GS건설을 움직이는 사람들]조성한 부사장, 글로벌 경쟁력 강화할 '토목 전문가'

- 허윤홍 GS건설 대표 "선별 수주로 리스크 관리 강화"

- [GS건설을 움직이는 사람들]김동욱 부사장, 플랜트사업 '외형 성장' 드라이브