[IPO 모니터]모델솔루션, 시장 친화적 밸류…'확실한' 할인 메리트내달 19일 수요예측, 신주로만 공모…2000원 낮춰 밴드 상단 2만7000원 제시

이상원 기자공개 2022-08-30 07:17:56

이 기사는 2022년 08월 25일 15:14 thebell 에 표출된 기사입니다.

코스닥 상장에 도전하는 모델솔루션이 시장 친화적인 밸류에이션을 제시했다. 비교기업의 멀티플(PER)을 조정하고 당초 예심청구때보다 할인율을 높인 결과다. 최근 침체된 국내 기업공개(IPO) 시장 상황을 감안한 전략적 판단이다.증권신고서에 따르면 모델솔루션은 오는 9월 19~20일 양일간 기관투자자를 대상으로 코스닥 상장을 위한 수요예측 일정에 돌입한다. 같은 달 23일 공모가액을 확정해 공고할 계획이다.

상장 예정 주식수의 15.64%인 100만주를 공모하며 구주매출 없이 전량 신주로만 모집한다. 모델솔루션과 주관사인 KB증권은 기관투자자에 대한 배정비율을 67.44~75%로 정했다. 일반 청약자는 25~30%, 우리사주조합에는 2.56%를 배정했다.

모델솔루션의 주요 사업은 프로토타입 제작이다. 매출의 약 50%가 해외시장에서 발생하고 있는 가운데 글로벌 시장은 연평균 10%대의 성장세를 이어가고 있다. 한국앤컴퍼니그룹과의 본격적인 시너지를 감안하면 성장 가능성은 충분하다는 평가다.

최근 투자자들이 확실한 이익을 실현하고 있는 기업이 아니면 자금을 쉽게 투입하지 않는 성향을 보이고 있다. 모델솔루션의 올 상반기 매출액과 순수익은 316억원, 37억원으로 각각 전년 대비 17.03%, 23.33% 늘어나며 코로나19 이전 수준으로 회복했다.

하지만 최근 침체된 IPO 시장 상황을 감안해 모델솔루션과 KB증권은 최대한 시장 친화적으로 밸류에이션을 책정했다. 이를 위해 모네홀딩스를 비롯해 올해 프리IPO를 통해 지분을 취득한 코너스톤브릿지 등 재무적투자자(FI) 설득에 집중했다. 그 결과 투자자들이 공유할 수 있는 이익이 예상치보다 더 늘어나며 확실한 투심을 기대할 수 있게 됐다.

모델솔루션의 주당 평가가액은 4만189원이다. 적정시가총액은 2570억원으로 계산된다. 하지만 32.82~40.28%의 할인율을 적용하면 상장 밸류에이션은 1535억원에서 1727억원이다. 지난 4월 한국거래소에 예심청구 당시 희망밴드로 2만6000~2만9000원을 제시했지만 할인율을 늘리며 2000원 낮아진 2만4000~2만7000원을 제시한 결과다.

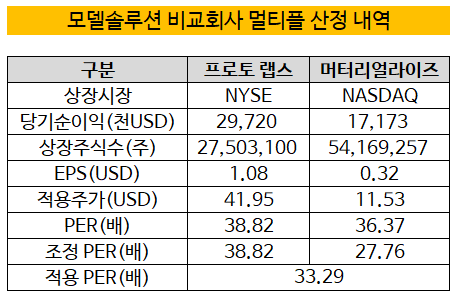

안정적으로 수익을 내고 있는 만큼 기업가치 산정에 PER 방식을 적용했다. 모델솔루션은 KB증권과 논의한 끝에 해외 프로토타입 제조사 두 곳을 비교기업으로 결정했다. 각각 프로토 랩스(Proto Labs)와 머터리얼라이즈(Materialise)다. 국내에는 해외 매출 50% 이상의 기업이 없다는 점이 반영됐다.

2022년 반기 기준 순이익을 활용해 비교그룹의 PER을 산출했다. 하지만 평가기준일 나스닥의 PER 평균치가 코스닥을 상회하면서 이를 일치시키기 위해 조정을 진행했다. 조정계수 76.34%를 적용해 머터리얼라이즈은 27.76배로 낮아졌다. 뉴욕증권거래소에 상장된 프로토 랩스의 PER은 38.82배로 유지됐다. 따라서 적용 PER은 평균 값인 33.29배를 나타냈다.

모델솔루션이 이번 공모를 통해 조달하는 자금은 240억~270억원이다. 자금 전액은 신규 시설 투자와 채무상환에 투입할 예정이다. 시설자금으로 130억원, 채무상환 자금 90억원, 기타 운용자금으로 20억원을 사용한다. 일반청약은 9월 26~27일로 예정돼 있다. 상장 예정일은 10월 초로 예상된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 에스앤크리에이트컬처, 에이씨피스포츠출발조합 첫 투자처 '낙점'

- 엔솔바이오사이언스, 100억 투자 유치…넥스트 물질 박차

- [i-point]신테카바이오, TPD 전문 나스닥 상장사 공급계약

- [Korean Paper]산은, RFP '배포'…변수는 '트럼프 취임'

- [i-point]티로보틱스, '3000만불 수출 탑' 수상

- 롯데칠성음료, 생산본부 '세대교체'…효율화 '가속'

- [2024 이사회 평가]SPC삼립, 활발한 이사회 속 아쉬움 남긴 '구성'

- [2024 이사회 평가]화승엔터프라이즈, 준수한 '참여도'…경영성과 '발목'

- [2024 이사회 평가]현대홈쇼핑, 소위원회 다양성 '강점'‥실적 개선은 과제

- 오리엔트바이오, 탈모약 '경피제→주사제' 임상진입 총력