[thebell League Table]금리인상 직격탄, 쪼그라든 인수금융시장[M&A/인수금융] 'KB·한국·NH·산은' 2조대 실적 선방, 하반기 전체 딜 축소

임효정 기자공개 2023-01-02 08:00:50

이 기사는 2022년 12월 30일 16시11분 thebell에 표출된 기사입니다

2022년 국내 M&A 인수금융 시장은 금리인상 여파를 피해가지 못했다. 최근 4년 사이 가장 낮은 주선 규모를 기록했다. 전체 주선액은 20조원을 넘어섰지만 대부분이 상반기에 거둔 실적이었다. 하반기 들어 M&A 거래가 크게 줄면서 인수금융 시장 역시 위축된 모습이 뚜렷했다.30일 더벨이 집계한 2022년 국내 M&A 리그테이블에 따르면 인수금융 주선 규모는 20조4203억원으로 집계됐으며, 139건의 프로젝트가 이뤄졌다. 179건의 프로젝트로 27조2624억원을 주선했던 지난해와 비교하면 건수와 규모 모두 줄어든 모습이다.

최근 4년 사이 가장 낮은 실적이다. 2019년 인수금융 시장 내 플레이어가 주선한 실적은 22조3112억원이다. 이후 2020년 21조236억원을 기록한 데 이어 지난해 27조2624억원을 찍으며 성장세를 이어갔다. 지난 3년간 20조원대의 주선실적을 지켜냈다. 올해도 20조원을 간신히 넘어섰지만 2019년 이후 가장 저조했다.

딜이 메마른 혹한기 속에서도 연간 20조원의 주선액을 기록한건 상반기에 쌓아둔 실적 덕분이었다. 상반기 실적으로 집계된 규모는 16조9115억원이다. 결과적으로 하반기 동안 3조원대 주선실적을 추가한 데 그친 셈이다. 신규 M&A딜이 축소된 영향이 컸다. 금리 인상은 기존 투자기업의 리파이낸싱에도 영향을 미치며 인수금융 시장 전체가 얼어붙었다.

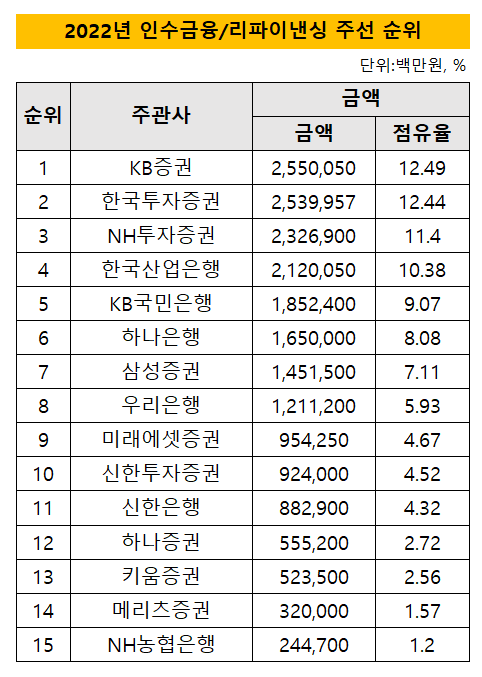

선두권은 증권사를 중심으로 형성됐다. 올 상반기에도 한국투자증권과 KB증권, NH투자증권이 모두 2조원대 실적을 쌓으며 치열한 1위 다툼을 벌였다. 증권사들의 강세는 하반기에도 이어졌다.

연간 기준으로 KB증권이 근소한 차이로 한국투자증권을 제치며 1위를 차지했다. 하반기 비욘드뮤직 리파이낸싱, LS니꼬동제련 인수금융, 삼강엠앤티 인수금융 등에 주선사로 참여했다. 이로써 연간 총 13건 딜을 주선해 2조5500억원의 실적을 거뒀다.

상반기에 이미 2조5000억원대 실적을 쌓은 한국투자증권은 하반기 진행된 딜에 무리해서 뛰어들지 않았다. 총 16건의 딜을 주선한 한국투자증권은 2조5399억원의 실적을 기록했다. 두산공작기계 인수금융, 대우건설 인수금융, LG CNS 리파이낸싱 등이 큰 주선 실적을 안겨줬다.

NH투자증권은 상반기에 이어 연간 기준에서도 3위 자리를 지켰다. 하반기에 SK머티리얼즈에어플러스 인수금융, 마제스티골프코리아 리파이낸싱 등을 추가하며 주선 실적을 보탰다. 4위에 이름을 올린 산업은행도 뒷심으로 2조원대 실적을 거뒀다. 이어 KB국민은행, 하나은행, 삼성증권 순이었다.

더벨 인수금융 리그테이블은 대표주선사, 인출기준이며 한도대출(RCF)은 포함시키지 않는다. 단독 주선을 했더라도 RCF만 주선했을 경우에는 집계에서 제외했다. 올해부터 해외 인수금융도 완전히 배제했으며, 만기가 1년 미만 딜도 실적에 반영하지 않았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]제이엘케이, ‘메디컬 AI 얼라이언스’ 출범식 개최

- 카카오엔터테인먼트 매각, 투자자간 셈법 엇갈린다

- 카카오, '11조 몸값' 카카오엔터테인먼트 매각 추진

- [i-point]대동, 우크라이나 농업부와 미래농업 기술 지원 협력 논의

- '위기를 기회로' 탑코미디어, 숏폼 올라탄다

- [thebell interview]임형철 블로코어 대표 “TGV로 글로벌 AI 투자 확대”

- [VC 경영분석]유안타인베, '티키글로벌' 지분법 손실에 '적자 전환'

- [VC 경영분석]성과보수 늘어난 CJ인베, 줄어드는 관리보수 '과제'

- [VC 경영분석]'첫 성과보수' 하나벤처스, 모든 실적 지표 '경신'

- [VC 경영분석]SBVA, '펀딩·투자·회수' 선순환…'당근' 성과 주목

임효정 기자의 다른 기사 보기

-

- 카카오엔터테인먼트 매각, 투자자간 셈법 엇갈린다

- 카카오, '11조 몸값' 카카오엔터테인먼트 매각 추진

- 오창걸 서현 재무자문 대표 "R&D랩·DB, 차별화 전략 자산 강점"

- MBK-영풍 연합, 고려아연 '정기 주총 효력정지' 가처분 낸다

- HMM, SK해운 '일부 사업부 vs 선박' 인수 저울질

- '회생 M&A' 신한정밀공업, 주관사로 삼일PwC 낙점

- [thebell League Table]M&A 시장 주도한 'SI', 조단위 딜도 꿈틀

- KDB-하나, 이랜드파크 메자닌 '수익률 9.7%' 내걸었다

- 웅진씽크빅, ‘프리드라이프 인수’ 우군 나서나

- 옐로씨-비전벤처스가 품는 코아솔, 투자 포인트 '삼성전자 협력'