'A-' 동화기업, 2년만의 공모채 수요예측서 '미매각' 500억 모집에 420억 수요 모여…"A급 회사채 옥석 가리기 지속"

윤진현 기자공개 2023-04-18 17:11:09

이 기사는 2023년 04월 17일 10시19분 thebell에 표출된 기사입니다

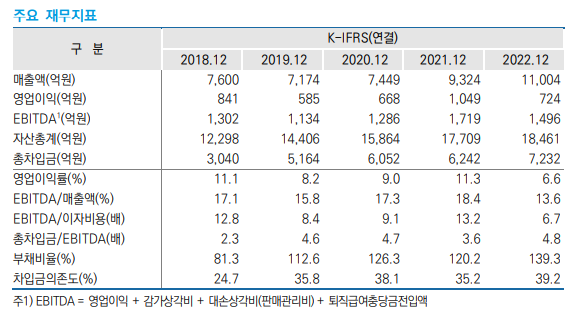

동화기업이 공모채 발행을 위한 수요예측에서 모집액을 채우는 데 실패했다. 'A-'라는 등급 리스크를 극복하지 못했다는 분석이 나온다.동화기업은 지난 14일 무보증 회사채의 가격 결정을 위한 수요예측을 실시했다. 모집액 500억원을 2년물 300억원, 3년물 200억원으로 나눠 주문을 받았다. 대표주관사인 KB증권과 미래에셋증권이 프라이싱 업무를 총괄했다. 인수단으로는 신영증권이 참여했다.

수요예측 집계 결과 모집액 500억원에 못 미치는 420억원의 주문이 들어왔다. 만기별로 2년물에 290억원, 3년물에 130억원이 모였다.

업계에선 금리 메리트가 크지 않은 상황에서 A등급 회사채에 대한 옥석가리기가 심해진 것이 미매각을 유발했다고 보고 있다. 한국신용평가와 나이스신용평가는 이번 3·5년물의 신용등급과 전망을 'A-, 안정적'으로 평가했다.

지난 13일 기준 동화기업의 개별 민평금리는 2년물 4.797%, 3년물 5.098%이다. 이를 고려할 때 A- 등급 민평금리와 비슷한 수준으로 발행을 마칠 전망이다. 같은 날 A- 등급의 민평금리는 2년물 5.029%, 3년물 5.390%다.

IB업계 관계자는 "일반 회사채에 대한 투자심리가 위축된 상황이기에 같은 A등급이어도 수요예측 결과가 갈리고 있다"며 "동화기업의 경우 등급 금리와 비슷한 수준의 금리를 제시해 투자 메리트가 상대적으로 적다고 봤다"고 말했다.

동화기업이 공모채 시장을 찾은 건 2021년 6월 이후 2년만이다. 당시 400억원을 조달하기 위한 수요예측에서 590억원의 주문을 받았다. 산업은행이 운용하는 기업유동성기구(SPV)가 200억원의 주문을 넣어 완판이 가능했던 것으로 알려졌다.

동화기업은 1948년에 설립된 회사다. 2013년 10월 인적분할을 통해 자동차사업을 분리한 뒤 목재소재 사업을 영위하고 있다. 화학 계열사인 태양합성과 동화일렉트로라이트, 자동차 계열사인 엠파크, 미디어 계열사인 한국일보와 코리아타임스 등을 주요 자회사로 두고 있다.

2000년대 들어 사모채로만 자금을 조달하던 동화기업은 2019년 처음으로 공모채 발행을 진행했다. 이후 2년 간격을 두고 공모채 시장을 찾았다. 그간 단기차입을 하거나 프라이머리 채권담보부증권(P-CBO)을 발행하는 방식으로 자금을 조달해왔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]한컴, 2024년 매출액 두자릿수 성장… 클라우드 258%↑

- [Red & Blue]디이엔티, 파우치 넘어 각형·원통형 시장 진입

- [Red & Blue]'코스닥 새내기' 클로봇, 공모가 회복했지만 실적 변수

- [i-point]투비소프트, 기업수요 맞춤형 훈련사업 참여

- [보험경영분석]현대해상, 4분기 적자 전환…무·저해지 해지율 타격

- [보험경영분석]DB손보, 보험이 끌고 투자가 밀어 '최대 실적' 경신

- [보험경영분석]한화생명, 킥스비율 내실 관리…내부모형 도입 추진

- 정진완 행장 '내부 결속' 다진다, 우리은행 '기수별 연수' 진행

- [이사회 분석]하나금융도 운영위 폐지, BNK금융만 남았다

- NH농협캐피탈, 미래 성장 이끌 '키맨'은 박정균 부사장

윤진현 기자의 다른 기사 보기

-

- [IPO 모니터]리벨리온-사피온 FI 협상 완료 불구 완전한 결합 언제쯤

- [Korean Paper]미래에셋 포모사본드 발행 성공…해외사업 '반등' 호재

- [Deal Story]실수요 결집 롯데칠성, 캡티브 잔치서 '군계일학'

- [IPO 모니터]롯데글로벌로지스, 피어그룹 '업사이드' 훈풍 잡을까

- 대만 공략 나선 미래에셋증권, '포모사본드' 데뷔한다

- 사무라이본드 6년만에 복귀 KT, 일본 투자자 만난다

- [IB 프로파일]글로벌 '정통 IB' 개척 1세대, 원준영 씨티증권 전무

- [IPO 모니터]스팩도 밸류 할인 '뉴노멀'…삼성9호 합병 완주 '방점'

- [Deal Story]HL만도 은행빚 공모채로 갚는다…차입 다각화 '방점'

- 제이알글로벌리츠, 공모채 예외 규정 적극 활용한다