사무라이본드 6년만에 복귀 KT, 일본 투자자 만난다 2019년 이후 첫 발행, 도쿄서 NDR…신용도·실적 강조 전망

윤진현 기자공개 2025-02-20 08:10:21

이 기사는 2025년 02월 18일 10시14분 thebell에 표출된 기사입니다

2019년을 끝으로 사무라이본드(엔화 표시 채권) 시장을 찾지 않던 KT가 복귀한다. 이달 말 발행을 목표로 NDR(Non-Deal Roadshow) 일정부터 소화한다. 일본 도쿄에서 우량 기관 투자자와 대면 미팅을 가질 계획이다.오랜만에 일본에서 한국물(Korean Paper) 발행에 나서는 만큼 IR(Investor Relations) 과정에 공을 들이고 있다. 국내 사무라이본드 이슈어 가운데 A급 민간기업이 드물기에 우량한 등급을 적극 강조할 전망이다.

◇일본 NDR 일정 '본격화'…6년만에 투자자 대면

18일 투자은행(IB) 업계에 따르면 KT는 이날부터 일본 NDR 일정을 시작한다. KT는 이달 말 사무라이본드 발행을 목표로 관련 절차를 진행하고 있다. 6년여만에 일본에서 공모채를 발행하기에 IR 일정을 넉넉히 잡은 것으로 알려졌다.

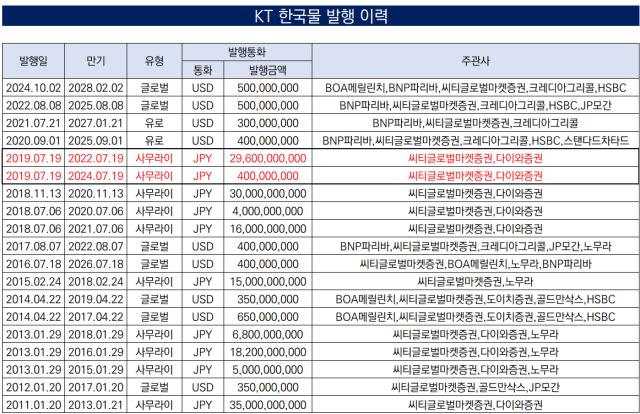

KT의 사무라이본드 발행은 지난 2019년 이후 처음이다. 당시 만기를 3년과 5년으로 나눠 각각 296억엔, 4억엔씩 발행했다. 쿠폰(Coupon) 금리는 3년물과 5년물 각각 0.22%, 0.33%로 책정됐다. 3년물은 엔화 오퍼스와프(Yen Offer Swap·YOS)에 27bp, 5년물은 37bp를 가산한 수준이다.

2019년 한일 관계 경색으로 인해 사무라이본드 발행 공백이 생겼다. 이후 2022년 대한항공이 시장에 복귀해 안정적으로 조달을 마쳤다. 2023년에는 기획재정부의 '엔화 표시 외평채(외국환평형기금채권)'가 등장하면서 다시금 활발한 발행이 이뤄졌다.

올해 사무라이본드 첫 주자였던 대한항공의 보증채도 안정적으로 발행됐다. 총 300억엔 규모를 토나 엔화 미드스와프에 40bp를 더한 수준으로 조달했다. 대한항공은 자체적으로 평가받은 등급이 없어 수출입은행의 보증으로 채권을 찍곤 했다.

반면 KT는 글로벌 신용평가사로부터 A급 신용등급을 받고 있다. 무디스와 S&P, 피치는 KT에 각각 A3, A, A- 등급을 부여했다. 이는 KT의 투자 포인트이기도 하다. 한국물 민간기업 중 A급 발행사는 약 6곳에 불과하다.

◇A급 우량 신용도 '강점'…조달 수요 '충분'

고수익을 자랑하는 반도체 기업이나 한국물 시장의 정기 이슈어도 신용평가사 3사로부터 A급 평가를 받기는 힘들다. 그만큼 NDR 과정에서 이 부분을 적극 피력할 것으로 전망된다.

IB 업계 관계자는 "미래 성장성을 지니면서 글로벌 시장에서 A급 신용도를 가지고 있다는 점이 강점"이라며 "오랜만에 발행에 나서는 만큼 IR 과정에 공을 들일 것으로 보인다"고 밝혔다.

실적 성장세도 강점이다. KT는 연결 기준 2024년 한 해 매출이 26조4312억원으로 잠정 집계됐다고 밝혔다. 전년(26조3762억원) 대비 0.2% 증가한 수준이며, KT의 상장 이후 연간 최대치에 속한다.

KT의 이번 한국물 조달 목적은 운영자금 확보로 풀이된다. 기발행 사무라이본드를 모두 상환한 탓이다. 지난 2019년 마지막으로 발행한 사무라이본드의 만기가 이미 지난해 7월 19일 도래했다.

그럼에도 올해 만기 물량을 고려하면 외화 조달 수요는 충분한 상황이다. KT는 하반기에 총 9억달러 규모의 만기를 맞는다. 오는 8월 글로벌본드(144A/RegS) 5억달러, 9월 유로본드(RegS) 4억달러의 차환 주기가 도래한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- [Korean Paper]미래에셋 포모사본드 발행 성공…해외사업 '반등' 호재

- [IB 풍향계]NH투자증권, DCM 틈새영업 강화 '박차'

- [Deal Story]미국 판매 확대 효과…한국콜마 공모채 투자자 '호응'

- [Deal Story]현대건설, 공모채 10배 수요…증액 유력

- [Deal Story]실수요 결집 롯데칠성, 캡티브 잔치서 '군계일학'

- [Korean Paper]외화 공급망채 준비 완료…기업 수요는 '감감무소식'

- [Market Watch]공모채 발행 1위 LG그룹, '최선호' 유플러스

- ‘실적 부진’ S-OIL, 회사채 주관사단 5년만에 늘렸다

- [IPO 모니터]롯데글로벌로지스, 피어그룹 '업사이드' 훈풍 잡을까

- KB증권, 코스닥 유증 흥행 지속…잔액인수도 피했다

윤진현 기자의 다른 기사 보기

-

- [Korean Paper]미래에셋 포모사본드 발행 성공…해외사업 '반등' 호재

- [Deal Story]실수요 결집 롯데칠성, 캡티브 잔치서 '군계일학'

- [IPO 모니터]롯데글로벌로지스, 피어그룹 '업사이드' 훈풍 잡을까

- 대만 공략 나선 미래에셋증권, '포모사본드' 데뷔한다

- 사무라이본드 6년만에 복귀 KT, 일본 투자자 만난다

- [IB 프로파일]글로벌 '정통 IB' 개척 1세대, 원준영 씨티증권 전무

- [IPO 모니터]스팩도 밸류 할인 '뉴노멀'…삼성9호 합병 완주 '방점'

- [Deal Story]HL만도 은행빚 공모채로 갚는다…차입 다각화 '방점'

- 제이알글로벌리츠, 공모채 예외 규정 적극 활용한다

- 현대차증권의 '성장통'