[조달전략 분석]CJ씨푸드, 만기 임박 회사채 대환 검토200억 사모채 오는 11월 만기…제1금융권 통한 대환 협상중

이민호 기자공개 2023-08-22 09:13:40

[편집자주]

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

이 기사는 2023년 08월 16일 14시34분 THE CFO에 표출된 기사입니다

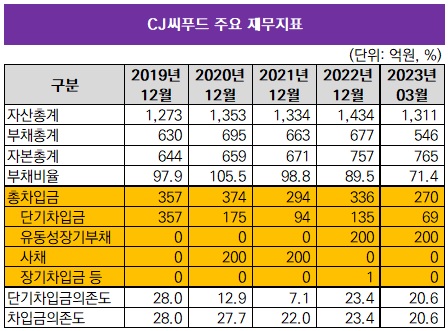

CJ씨푸드가 오는 11월 만기가 도래하는 200억원 규모 사모 회사채에 대한 대응책 마련에 분주하다. 현재 총차입금의 74.2%에 이르는 물량이다. 다양한 방안을 고민하고 있는 단계로 제1금융권을 통한 대환을 유력하게 검토 중이다.현재 부채비율이 100%를 밑돌면서 차입여력은 충분한 편이다. 담보로 제공하고 있는 자산도 미미하다. 이번달에는 유휴자산으로 분류된 음성공장을 매각해 유동성 확보에 나서기도 했다.

◇오는 11월 200억 사모채 만기 도래…은행권 대환 유력 검토

'삼호어묵' 브랜드로 유명한 CJ씨푸드는 CJ제일제당의 식품 자회사(지분율 46.26%)다. 1976년 삼호물산으로 설립돼 어묵 제품을 중심으로 생산하다 2006년 3월 ㈜CJ가 경영권 지분을 인수하면서 CJ그룹으로 편입됐다.

2012년 1월 ㈜우성을 흡수합병하면서 김 사업에 진출해 현재는 어묵뿐 아니라 유부와 김 제품도 생산하고 있다. CJ제일제당에 대한 매출 의존도가 높다. 지난해 1279억원으로 전체 매출액의 83.8%를 차지했다.

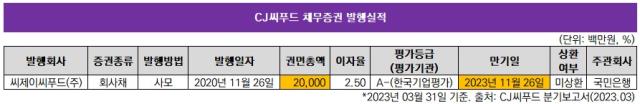

CJ씨푸드는 차입금의존도(총차입금/자산총계)가 높은 편은 아니다. 올해 1분기말 기준 자산총계가 1311억원인 반면 총차입금은 270억원으로 차입금의존도가 20.6%다. 일반적으로 30% 이하면 안정권으로 인식된다. CJ씨푸드의 총차입금에서 가장 높은 비중을 차지하는 것은 회사채다. 총차입금은 회사채 200억원, 단기차입금(은행권 유산스) 69억원, 리스부채 1억원으로 구성돼있다.

이 회사채의 만기가 올해 11월 도래한다. 회사채는 2020년 11월 만기 3년으로 사모로 발행됐다. 금리는 2.50%다. 현재 5.26~5.36%(신한은행·28억원)와 2.87~5.46%(우리은행·41억원)인 단기차입금 금리를 고려하면 비교적 낮다.

CJ씨푸드는 회사채를 발행하기 전까지는 차입금 조달을 기업어음(CP)이나 은행권 대출을 포함한 단기차입금에만 의존해왔다. 하지만 회사채를 발행하면서 단기차입금의존도(단기성차입금/자산총계)를 크게 낮추는 데 성공했다. 2019년말 28.0%였던 단기차입금의존도는 2020년말 12.9%로 하락했다.

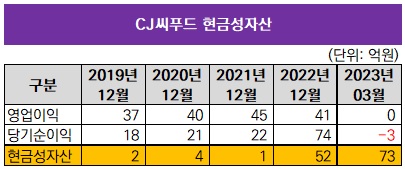

회사채의 만기까지 3개월 남짓 남았기 때문에 CJ씨푸드로서는 대응책이 필요한 상황이다. 당장 자체 상환능력이 여유있는 편은 아니다. 지난해 당기순이익을 74억원으로 2020년(21억원)이나 2021년(22억원)보다 키우는 데 성공하면서 올해 1분기말 현금성자산이 73억원까지 늘었지만 여전히 회사채 전액을 상환하기에는 부족하다.

이 때문에 CJ씨푸드도 회사채 만기 대응방안 마련에 분주하다. CJ씨푸드에 따르면 현재 은행권 신규차입을 통한 대환을 유력하게 검토하고 있는 상황이다. 다만 현재 금리 수준을 고려하면 기존 회사채 조달금리가 2.50%로 낮은 편이므로 이자비용이 상승할 가능성은 있다. 앞서 회사채 발행으로 이자비용을 2019년 10억원에서 2020년 7억원으로 경감한 바 있다. 지난해 이자비용은 8억원이었다.

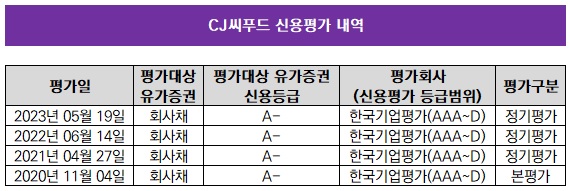

CJ씨푸드는 올해 5월 정기평가(한국기업평가)에서 신용등급 A-를 유지했다. 은행권에 먼저 주목하는 것은 A- 등급에 우호적이지만은 않은 현재 회사채 시장 환경을 고려한 결과로 보인다.

CJ씨푸드 관계자는 "제1금융권을 통해서 대환하거나 회사채를 신규발행(차환)하는 등 다양한 방안을 검토하고 있지만 아직 확정된 것은 없다"며 "은행별로 가장 유리한 조건으로 협상하고 있으며 회사채 만기일로부터 1~2개월 전에 확정될 것"이라고 밝혔다.

◇부채비율 71.4% 차입여력 안정권…음성공장 매각으로 유동성 확보

CJ씨푸드의 재무건전성을 고려하면 은행권 신규차입 여력은 있다. 올해 1분기말 기준 부채총계가 546억원인 반면 자본총계가 765억원으로 이에 따른 부채비율은 71.4%다. 현재 수준에서 회사채를 전액 상환한다고 가정하면 부채총계가 346억원으로 떨어져 부채비율은 45.2%가 된다.

담보 여력도 충분한 편이다. CJ씨푸드는 현재 회사채에 대해 3억원 규모 당기손익-공정가치 측정 금융자산을 담보로 제공하고 있으며 이외에 담보로 설정된 자산은 없다. 반면 올해 1분기말 기준 유형자산 장부금액은 535억원이다.

다만 CJ씨푸드는 회사채 만기 대응과 맞물려 유동성 확보를 염두에 두고 있는 것으로 보인다. 이번달 11일 CJ씨푸드는 음성공장(충청북도 음성군 원남면 상노리 762)을 그룹 계열사 프레시플러스에 매각하기로 결정했다. 매각금액은 73억원이다. 프레시플러스는 CJ프레시웨이의 완전자회사로 소스, 드레싱, 시즈닝 등 식품을 제조한다. CJ씨푸드 음성공장을 사들여 식품 제조사업을 확장한다는 계획이다.

CJ씨푸드는 2021년 11월 맛살 생산을 중단하면서 음성공장을 유형자산이 아닌 투자부동산으로 분류하고 있었다. 이번 음성공장 매각은 현금 확보를 위한 유휴자산 매각인 셈이다. CJ씨푸드는 성남공장(경기도 성남시 중원구 둔촌대로 388번길 32)에서 어묵을, 이천공장(경기도 이천시 신둔면 황무로 563-38)에서 김을 각각 생산하고 있다.

다만 CJ씨푸드는 이번 음성공장 매각이 회사채 상환을 위한 재원 마련 목적은 아니라는 입장이다. CJ씨푸드는 음성공장 매각총액 73억원을 다음달 7억원, 내년 8월 29억원, 2025년 8월 37억원 등 3년에 걸쳐 분할 수취한다. 이는 프레시플러스의 현금 상황과 무관치 않다. 프레시플러스의 지난해말 기준 현금성자산은 115억원으로 음성공장 매입총액을 일시에 납입할 만큼 여유있는 편으로 보기는 어렵다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

이민호 기자의 다른 기사 보기

-

- [머니체인 리포트]자체 조달 CJ 자회사들, 추가 차입 여력은

- [밸류업 성과 평가]LG그룹 전반적 부진, 주가지표 부진

- [밸류업 성과 평가]'유일' 두산밥캣 중위권…두산그룹 밸류업 향방 '안갯속'

- [밸류업 성과 평가]통신 3사 밸류업 '대장'은 SK텔레콤

- [밸류업 성과 평가]역대급 순익 SK하이닉스, '밸류업' 무엇이 모자랐나

- [밸류업 성과 평가]SK스퀘어, SK그룹내 밸류업 성적표 '우수'

- [머니체인 리포트]CJ 지원 못 받은 자회사들, 자체 현금 확보 '부담'

- [조선업 리포트]HD현대마린엔진 대표이사 된 HD현대중공업 CFO

- 조선업 호황과 CFO 시험대

- [조선업 리포트]현금여력 키운 HD현대마린엔진, 차입금 전액 상환