동화투자개발, 롯데관광개발 지원사격 나선 배경은 2015년에도 유증 참여로 '백기사' 자처, 비싼 CB 인수로 조건 변경 합의 무게

정유현 기자공개 2024-01-29 12:34:27

이 기사는 2024년 01월 24일 15:49 thebell 에 표출된 기사입니다.

동화투자개발이 유동성 압박을 겪고 있는 롯데관광개발 지원사격에 나섰다. 동화투자개발은 롯데관광개발의 주요 주주이자 김기병 회장이 지분을 보유하고 있는 비상장사다.롯데관광개발이 3년 전 발행한 전환사채(CB)의 조기상환청구권(풋옵션) 행사를 앞두고 투자자와 세부 조건을 변경하는 과정에서 CB 일부를 인수하기로 결정했다. 큰 규모는 아니지만 동화투자개발이 시가보다 비싼 가격에 CB를 되사온 덕분에 투자자들과 세부 조건 변경에 대한 최종 합의를 도출할 수 있었던 것으로 분석된다.

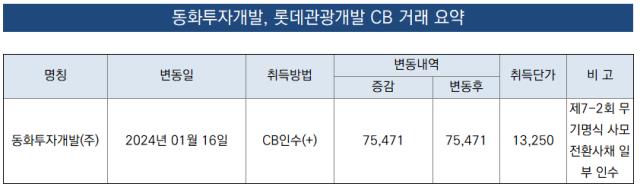

◇동화투자개발, CCG인베스트먼트로 부터 10억 규모 CB인수

24일 금융감독원 전자공시시스템에 따르면 동화투자개발은 롯데관광개발이 2021년 3월 발행한 572억6000만원 규모의 제7-2회 CB의 남은 물량 중 7만5471주를 인수했다. 인수가는 CB의 전환가인 1만3250원으로 약 10억원 규모로 계산된다. 작년 9월 말 기준 7-2회차의 전환가능 주식 수는 41만5094주로 동화투자개발은 이 중 약 18% 정도를 투자자로부터 되사온 것으로 계산된다.

롯데관광개발은 2021년 1월과 3월 제주 드림타워 복합리조트 운영자금 마련을 위해 총 942억6000만원 규모 CB를 쪼개서 발행했다. 7-1차는 다수의 금융기관이 참여했고 7-2회차는 싱가포르 최대 증권사인 CGS-CIMB증권의 투자 계열사인 CCG인베스트먼트가 단독 참여했다.

CB 발행 1년 후 주가가 전환가 구간에서 움직이자 대부분의 투자자들은 잠시 상황을 지켜봤다. 하지만 주가가 더 우하향하며 고심이 깊어졌다. 지난해 하반기 중국 단체 관광 재개 등의 호재로 주가가 반등하자 다수의 투자자들은 엑시트 기회를 포착했다. CB를 보통주로 전환하는 행렬이 이어졌고 작년 3분기 말 기준 CB 잔액은 총 120억원대까지 내려왔다.

발행 후 36개월이 지난 시점이었던 2024년 1월 15일은 7-1회차, 7-2회차 CB의 조기상환청구권(풋옵션)이 개시되는 시기였다. 주가가 전환가(1만3250원)보다 상승하는 것이 최상의 시나리오였지만 1만원 이하에서 거래됐다. 풋옵션 대응 여력이 크지 않은 롯데관광개발은 투자자와 협상을 통해 만기 이율을 기존 4%에서 6.5%로 올리며 풋옵션 행사 시기를 3개월 더 늦추기로 했다.

만기를 1년 앞두고 세부 조건 변경에 성공한 것은 동화투자개발이 CB를 일부 인수하는 조건이 있었기 때문으로 해석된다.

CCG인베스트먼트는 8-2회차 CB 투자에도 엔엘씨파트너스와 손잡고 투자에 참여하는 등 롯데관광개발의 자금 조달에서 구심점 역할을 하는 곳으로 알려졌다. 전자공시의 발행 조건을 살펴보면 CB 발행 당시 롯데관광개발이 행사할 수 있는 콜옵션(매도청구권)조건은 없었던 것으로 파악된다.

추가적인 계약서를 쓰지 않는 한 CB를 되사오지 않아도 된다는 의미다. 하지만 CCG인베스트먼트와 돈독한 관계를 이어가고 있는 만큼 동화투자개발이 CB 일부를 인수하며 부담을 낮춘 것으로 풀이된다.

이같은 분석에 힘을 싣는 것은 현재 주가 상황이다. 7-2회차 CB는 주가 하락에 따라 최저가로 리픽싱된 상태다. 동화투자개발과 CCG인베스트먼트가 거래가 진행된 1월 16일 종가는 9230원이다. 시가보다 40%나 웃돈을 주고 동화투자개발이 투자를 진행한 것이다.

◇동화투자개발, 2015년에도 롯데관광개발 백기사로 등장

동화투자개발은 부동산 임대 사업을 영위하고 있으며, 김기병 회장과 특수관계자가 지분 100%를 갖고 있다. 2022년 말 감사보고서 기준 자산 총계가 2497억원이 넘는다. 보유하고 있는 토지와 건물의 장부가액만 1700억원이 넘는 알짜 계열사다. 임대 및 관리 수입으로 벌어들이는 영업수익만 연간 100억원대 규모다. 2023년 3분기말 기준 롯데관광개발 주식 445만5376주(5.88%)를 보유하고 있다.

든든한 자금력을 바탕으로 롯데관광개발의 백기사로 활약한 전례가 있다. 2015년 롯데관광개발이 용산 개발사업 실패로 충당 부채가 급격히 늘자 동화투자개발이 유상증자에 참여했다. 당시 동화투자개발은 제주도 부동산 투자 개발 이권(계약금 1000억 원 포함)을 롯데관광개발에 넘기는 현물출자 형태로 증자에 참여해 지분율이 19.04%에서 34.16%로 오른 기록이 있다.

이렇게 쌓아둔 주식은 알토란처럼 활용하고 있다. 2019년에는 동화투자개발이 보유한 롯데관광개발 주식을 대차해 매도하는 방식으로 블록딜을 진행한 적이 있다. 2021년부터는 환매조건부 주식 거래를 하는 에쿼티스퍼스트홀딩스코리아에 보유 주식을 맡기고 차입을 실행하기도 했다.

김기병 회장에게 주식을 대여를 하기도 했으며 김 회장의 차남이자 드림타워 복합리조트 부문 경영총괄인 김한준 대표이사와 주식 거래도 진행했다. 이번에 확보한 CB도 보통주 전환을 통해 보유하면서 활용 방안을 고민할 것으로 예상된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 경남제약 품는 휴마시스, 유통네트워크·진단키트 '시너지'

- [Company Watch]글로벌텍스프리, 프랑스 자회사 '적자 전환'

- [Red & Blue]'주목도 높아지는 폐배터리' 새빗켐, 침묵 깨고 반등

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- 효성화학 특수가스 사업부, '경영권 지분 매각'으로 선회

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진

정유현 기자의 다른 기사 보기

-

- '3세 퇴진' 남양유업, 성차별·갑질 촉발 '오너 리스크' 해소

- [Company Watch]'두 자릿수 이익률' 교촌F&B, 내실 다지기 효과 본격화

- [퍼포먼스&스톡]'예상치 하회' KT&G, 주가 하방경직성 높인 '환원책'

- [이사회 모니터]그룹 인사 혁신 여파, 사내이사 '백화점' 중심 개편

- 기지개 켜는 아모레퍼시픽, 수시 인사로 반전 도모

- [바이어 人사이드]"신선식품 경쟁력 강화 미션 수행 '현재 진행형"

- [퍼포먼스&스톡]동원F&B, 실적 대비 저점 매수 기대감 '유효'

- [바이어 人사이드]"고객 방문 목적 제시 위한 델리 제품 다양화 추진"

- [바이어 人사이드]"완구 1등 토이저러스, 가장 안전한 제품 공급 자부심"

- [쿠팡 실적 리뷰]'물류·멤버십·직매입' 투자 확대, 중국과 격차 벌린다