[K-배터리 파이낸스 분석]양극재 5사 한 눈에 비교해보니, 엘앤에프 '적신호'[양극재] ⑦에코·퓨처엠 등 작년 수익성 저하, 실적 방어한 코스모신소재와 대비

박기수 기자공개 2024-04-02 08:22:53

[편집자주]

광풍이 몰아쳤던 2020년대 초반을 지나고 국내 배터리 사업은 새로운 국면에 접어들었다. 유럽, 미국 등에서 전기차 수요가 감소하고 이에 배터리 관련 기업들의 수익 전망이 전보다 어두워졌다. 손익의 악화는 부정적이지만 '이보 전진'을 위한 성장통일 수도 있다. THE CFO는 2024년 현재 한국 배터리 밸류체인에 속한 기업들의 재무 현주소와 향후 과제를 짚는다.

이 기사는 2024년 03월 22일 13:11 THE CFO에 표출된 기사입니다.

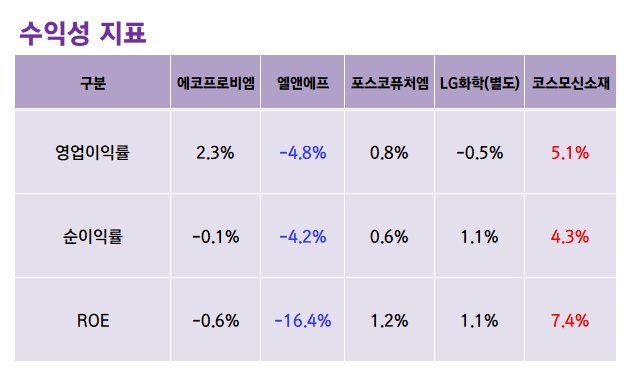

작년 양극재 5사(△에코프로비엠 △엘앤에프 △포스코퓨처엠 △LG화학(별도) △코스모신소재)는 리튬 등 원재료 가격 급락과 전기차 시장 수요 감소로 쉽지 않은 영업 환경 속에 있었다. 다만 5사는 수익성과 기업의 활동성 지표 등 주요 재무지표들은 각자 상이한 모습을 보였다.◇코스모신소재 ROE '최고'…엘앤에프 '최저'

수익성 면에서 코스모신소재가 우수한 모습을 보였다. 영업이익률의 경우 코스모신소재가 5.1%를 기록하면서 타 양극재 업체 대비 가장 높은 영업이익률을 기록했다. 순이익률(지배기업 소유주 지분 기준)도 4.3%로 가장 우수했다. 자기자본이익률(ROE) 역시 7.4%를 기록하며 가장 높은 수치를 기록했다.

반면 엘앤에프는 정반대의 모습을 보였다. 엘앤에프는 작년 연결 기준 영업이익률과 순이익률로 각각 -4.8%, -4.2%를 기록했다. ROE도 -16.4%를 기록했다.

에코프로비엠도 부진했다. 작년 영업이익률과 순이익률로 각각 2.3%, -0.1%를 기록했다. ROE는 -0.6%를 기록했다. 포스코퓨처엠과 LG화학은 각각 ROE로 1.2%, 1.1%를 기록했다.

LG화학은 양극재 사업 외 석유화학 사업과 생명과학 사업 등 기타 사업들을 영위한다는 점을 유의해야 한다. 여전히 LG화학의 '메인 사업'은 석유화학 사업이다. 예컨대 작년 낮은 ROE는 영업적자를 기록한 석유화학 사업부문이 영향을 미쳤다.

◇엘앤에프 작년 재고평가손실 최대, 자산 비중도 5사 중 최고

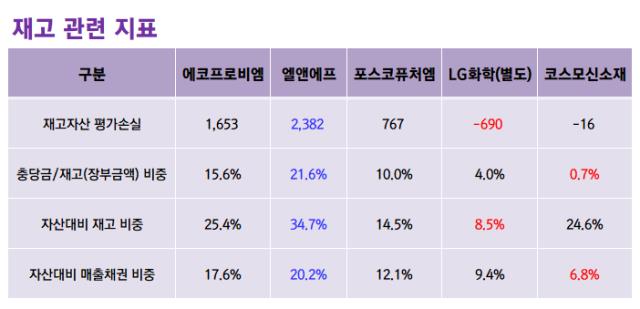

작년 양극재 5사 영업이익에 큰 영향을 끼친 것은 재고자산 관련 평가손익이다. 원재료 가격 하락으로 역래깅 효과가 발생하면서 일부 양극재 기업들은 최대 수천억원을 매출원가로 잡았다.

가장 많은 평가손실을 기록한 곳은 엘앤에프다. 작년 총 2382억원의 평가손실을 기록했다. 에코프로비엠과 포스코퓨처엠도 각각 1653억원, 767억원의 재고자산 평가손실을 기록했다.

반면 LG화학과 코스모신소재는 평가손실이 발생하지 않았다. 오히려 2022년 말 대비 재고자산 충당금 규모가 줄면서 차익만큼 매출원가가 절감되는 효과를 누렸다. LG화학은 690억원, 코스모신소재는 16억원이 환입됐다.

장부금액 기준 재고자산 대비 충당금 규모는 엘앤에프가 21.6%로 가장 높았다. 에코프로비엠과 포스코퓨처엠은 각각 15.6%, 10%를 기록했다. LG화학은 4%, 코스모신소재는 0.7%로 충당금 규모가 가장 적었다.

양극재 기업들은 폭발적인 수주 물량을 대비하느라 최근 재고자산의 비중이 늘어나고 있다. 다만 너무 많은 재고로 인해 작년과 같은 평가손실 발생과 더불어 운전자본관리의 필요성이 커지고 있다.

자산 대비 재고와 매출채권의 비중이 가장 높은 곳은 엘앤에프다. 작년 말 기준 각각 34.7%, 20.2%를 기록했다. 에코프로비엠도 25.4%, 17.6%로 자산 대비 재고와 매출채권의 비중이 상대적으로 높았다. LG화학은 재고 비중이 8.5%로 가장 적었다. 코스모신소재는 매출채권 비중이 6.8%로 5사 중 가장 적었다.

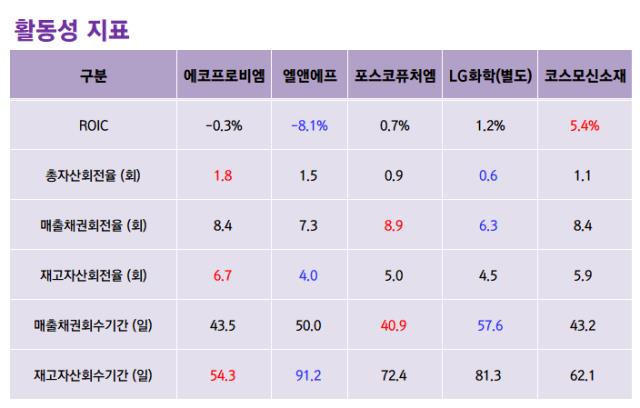

◇활동성 지표, 에코프로비엠 비교적 우수…ROIC는 코스모신소재

기업의 활동성 대비 수익성 지표인 투하자본대비이익률(ROIC)은 코스모신소재가 5.1%로 5사중 가장 높았다. 최하는 엘앤에프로 -8.1%를 기록했다. ROIC는 순운전자본에 유·무형·사용권자산을 이용해 계산했다.

기업의 활동성 지표로 쓰이는 총자산회전율은 에코프로비엠이 1.8회로 가장 높았다. 이어 엘앤에프와 코스모신소재가 각각 1.5회, 1.1회로 뒤를 이었다. LG화학은 0.6회를 기록했다. 다만 LG화학은 석유화학 등 기타 사업의 자산과 더불어 LG에너지솔루션 등 초대형 자회사들의 지분가치가 자산에 녹아있다는 점을 고려해야 한다.

매출채권회전율은 포스코퓨처엠이 8.9회로 가장 활발했다. 재고자산회전율은 에코프로비엠이 6.7회로 가장 높았다. 포스코퓨처엠의 작년 매출채권회수기간은 40.9일로 가장 빨랐다. 재고자산회수기간은 에코프로비엠이 54.3일로 가장 신속했다.

◇'무차입 경영' 코스모신소재 부채 부담 최저, 엘앤에프와 비교

부채 관련 지표의 경우 사실상 무차입 경영을 하고 있는 코스모신소재가 다른 양극재 기업 대비 가장 우수한 모습을 보였다.

코스모신소재의 작년 말 기준 부채비율과 순차입금비율, 차입금의존도는 각각 40.5%, -0.9%, 8.4%다. 이자보상배율과 순차입금/EBITDA도 각각 9.2배, -11.8배를 기록했다. 순차입금/EBITDA가 마이너스(-)가 나온 이유는 순현금 상태이기 때문이다.

반면 가장 부채 부담이 큰 양극재 기업은 엘앤에프다. 작년 말 연결 기준 부채비율과 순차입금비율, 차입금의존도로 각각 201.9%, 140%, 54.1%를 기록했다. 엘앤에프는 이자보상배율과 순차입금/상각전영업이익(EBITDA) 모두 '-' 를 기록했다. 각각 -2.8배, -8.8배다. 엘앤에프의 순차입금/EBITDA의 경우 EBITDA가 음수(-1758억원)다.

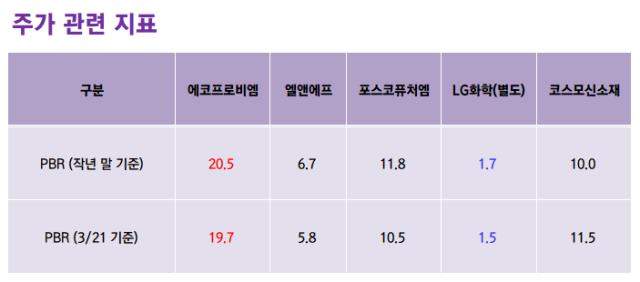

◇에코프로비엠 PBR '20배'

주가순자산비율(PBR)의 경우 작년 말 기준 에코프로비엠이 20.5배로 가장 높았다. 이어 포스코퓨처엠과 코스모신소재가 각각 11.8배, 10배로 뒤를 이었다. 엘앤에프는 6.7배를 기록했다. LG화학은 1.7배로 가장 낮았지만 1배를 넘겼다.

작년 말 순자산 기준 21일 종가를 대입해 계산하면 대부분 양극재 기업들의 PBR이 소폭 낮아졌다.

21일 종가 기준 에코프로비엠의 PBR은 19.7배다. 여전히 양극재 5사 중 가장 높다. 코스모신소재는 작년 말 대비 주가가 상승해 PBR도 11.5배까지 올랐다. 포스코퓨처엠과 엘앤에프는 각각 10.5배, 5.8배를 기록했다. LG화학은 1.5배다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 이오플로우, 인슐렛 제기 'EU 판매금지' 소송 결론 도출

- [제약바이오 현장 in]제놀루션 "침체기 끝났다, 주력 3개 사업 2025년 변곡점"

- 인라이트벤처스, '위성 솔루션' 텔레픽스에 30억 '베팅'

- [매니저 프로파일/JB벤처스]유상훈 대표, 충청권 '로컬금융' 개척자 우뚝

- 새판 짜는 알파원인베, '운용정지' 펀드 정상화 '총력'

- 연 4% 금리 SC제일은행, '하이 통장' 첫선

- [i-point]바이오솔루션, 중국 하이난서 '카티라이프' 단독 강연

- [삼성·SK 메모리 레이스]하이닉스 대세론 '재확인', 300단대 낸드 조기 양산

- [클라우드 키플레이어 MSP 점검]안랩클라우드메이트, 공공시장 공략 전략 '네이버 동맹'

- 삼성전자, 10nm 미만 D램에 '핀펫' 도입

박기수 기자의 다른 기사 보기

-

- 롯데를 위한 항변

- [기업집단 톺아보기]대한유화, 잘 될 때 했던 투자가…불황기에 '부메랑'으로

- [기업집단 톺아보기]'적자 늪' 빠진 대한유화, 불황기 현금흐름 관리법은

- [유동성 풍향계]10조 또 푸는 삼성전자, 3년전 특별 배당과 비교하면

- [유동성 풍향계]사업은 잘되는데…경영권 분쟁에 현금 마른 고려아연

- [LG의 CFO]여명희 전무, 36년 LG유플러스 '한 우물'

- [LG의 CFO]이노텍 LED 역사의 '산 증인' 김창태 LG전자 부사장

- [기업집단 톺아보기]대한유화, 'KPIC코포'의 옥상옥은 어떻게 탄생했나

- [비용 모니터]K-배터리 감가상각 역습, 캐즘과 맞물린 과투자 상흔

- [유동성 풍향계]LG그룹, 작년보다 현금흐름 일제히 악화…투자도 위축