[K-배터리 파이낸스 분석]엘앤에프, 운전자본관리 필요성↑…CFO의 묘수는[양극재] ①3달 지나야 빠지는 재고, 원재료 대량 매입했다 작년 평가손실 '직격탄'

박기수 기자공개 2024-03-28 08:09:34

[편집자주]

광풍이 몰아쳤던 2020년대 초반을 지나고 국내 배터리 사업은 새로운 국면에 접어들었다. 유럽, 미국 등에서 전기차 수요가 감소하고 이에 배터리 관련 기업들의 수익 전망이 전보다 어두워졌다. 손익의 악화는 부정적이지만 '이보 전진'을 위한 성장통일 수도 있다. THE CFO는 2024년 현재 한국 배터리 밸류체인에 속한 기업들의 재무 현주소와 향후 과제를 짚는다.

이 기사는 2024년 03월 20일 07시25분 THE CFO에 표출된 기사입니다

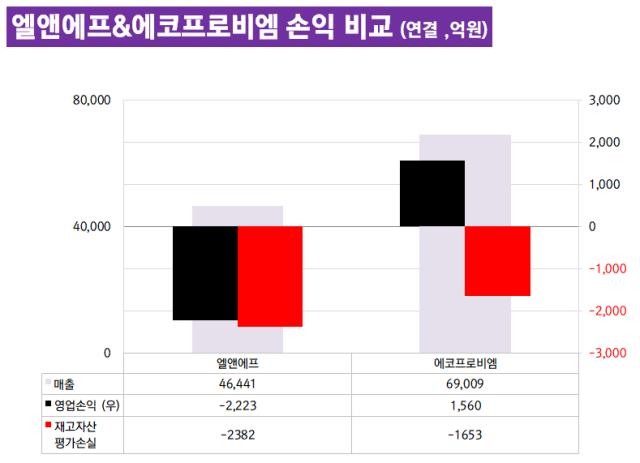

양극재 기업 엘앤에프의 운전자본관리 중요성이 커지고 있다. 작년 동종업계 경쟁사인 에코프로비엠은 양극재 업황 악화 속에서도 흑자를 낸 반면 엘앤에프는 영업손실과 더불어 현금흐름도 마이너스(-)를 기록했다. 그 배경에는 재고를 비롯해 비대한 운전자본이 꼽힌다. 운전자본 관리는 작년 부임한 신임 최고재무책임자(CFO)인 류승헌 부사장의 직면 과제가 될 것으로 보인다.19일 금융감독원 전자공시시스템에 따르면 엘앤에프는 작년 연결 기준 매출 4조6441억원, 영업손실 2223억원을 기록했다. 영업이익 1560억원을 낸 에코프로비엠과는 다른 모습이다. 같은 양극재 업체로 비슷한 경영 환경 속에 놓인 두 업체지만 한해 농사의 결과물은 달랐다.

우선 두 업체 모두 작년 '재고자산 평가손실'이 발생했다. 2022년 대비 작년 리튬 등 원재료 가격이 하락하면서 원재료 매입 원가 대비 시가가 하락했다는 뜻이다. 평가손실액은 매출원가로 반영돼 수익성에 직접적인 영향을 미친다. 그런데 두 업체가 기록한 평가손실액에 차이가 있다. 엘앤에프는 평가손실로 2382억원을, 에코프로비엠은 1653억원만을 손실액으로 잡았다.

◇'원재료 무한 매입' 재고가 전체 자산의 35%…평가손실 '직격탄'

한 쪽은 흑자, 한 쪽은 적자로 갈라서게 만든 주 요인인 '평가손실액'의 규모는 어디에서 비롯됐을까. 답은 양 사가 보유한 재고자산에 있다.

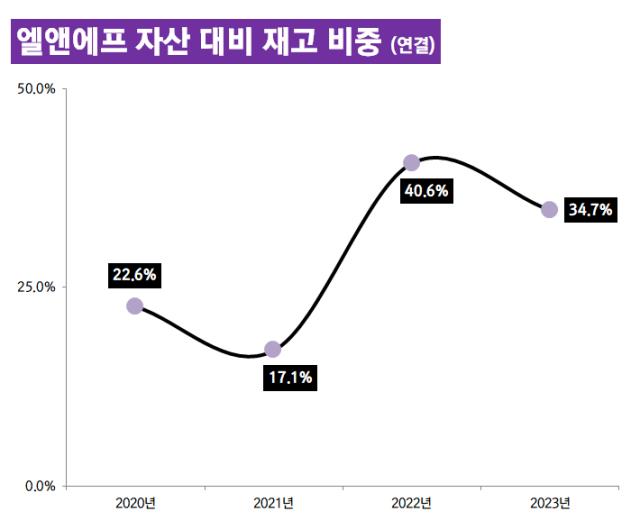

엘앤에프는 작년 말 연결 기준 재고자산으로 1조1634억원을 기록했다. 자산총계 3조3514억원 대비 34.7%에 해당하는 금액이 재고로 잡혀있다.

엘앤에프의 재고자산은 2022년부터 비대해졌다. 2021년 말 기준 전체 자산 대비 재고자산의 비중은 17.1%에 불과했다. 그러다 전기차 배터리 수요 급증과 더불어 양극재 시장이 급성장했던 2022년 재고자산의 비중이 당해 말 기준 40.6%까지 치솟았다.

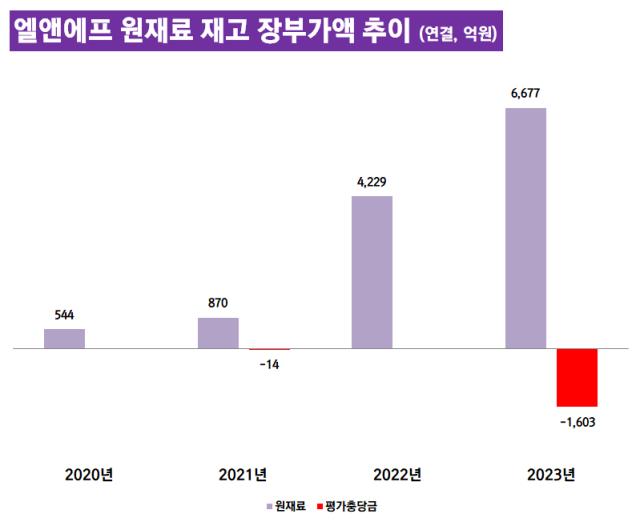

재고 중에서도 '원재료'의 비중이 상당하다. 엘앤에프의 재고자산은 2021년 870억원이었다가 2022년 말 4229억원, 작년 말에는 6677억원으로 늘어났다. 폭발적으로 성장한 양극재 시장을 체감하게 하는 숫자다.

문제는 작년 2022년 대비 리튬 등 양극재의 원재료 가격이 급락했다는 것이다. 원재료 가격이 하락하면 판가에 반영돼 생산 단가 대비 낮은 가격에 팔 수밖에 없다. 이런 식으로 원가 대비 낮은 시가로 형성된 '악성 재고'들이 작년 말 기준으로 1603억원 규모였다. 원재료 재고 중 24%에 해당한다.

이외 제품과 반제품 등에서 발생한 평가충당금액의 합은 작년 말 기준 2508억원이었다. 작년 재고자산 평가손실액 2382억원은 2508억원에서 2022년 말 평가충당금액 126억원과의 차감을 통해 매출원가에 실현됐다.

◇엘앤에프, 재고 상태로만 '3달치' 꽁꽁…22%는 악성 재고

에코프로비엠의 경우 자산 대비 재고자산 비중이 30%를 넘긴 적이 없다. 2020년 말과 2021년 말 각각 19.6%, 23.8%를 기록한 에코프로비엠은 2022년 말에도 25.4%, 작년 말에도 전체 자산 대비 재고 비중이 25.4%였다. 작년 말 에코프로비엠의 재고자산은 1조1087억원이다.

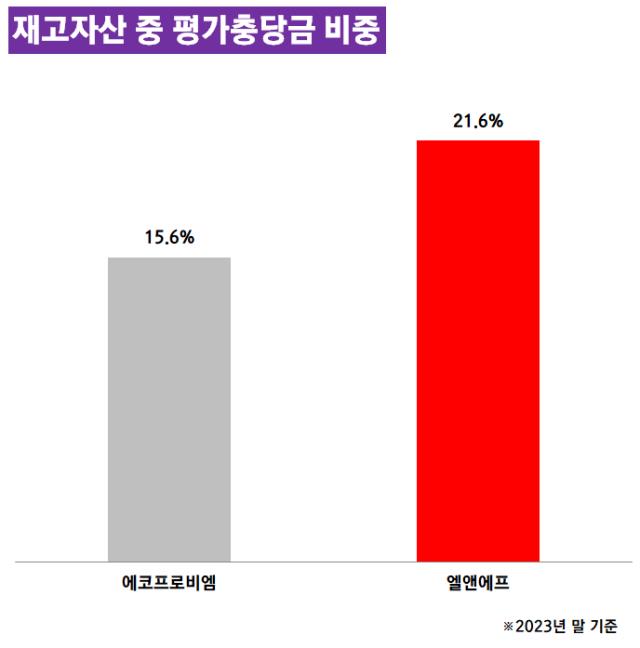

에코프로비엠도 엘앤에프와 마찬가지로 작년 리튬 등 원재료 가격 하락으로 역래깅 효과를 피할 수 없었다. 다만 엘앤에프 대비 보유 재고가 적었기 때문에 원재료 재고자산에 대한 평가충당금도 적었다. 작년 에코프로비엠은 원재료 재고 4191억원 중 531억원만을 평가충당금으로 잡았다. 전체 충당금의 합은 1729억원으로 2022년 말 76억원 대비 평가손실액인 1653억원의 차이를 보였다.

작년 전체 재고자산에서 평가충당금이 차지하는 비중은 엘앤에프가 21.6%, 에코프로비엠이 15.6%였다.

재고자산 평가손실액에 대한 리스크를 최소화하려면 재고의 덩치를 줄여야 한다. 빠르게 채권화가 되는 등 기업의 '활동성'이 높아져야 한다. 이 과정을 아울러 보여주는 수치인 '재고자산회전율'도 두 업체 간 큰 차이가 있다.

작년 말 기준 에코프로비엠은 약 54.3일마다 한 번씩 재고가 팔렸다. 반면 엘앤에프는 이 기간이 91.2일이다. 에코프로비엠은 재고가 한 달 반만 묶여있었던 반면, 엘앤에프는 3달이나 묶여있었다는 뜻이다. 재고가 빨리 채권으로 이어지지 못하니 원재료 가격 하락에 따른 평가손실 효과가 더욱 클 수밖에 없었던 셈이다.

활동성 지표도 엘앤에프는 에코프로비엠 대비 열위한 모습을 보인다. 연결 기준 에코프로비엠의 2022년과 작년 총자산회전율은 각각 2.23배, 1.78배였다. 엘앤에프는 2022년에는 1.71배, 작년에는 1.46배를 기록했다. 현금→재고→채권→현금 등으로 이어지는 과정이 에코프로비엠 대비 다소 경색됐다는 뜻이다.

작년 9월 CFO로 부임한 류승헌 부사장의 과제 중 하나로 '운전자본관리'가 꼽히는 배경이다. 엘앤에프는 작년 운전자본변동 분을 반영한 영업활동현금흐름도 -3746억원을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억

박기수 기자의 다른 기사 보기

-

- [Financial Index/삼성그룹]삼성전자, 잉여현금흐름 '20조' 육박…계열사 대부분 흑자

- [캐시플로 모니터]한화 3형제 가족회사 한화에너지, 가용 현금만 5000억

- [조선업 리포트]한화오션, 든든한 자금줄 산은 덕 현금흐름 '이상무'

- [Financial Index/삼성그룹]삼성전자, 순현금만 93조…차입 부담 버거운 호텔신라

- [Financial Index/삼성그룹]삼성전자, 영업익 본 궤도로…수익성 독보적 1위 삼바

- [Financial Index/삼성그룹]삼성重 매출성장 1위, 삼바·삼전도 반등…고민 깊은 SDI

- [한화에어로스페이스 증자]한화에어로, 차입 조달했어도 부채비율 유럽과 '비슷'

- [한화에어로스페이스 증자]오션 연결로 부채비율 낮췄는데…유증이 최선이었나

- [Financial Index/삼성그룹]1년새 주가 어디가 올랐나…금융사·삼성重·삼바 '미소'

- 손재일 한화에어로 대표 "유증이 최선의 방법"