에스티큐브, 900억 대규모 조달 '관리종목 탈피' 자구책 유증 후 최대주주 변경, 실질 경영권은 정현진 대표로 유지…조달금은 '임상'에

정새임 기자공개 2024-08-28 09:41:32

[편집자주]

투자 유치는 곧 기업의 능력이다. 특히 뚜렷한 매출원 없이 막대한 자금을 연구개발(R&D)에 쏟는 바이오 기업에 있어 자금 확보는 '생명줄'과도 같다. 다만 투자금 규모에 따라 기업의 지배구조는 물론 기존 주주의 주식 가치가 달라질 수 있다. 자금 조달 목적 및 투자 조건 등을 면밀히 살펴야 하는 이유다. 펀딩난 속 자금을 조달한 기업과 이들의 전략을 짚어본다.

이 기사는 2024년 08월 27일 09:26 THE CFO에 표출된 기사입니다.

에스티큐브가 약 900억원에 달하는 대규모 유상증자에 나선다. 올해 관리종목 지정 요건을 해소하기 위한 불가피한 선택을 했다.핵심 신약 물질 '넬마스토바트'의 기술이전으로 수익을 확보하고자 했지만 올해가 단 넉달밖에 남지 않아 조달밖엔 대안이 없었다. 해당 물질은 연내 기술이전 성과가 나올지 불투명하다. 유증을 통한 자본 확충으로 관리종목 지정 이슈를 해소할 계획이다.

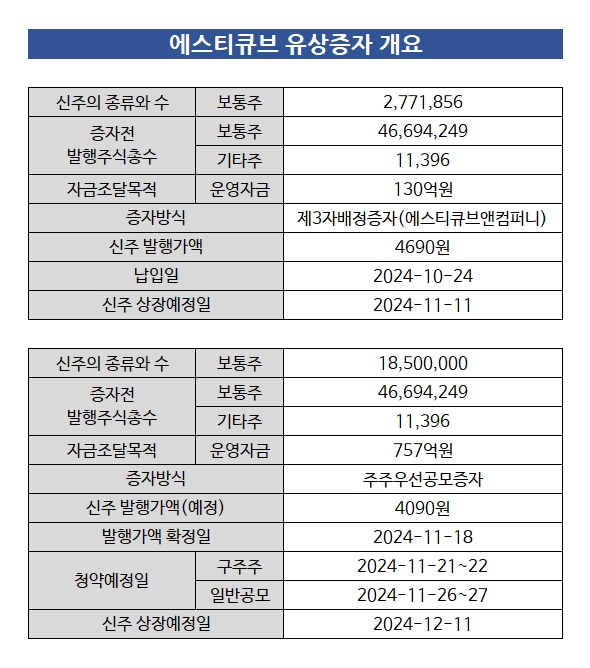

◇특수관계자 대상 3자배정 130억, 주주우선공모 757억

에스티큐브는 26일 2건의 유상증자를 공시하고 총 887억원을 조달한다고 밝혔다. 관계사 에스티큐브앤컴퍼니를 대상으로 130억원 규모의 유증을 실시하고 주주우선공모 방식으로 757억원을 조달한다.

제3자배정 유증은 총 277만1856주를 주당 4690원에 발행할 예정이다. 납입일은 10월 24일로 신주 상장 예정일은 11월 11일이다. 유증 후 에스티큐브앤컴퍼니는 현 최대주주인 바이오메디칼홀딩스의 보유주식 113만1583주를 훌쩍 넘기며 최대주주에 오르게 된다.

최대주주가 바뀌어도 실질적 경영권은 변동이 없다. 바이오메디칼홀딩스와 에스티큐브앤컴퍼니 모두 창업주 정현진 대표 소유 기업이다. 에스티큐브앤컴퍼니의 최대주주는 에스티사이언스로 정 대표가 지분 100%를 소유하고 있다. 바이오메디칼홀딩스는 정 대표가 31% 지분을 지닌 최대주주다.

결국 정현진→바이오메디칼홀딩스→에스티큐브로 이어졌던 지배구조가 정현진→에스티사이언스→에스티큐브앤컴퍼니→에스티큐브로 변경되는 셈이다.

관건은 주주우선공모로 진행되는 757억원 규모의 유상증자다. 발행예정 신주는 총 1850만주로 전체 주식수의 40%에 달한다. 예정 발행가액은 할인율 30%를 적용한 4090원이다. 기존 주주는 1주당 0.39652222주가 배정된다. 현 최대주주인 바이오메디칼홀딩스와 특수관계인 에스티사이언스 모두 신주 배정분의 100%를 청약한다는 계획이다.

11월 18일 발행가액을 확정해 21~22일 구주주 청약, 26~27일 일반공모청약을 거쳐 12월 11일 신주를 최종 상장한다. 대표주관사는 엘에스증권이다. 2건의 유증으로 확보한 자금은 모두 임상시험 및 운영자금으로 쓸 예정이다.

◇대규모 조달로 자본확충…"불확실성 완전히 해소"

이번 유증 금액은 올해 6월 말 기준 에스티큐브 자본총계 512억원을 1.7배 웃도는 규모다. 26일 장 마감 기준 시가총액 2507억원과 비교하면 35% 수준에 달한다.

관리종목 지정으로 발생한 불확실성을 완전히 해소하기 위해 대규모 유증이 불가피했다고 회사 측은 설명했다. 에스티큐브는 지난해 임상비용이 증가하면서 법인세비용차감전계속사업손실(법차손) 245억원을 기록했다. 자기자본 대비 법차손 비율 69.2%로 올해 3월 관리종목으로 지정됐다.

에스티큐브는 신규 투자유치와 기술수출 등으로 상황을 타개할 뜻을 밝혔으나 아직까지 성사된 부분은 없다. 올해 6개월이 채 남지 않은 상황에서 결국 유증을 통한 자본 확충 카드를 꺼냈다. 법차손을 피할 수 없으니 자본을 늘리는 자구책을 택한 셈이다.

대규모 증자에 대한 주주들의 반발을 고려해 유증 공시와 함께 정 대표가 주주서한을 배포했다. 유증 추진 배경과 목적, 사업현황과 계획을 상세히 밝혔다.

정 대표는 "우리의 최우선 사업전략은 핵심 파이프라인인 넬마스토바트의 기술이전으로 심도깊은 협상이 이어지고 있어 기술이전 협상을 빠르게 마무리하고자 한다"며 "하지만 관리종목 이슈로 인한 불확실성을 완전히 해소하기 위해 자본확충 대응도 필요하다고 판단했다"고 설명했다.

이어 "신주 발행규모와 예정 모집금액 757억원은 주관사와 충분히 협의해 산정한 금액으로 타 기업의 주주우선공모증자 사례와 청약률에 근거하고 최근 주식시장의 높은 변동성 등 대외변수까지 고려해 산정했다"며 "현재 저희는 현금유동성으로 인한 문제는 없으며 조달자금은 타법인 증권 인수가 아닌 임상비용과 연구개발비용으로 사용할 계획"이라고 강조했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]'하츄핑 흥행 입증' SAMG엔터, 4분기 흑자전환 예고

- [i-point]에스엘에너지, 3분기 누적 매출 550억

- [i-point]큐브엔터, 3분기 누적 매출 1600억 '최대 실적'

- [i-point]'리들샷 효과' 브이티, 3분기 누적 영업익 818억

- [i-point]FSN, 3분기 매출 867억 '분기 최대'

- "글로벌 증시 상승여력 충분…채권 시장 변동성 유의"

- [i-point]'연이은 흑자' 파라텍, 3분기 영업익 38억 기록

- [i-point]넥스턴바이오, 3분기 연결 누적 매출 240억

- [i-point]'케어랩스 계열' 바비톡, 캠페인 모델 이나연 발탁

- 모델솔루션, 빅테크향 매출 성장…수익성도 개선

정새임 기자의 다른 기사 보기

-

- 피씨엘 특수관계 정리한 2대주주 올릭스, 잇단 주식 매도

- 동아에스티서 짐싸는 '정통 동아맨', 굳건한 '변화 의지'

- 미국 제3의 바이오허브에서 열린 'K-바이오' 교류의 장

- 다원메닥스, 상장 자진철회…배경은 '매출', 시장성 입증 총력

- [폐암 신약 새 판 짜는 제이인츠바이오]조안나 대표 "신약개발도 비용 효율화, 빠른 자생력 필요"

- '코스닥 상장' 눈앞에 둔 듀켐바이오, 10주만에 예심 승인

- '오버행' 직격탄 맞은 토모큐브, 상장 첫날 주가 -37%

- [폐암 신약 새 판 짜는 제이인츠바이오]경쟁력 '맨파워', 잠재적 조력자 유한양행까지 '차별성'

- [폐암 신약 새 판 짜는 제이인츠바이오]차세대 신약 선제적 개발 '공감대', 최고 전문가 뭉쳤다

- 제이인츠바이오의 새로운 도전 'AI·슈퍼컴' 활용 폐암신약