[thebell League Table]'난공불락' 삼일PwC, 1위 자리 수성[M&A/회계자문]SK렌터카·제이시스메디칼·발전3사 패키지 딜 등 다수 수임

남준우 기자공개 2024-10-02 10:01:39

이 기사는 2024년 09월 30일 15:36 thebell 에 표출된 기사입니다.

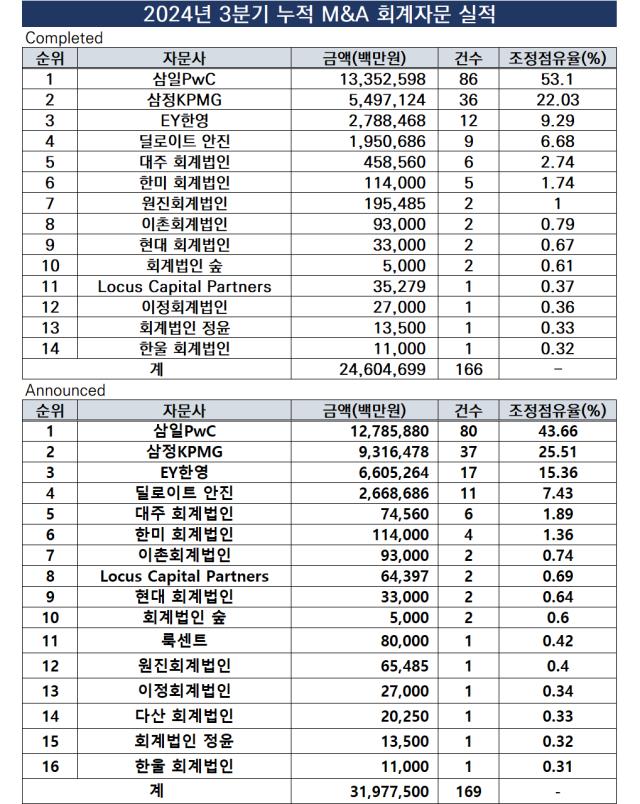

삼일PwC가 인수합병(M&A) 시장 혹한기에도 2024년 3분기 최고의 회계 자문사로서의 역량을 과시했다. 3분기에 SK렌터카, 제이시스메디칼, 김천·평택에너지서비스, 전북집단에너지 등 다수의 대형 M&A 딜 회계자문을 맡으며 2위와의 차이를 압도적으로 벌렸다.30일 더벨이 집계한 2024년 3분기 M&A 리그테이블에 따르면 거래완료(잔금납입) 누적 기준 회계자문 금액은 총 24조6046억원이다. 총 14곳의 회계법인이 실적을 쌓으며 순위 경쟁에 나섰다. 시장 상황이 예년만 못한 만큼 2023년 3분기 누적 실적(51조6194억원)에는 한참 미치지 못했다.

분기 기준으로 본다면 지난 1·2분기 대비 거래액이 커졌다. 지난 1분기에는 2019년 3분기(3조9399억원) 이후 최저치인 4조5365억원을 기록했다. 2분기 7조9844억원을 기록하더니 3분기에는 11조9530억원으로 점차 시장이 활기를 띄고 있는 모습이다.

전통의 강자 삼일PwC가 올 3분기에도 여전히 1위 자리를 굳건히 지켜내고 있다. 2021년부터 꾸준히 정상 자리를 유지하고 있는 모습이다. 삼일PwC는 2024년 3분기 누적 기준으로 총 13조3825억원의 회계 자문 실적을 쌓았다. 조정 점유율은 53.1%다.

3분기에만 누적 실적의 절반에 달하는 6조5492억원을 쌓았다. 두 차례에 걸친 SK렌터카 구주 매각 딜로만 1조6400억원의 자문 실적을 쌓았다. 삼일PwC는 해당 딜에서 매각 측과 인수 측(어피니티에쿼티파트너스)의 회계자문을 모두 맡았다.

하나증권이 패키지 매각을 추진한 평택·김천에너지서비스, 전북집단에너지 딜도 수임했다. 인수자인 E1 측 회계자문을 맡은 삼일PwC는 해당 딜로 8000억원의 자문 실적을 쌓았다.

프랑스 헬스케어 전문 사모펀드 운용사 아키메드의 제이시스메디칼 인수도 굵직한 딜이었다. 창업자이자 최대주주인 강동환 이사회 의장과 이명훈 이사가 소유 중인 지분을 인수하는 동시에 공개매수를 진행해 최근 지분 90% 이상을 확보했다. 아키메드는 이후 제이시스메디칼의 상장 폐지 절차에 들어갔다.

2위를 차지한 삼정KPMG의 경우 삼일PwC와의 격차가 벌어지긴 했으나 3분기에도 나름 활발한 활동을 이어갔다. 3분기에 총 14건의 딜을 추가하며 2024년 3분기 누적 기준으로 36건, 총 5조4971억원의 회계자문 실적을 쌓았다.

2024년 첫 조단위 딜이었던 블랙스톤의 조선혜지와이홀딩스 지분 매각 건이 가장 대표적인 실적이다. 조선혜지와이홀딩스는 2019년 블랙스톤이 지오영을 인수하기 위해 만든 회사다. 조선혜지와이홀딩스는 지오영 지분 99.17%를 들고 있었는데 이 중 블랙스톤 보유분은 76%였다. 삼정KPMG는 인수자인 MBK파트너스가 해당 지분을 매입할 때 자문을 맡았다.

EY한영은 3분기 6건(2조3714억원)의 실적을 추가하며 딜로이트 안진을 따돌리고 3위 자리를 차지했다. SK매직 가전사업, 제뉴원사이언스 구주 100%, 보령바이오파마 지분 80% 매각 등 다양한 딜에 참여했다.

4위부터 14위까지는 차례대로 △딜로이트 안진 △대주 회계법인 △한미 회계법인 △원진회계법인 △이촌회계법인 △현대 회계법인 △회계법인 숲 △Locus Capital Partners △이정회계법인 △회계법인 정윤 △한울 회계법인 순이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- KB증권, 주태영 IB부문장 주축 '새로운 시대' 열렸다

- 태경그룹, 라이온켐텍 경영권 지분 인수

- [LP Radar]군인공제회, VC 8곳 GP 선정…iM-SJ '첫' 낙점 낭보

- [조각투자 톺아보기]2026년 상장 도전 열매컴퍼니, 프리IPO로 밸류 높일까

- 'K첨단산업'이 나아갈 길

- [카드사 생크션 리스크]소비자보호 실태도 공개…KB·현대·우리카드 '양호'

- [상장 VC 이사회 분석]스틱인베, 꾸준한 배당금 확대 기조 '눈길'

- [클라우드 키플레이어 MSP 점검]수익 확대 나선 메가존, 해외 시장 돌파구

- [하나금융 차기 리더는]3년 만의 레이스 개막, 공통점과 차이점은

- BNK캐피탈, 내부통제위 신설…사외이사 위원장 '유력'

남준우 기자의 다른 기사 보기

-

- [024 PE 애뉴얼 리포트]육해공 섭렵한 소시어스, M&A 시장 눈도장 '쾅'

- [2024 PE 애뉴얼 리포트]'2호 펀드 클로징' 웰투시, 모트롤 엑시트 '소기의 성과'

- [2024 PE 애뉴얼 리포트]도미누스, '펀딩·투자·회수' 삼박자 골고루 갖췄다

- [2024 PE 애뉴얼 리포트]한앤컴퍼니, 'SK' 굳건한 신뢰 확인했다

- [2024 이사회 평가]'LCC 통합' 앞둔 에어부산, 미약한 견제기능 아쉬움

- [아시아나 화물사업부 M&A]'이관 자산' 늘어난 에어인천, 4700억 '저렴했네'

- [로이어 프로파일]'고객 일을 내 일처럼' M&A 키맨 구대훈 광장 변호사

- [2024 이사회 평가]새주인 맞은 카프로, 이사회 경영 능력 시험대

- 노앤·디비PE, 코팅코리아 매각 완료 'IRR 14% 달성'

- 제이앤PE, 2호 블라인드펀드 연내 클로징 정조준