[IPO 모니터]데이원컴퍼니, IPO 공모자금 100억 M&A에 투입올해 3분기 기준 흑자전환…2027년까지 M&A에 110억 투자

안윤해 기자공개 2024-11-12 07:50:08

이 기사는 2024년 11월 06일 16:03 thebell 에 표출된 기사입니다.

패스트캠퍼스를 운영하는 데이원컴퍼니의 증시 입성이 연내 예상되는 가운데, 기업공개(IPO) 이후 공격적인 인수합병(M&A)에 대한 의지를 보이고 있다. 데이원컴퍼니는 IP 확보 뿐 아니라 유통망 구축 등 외형 확장을 위해 100억원 이상을 투입하겠다는 계획이다.데이원컴퍼니는 올해 상반기 이후 흑자전환에 성공한 만큼 이번 공모를 통해 확보한 재원을 목적대로 소화할 수 있을 전망이다. 아울러 회사는 수익 창출력을 기반으로 이번 상장을 통해 최대 3600억원대의 몸값을 인정받겠다는 목표를 두고 있다.

◇IPO로 최대 363억 확보…27년까지 M&A에 110억+a 투입

6일 IB업계에 따르면 데이원컴퍼니는 지난 8월 한국거래소의 상장 예비심사 승인을 받은 이후 약 3개월만에 증권신고서를 제출했다. 데이원컴퍼니의 공모주식수는 136만1000주로, 주당 희망공모가는 2만2000~2만6700원으로 책정했다.

희망공모가 기준 공모금액은 299억~363억원, 상장 후 시가총액은 2984억~3622억원으로 예상된다. 대표주관사는 미래에셋증권, 공동주관사는 삼성증권이 맡았다.

데이원컴퍼니는 온라인 클래스 플랫폼인 패스트캠퍼스의 운영사로, 패스트파이브트랙아시아의 교육태스크포스팀(TFT) 조직이 인적 분할해 설립됐다. 당시 사명은 패스트캠퍼스였으나 지난 2021년 데이원컴퍼니로 간판을 바꿔 달았다.

데이원컴퍼니는 이번 상장을 통해 얻는 공모자금 대부분을 M&A에 투입하겠다는 의지를 피력하고 있다. 또 올해 상반기말 기준 243억원의 순현금이 쌓여있다는 점도 M&A에 대한 의지를 뒷받침하고 있다. 회사는 IPO-M&A로 이어지는 전략을 통해 외형을 확장해나가겠다는 의도로 풀이된다.

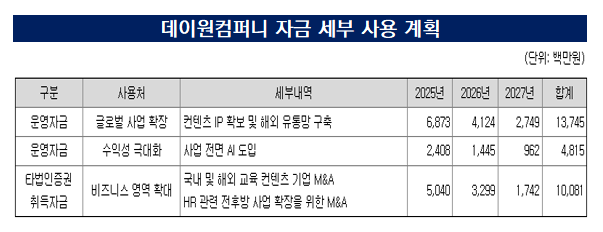

회사는 상장 이후 2027년까지 운영자금에 185억원, 타법인증권 취득자금으로 100억원을 투입할 예정이다. 운영자금 185억원 중 150억원은 글로벌 사업 확장을 위한 컨텐츠 IP 확보와 해외 유통망구축에 사용하겠다는 계획을 세웠다. 유통망 구축은 현지 교육 사업 업체를 M&A하거나 파트너십을 맺는 방식을 고려하고 있다.

타법인증권 취득자금으로는 최대 110억원을 투입해 주요 콘텐츠 기업에 대한 선택적 M&A를 펼치겠다는 계획이다. 회사는 우선 내년 M&A를 위한 자금으로 55억원을 책정했다. 향후 2027년까지 110억원을 투입해 기존 사업과의 시너지를 극대화하고 글로벌 에듀테크 기업으로 도약한다는 빅픽처를 갖고 있다.

◇기업가치 산정 'PSR' 방식 적용…몸값 최대 3622억 조준

데이원컴퍼니가 공격적 M&A에 나서겠다고 선언한 것은 올해 반기 직후 흑자전환에 성공했기 때문이다. 올해 반기 기준 매출액은 657억원, 영업손실은 12억원, 당기순손실 27억원을 기록했다. 7월 가결산 기준으로 매출액 110억원, 영업익 5억2700만원, 당기순이익 5억2500만원으로 흑자전환했다.

회사가 지속적인 성장을 거듭해온 만큼 기업가치 산정도 주가수익비율(PER) 산출 방식이 아닌 주가매출비율(PSR) 방식으로 이뤄졌다. PSR은 기업의 성장성에 주안점을 두고 상대적으로 저평가된 주식을 발굴하는 데 이용하는 투자 지표다.

주관사는 데이원컴퍼니의 비교기업으로 멀티캠퍼스·위지윅스튜디오·바른손이앤에이 등 7개사를 선정했다. 주당 평가가액은 올해 상반기 매출을 연으로 환산, PSR 3.69배를 적용해 3만4825원으로 산출했다. 희망 공모가액은 평가액 대비 36.83~23.33% 할인율을 적용해 최종 2만2000~2만6700원으로 결정했다. 이에 따른 상장 후 시가총액은 2984억~3622억원이다.

한편, 대표주관사인 미래에셋증권은 데이원컴퍼니의 상장으로 최대 10억원의 차익을 거둘 전망이다. 미래에셋증권은 지난 2022년 제3자배정 유상증자를 통해 데이원컴퍼니의 주식 11만3992주를 주당 1만7545원에 취득했다. 총 취득 금액은 약 20억원이다.

미래에셋증권은 상장 이후 데이원컴퍼니의 주식을 매도하는 경우 희망공모가 기준 25억~30억원의 수익이 예상된다. 투자한지 약 2년 반만에 최대 10억원의 차익을 거둘 수 있을 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 조병규 행장 연임 불발, 차기 우리은행장 '안갯속'

- [여전사경영분석]한국캐피탈, 업황 악화에도 순이익 경신…빛 본 다각화 효과

- [여전사경영분석]OK캐피탈, 하반기까지 이어진 영업 중단에 분기 적자

- [양종희호 KB 1년 점검]난세의 리더십, 치세의 리더십

- OK금융, 오너 일가 소유 대부업 정리 '속도'

- '수협엔피엘대부' 출범 임박…대표에 송효진

- [홍콩 K-금융 빌드업]신한은행 홍콩, '지점·IB센터' 통합해 시너지 창출

- [캐피탈사 CEO 연임 레이스]김성주 BNK캐피탈 대표의 미래 성장 위한 '매듭'

- [삼성금융네트웍스는 지금]출범 2년여…은행 없이도 저력 과시

- [JB금융 김기홍 체제 3기]만장일치 회장 선임, 얼라인과 갈등 봉합 기대

안윤해 기자의 다른 기사 보기

-

- 미래에셋증권, 공개매수 온라인 청약시스템 도입한다

- 리딩투자증권, IB 덕에 수익성 '호조'…브로커리지도 껑충

- [IB수수료 점검]SK증권, '자본잠식' 큐로홀딩스 유증 딜 수수료 '최대'

- HS효성첨단소재, 3년만에 '공모채' 노크…차입만기 늘린다

- IBK증권, 20호스팩 합병 상장 시동…IPO 불황 속 돌파구

- [2024 이사회 평가]에스앤에스텍 경영성과 '우수'…구성·정보접근성 '과제'

- [2024 이사회 평가]솔루엠, '양호한' 경영성과…이사회 구성은 '과제'

- [IB 풍향계]미래에셋증권, 강성범 IB 헤드 유임…'안정성' 방점

- [IB 풍향계]NH증권, IPO 딜 연거푸 무산…주관 순위 뒤집히나

- 유안타증권 실적 위축…대손금 늘고 IB 수익 줄었다