JB금융, 순익 줄었지만 밸류업 이행 '이상 무' 1분기 CET1비율 12.3%, ROE 11.6% 선방…하반기 자사주 추가 소각, 환원율 '45%' 정조준

최필우 기자공개 2025-04-25 12:38:23

이 기사는 2025년 04월 24일 18시27분 thebell에 표출된 기사입니다

JB금융이 지난 1분기 순이익 감소에도 불구 밸류업 프로그램 이행에 자신감을 내비쳤다. 주주환원 근간이 되는 보통주자본(CET1)비율과 자기자본이익률(ROE)이 견조한 흐름을 이어가고 있기 때문이다. 이를 바탕으로 올해 목표로 삼고 있는 주주환원율 45%를 달성하는 데 무리가 없을 것으로 관측된다.2분기부터는 순이익 감소 원인이 된 순이자마진(NIM) 하락을 방지하는 데 공을 들일 계획이다. 다른 금융지주의 경우 CET1비율 관리 차원에서 위험가중자산(RWA) 성장을 제한하고 있으나 JB금융은 자본 효율성을 높이는 공격적인 성장 전략을 취하고 있다. 외국인 대출 등 수익성 높은 자산 중심의 리밸런싱 속도를 높인다는 구상이다.

◇ROE 하락했지만 여전히 업계 상위권

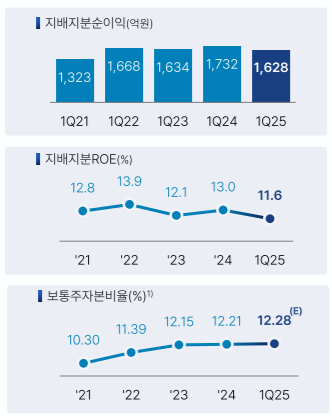

24일 발표한 JB금융 2025년 1분기 경영실적에 따르면 순이익 1628억원을 기록했다. 전년 동기에 비해 6% 가량 하락했다. 최근 4개 사업연도 1분기 순이익 중 가장 작은 금액이기도 하다. 2022년에는 1668억원, 2023년에는 1634억원, 2024년에는 1732억원의 순이익을 기록했다.

순이익이 소폭 하락했음에도 주요 경영 지표는 견조한 흐름을 이어가고 있다. CET1비율은 올 1분기 말 기준 12.28%를 기록한 것으로 추산된다. 지난해 말 12.21%에 비해 7bp 가량 개선된 수준이다. JB금융은 2021년 CET1비율 10%대에 안착한 이후 2022년 11.39%, 2023년 12.15%, 2024년 12.21%를 기록해 매년 상승세를 지속하고 있다.

ROE는 11.6%를 기록했다. 지난해 말 ROE 13%를 기록한 것에 비해 하락했다. 그간 13% 안팎을 오가는 고ROE는 JB금융의 트레이드 마크 같은 지표로 여겨졌다. 통상 금융지주의 ROE 관리 목표가 두자리수라는 점을 고려하면 JB금융의 자본 효율성이 남다르다는 것을 알 수 있다. 올 1분기에는 순이익이 줄면서 11%대로 하락했으나 여전히 은행업권에선 최상위권을 유지하고 있다.

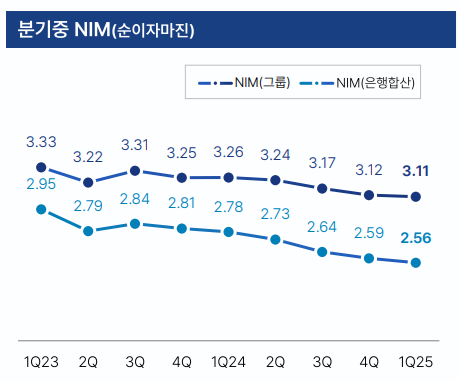

JB금융은 순이익 감소 원인을 NIM 하락에서 찾고 있다. 금리 하락 사이클에 접어들면서 은행을 계열사로 둔 금융지주 ROE는 하락 압력을 받고 있다. JB금융 NIM은 2024 1분기 3.26%에서 2분기 3.24%, 3분기 3.17%, 4분기 3.12%, 2025년 1분기 3.11%로 4개 분기 연속 하락 중이다.

◇1분기 RWA 2.5% 성장…2분기부터 공세적 리밸런싱

JB금융은 NIM 하락을 제한하고 수익성을 개선해 실적 반등을 도모한다는 방침이다. 수익성을 갖춘 자산 중심으로 성장을 추진하는 자본 효율성 극대화 전략을 이어가기로 했다. 2분기 국내 거주 외국인 대출과 자동차금융 영업을 강화하는 등 자산 리밸런싱 속도를 높일 계획이다.

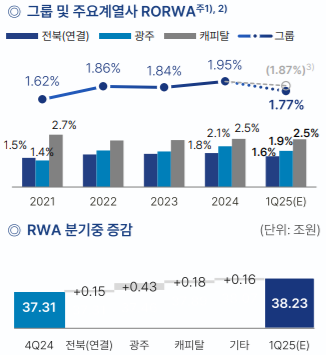

고수익 자산을 늘리는 데 주력하면서 다른 금융지주 대비 높은 RWA 성장률을 기록할 가능성이 높다. 지난 1분기 JB금융 RWA는 38조2300억원으로 집계됐다. 지난해 말 37조3100억원에 비해 2.5% 가량 성장한 것으로 추산된다. 통상 금융권이 1~3분기 영업에 집중한다는 점을 고려하면 RWA가 7% 가량 늘어날 것으로 관측된다.

다른 금융지주의 경우 RWA 성장이 CET1비율 하락으로 이어지고 주주환원을 축소하는 결과를 낳을 것으로 보지만 JB금융은 밸류업에 자신감을 표하고 있다. 수익성 높은 자산 중심으로 리밸런싱에 성공하면 RWA 성장률이 높아진다 해도 순이익을 늘리고 자본비율도 탄탄하게 유지할 수 있다는 설명이다.

JB금융은 올 상반기 500억원 규모의 자사주 매입·소각을 이행하고 하반기 추가적인 계획을 발표하기로 했다. 17%의 자사주 소각율을 달성하는 것을 목표로 후속 계획을 공개할 예정이다. 배당 성향은 지난해와 같은 28%를 유지한다는 방침을 세웠다. 계획대로 정책이 이행되면 JB금융의 연간 총주주환원율은 45%를 기록한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [모태 2025 1차 정시출자]라구나인베·TS인베, 신기술 분야서 문체부와 인연 물꼬

- [모태 2025 1차 정시출자]IP직접투자, 카스피안캐피탈 선정…KVIC 첫 인연

- [모태 2025 1차 정시출자]이변 없었던 '문화일반', 케이넷투자 2관왕 달성

- [모태 2025 1차 정시출자]'핑크퐁' 스마트스터디벤처스, 'IP 분야' 재도전 성공

- [모태 2025 1차 정시출자]수출분야, 문화투자 VC 싹쓸이…크릿벤처스 '재수' 성공

- [i-point]신테카바이오, AI슈퍼컴퓨팅 센터 ‘ABSC’ 홈페이지 오픈

- 금호건설, 에코델타시티 아테라 '순항'

- [디아이동일 줌인]동일알루미늄 흡수합병, 경영 효율성 '방점'

- 르노그룹, 핵심 허브 '부산공장' 낙점…'그랑 콜레오스' 주력

- 포스코인터 자회사 구동모터코아 '흑전'

최필우 기자의 다른 기사 보기

-

- JB금융, 순익 줄었지만 밸류업 이행 '이상 무'

- [금융지주 동일인 지분 점검]BNK금융, 반가운 3대 주주 '협성종건' 지분확대 가능성은

- [금융지주 동일인 지분 점검]BNK금융, 롯데그룹 선제적 지분 정리 덕 오버행 방지

- [금융지주 동일인 지분 점검]iM금융, 지분한도 '15→10% 축소' 밸류업 영향은

- [금융지주 동일인 지분 점검]JB금융 '3대 주주' OK저축은행 투자 전략 영향은

- [금융사 KPI 점검/KB국민은행]불완전판매 재발 없다, '고객보호·윤리경영' 평가 반영

- [우리금융 동양생명 M&A]인수TF, 우리운용과 '계열사 시너지' 논의 본격화

- [금융사 KPI 점검/KB국민은행]재무성과 평가 항목에 'RoRWA' 추가한 까닭은

- [금융지주 동일인 지분 점검]JB금융 '2대 주주' 얼라인 올해는 지분 강제매각 없다

- [금융사 KPI 점검/KB국민은행]기업금융 숨고르기 마치고 '고객기반 확대' 나섰다