[Rating Watch]5분기 적자 쌓은 여천NCC, 결국 'A0' 강등한신평 'A+, 부정적'→'A0, 안정적'…공모채 재개 당분간 어려울 듯

윤진현 기자공개 2023-05-15 13:53:36

이 기사는 2023년 05월 11일 14시54분 thebell에 표출된 기사입니다

여천NCC의 신용등급이 'A0'로 1 노치(notch) 떨어졌다. 앞서 한국신용평가가 등급과 아웃룩을 'A+, 안정적'에서 '부정적'으로 바꿔단 지 6개월 만이다. 여천NCC는 A+등급을 약 11년간 유지했으나, 등급 불일치(스플릿) 상태에 놓였다.등급 조정의 원인으로는 실적 부진이 꼽힌다. 여천NCC는 2021년 4분기부터 연이어 영업 적자를 기록했다. 그럼에도 공장 신설과 배당금 등으로 차입금이 불어났다. 여천NCC는 매년 공모채 발행을 지속했지 당분간 제약이 커질 것이라는 분석이 나온다.

◇신용등급 A0급으로 1노치 하향…5분기 연속 '적자'

한국신용평가가 최근 여천NCC의 신용등급과 전망을 ‘A0, 긍정적’으로 평가했다. 2022년 11월 ‘A+, 안정적’에서 ‘부정적’으로 아웃룩을 조정한 후 6개월 만이다. 2012년 처음으로 A+등급을 부여한 후 약 11년 만의 등급 하향 조정이다.

이로써 여천NCC는 신용등급 스플릿 상태에 직면했다. 한국기업평가는 지난해 6월 ‘A+, 부정적’으로 아웃룩을 바꿔달은 뒤 아직 평가를 진행하지 않았다. 여천NCC는 현재 신용평가기관 두 곳에서 등급 평정을 받고 있다.

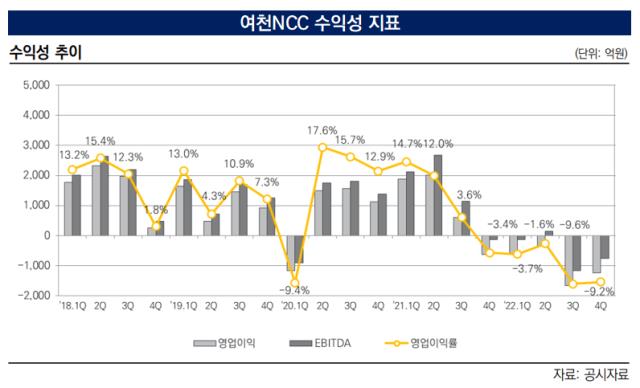

한국신용평가는 조정 근거로 저하된 수익성으로 인한 재무부담 확대를 꼽았다. 여천NCC는 2021년 4분기 626억원의 영업적자를 내며 적자 전환한 후 2022년 4분기(1663억원)까지 연이어 적자 규모를 키웠다.

그 결과 신평사가 부정적 아웃룩을 부여할 당시 이미 등급 하향 트리거를 충족한 상황이었다. 신평사는 등급 조정 트리거로 △EBITDA/매출액, △총차입금/EBITDA(순차입금/EBITDA), △차입금의존도 지표를 제시한 바 있다. 이중 EBITDA가 적자를 기록해 값을 산정할 수 없는 경우를 제외하곤 하향 조건을 모두 충족했다.

한국신용평가는 “업황 개선이 지연되면서 과거와 비교해 낮은 수익성이 지속될 것으로 전망된다”며 “향후 수요 개선 추이와 재무부담 회복 여부 등을 점검하겠다”고 밝혔다.

여천NCC는 1999년 12월 한화솔루션과 DL케미칼이 현물출자 방식으로 설립한 석유화학 제조기업이다. 최근 유가 상승과 수요 둔화 등의 영향으로 실적 회복이 더딘 상황이다. 특히 2021년 하반기부터 프로필렌과 에틸렌 등의 주요 제품 매출이 하락세를 보였다. 이후 러시아-우크라이나 사태와 중국 제로 코로나 정책으로 악재가 겹쳤다.

이렇듯 수요 회복이 어려운 상황에서 부타디엔(BD) 공장을 증설한 영향으로 차입금은 지속적으로 증가했다. 2018년부터 2021년까지 총 9162억원을 투자했다. 같은 기간 지급한 배당금으로 4175억원을 활용했다. 결국 2022년 12월 말 기준 순차입금은 1조7561억원으로 불어났다.

여천NCC는 2020년 공모채 시장에 데뷔한 이래로 매년 정기적으로 공모채를 발행하는 이슈어(Issuer)다. 올해 9월에도 600억원의 공모채 만기가 도래한다. 신용등급 리스크가 커지면서 지난해 3월을 끝으로 공모채 조달을 진행하지 않고 있다.

대신 프라이머리 채권담보부증권(P-CBO)으로 자금 조달책을 선회했다. 지난해 8월 총 700억원을 3년 단일물로 발행해 만기채 1000억원을 차환하는데 활용했다. 이번 등급 강등으로 인해 향후 자금 조달 선택지는 점차 줄어들 전망이다.

IB 업계 관계자는 “회사채 시장의 옥석 가리기 현상이 지속되는 상황에서 여천NCC의 등급 하향 리스크는 영향을 미칠 것”이라며 “수익성을 개선해 신뢰를 회복하는 과정이 선행돼야 공모채 발행도 안정적으로 진행할 수 있다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- 우리금융, '회장 3연임 주총 특별결의' 신설…금융권 영향은

- [카드사 글로벌전략 점검]신한카드, 글로벌 4각편대…카자흐, 'JV전환' 덕 봤다

- [여전사경영분석]NH농협캐피탈, 건전성 중심 운영 지속…상반기 실적 전망은

- [우리금융 동양생명 M&A]CET1비율 새 목표 '13%', 자본 배치 계획은

- [캐피탈사 해외법인 실적 점검]BNK캐피탈, 중앙아 법인 성장 궤도 안착…신사업 추진 지속

- [우리금융 동양생명 M&A]금융지주 계열 생보사, 중위권 싸움 불붙는다

- [Rating Watch]등급 상향 기대감 LG CNS, 남은 트리거 ‘차입금의존도’

- [IR Briefing]카카오뱅크, 월등한 여신 성장 자신감 배경엔 '개인사업자'

- [우리금융 동양생명 M&A]임종룡 회장 '비은행' 재건 완수, 추가 보강 계획은

- [은행경영분석]카카오뱅크, 수신 운용이 견인한 순익 성장세

윤진현 기자의 다른 기사 보기

-

- [세미파이브 IPO]관세 리스크 뚫고 해외 NDR…글로벌 기관 스킨십 '방점'

- [IB 풍향계]'토종 IB' 명맥 잇는다…KB증권 외평채 주관 '최초'

- [Korean Paper]'기다림의 미학' 신한은행, 금리 저점 잡았다

- [무신사 IPO]상장 절차별 '리픽싱' 요건 존재…네가지 시나리오 '관건'

- [롯데글로벌로지스 IPO]상장 관건 밴드내 수요 집결…'하방압력' 이겨낼까

- [IB 풍향계]대형스팩 허들 넘은 삼성증권, IPO 확장 '드라이브'

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [Korean Paper]외평채 주관사단 5곳 확정…'토종IB' KB증권 기용

- [Korean Paper]막오른 외평채 PT 경쟁…국내외 IB 초청장 수령

- [무신사 IPO]FI 요구 밸류 4조부터…미룰수록 눈높이 '고공행진'