카카오엔터, 신한은행 보증받고 CP 발행한 배경은 같은날 800억 CP 만기 도래, 차환과정에서 이자비용 증가 최소화

안정문 기자공개 2024-09-23 11:09:20

이 기사는 2024년 09월 12일 07:03 THE CFO에 표출된 기사입니다.

자체 신용도로 기업어음(CP)를 발행해왔던 카카오엔터테인먼트가 신한은행 지급보증 CP를 찍었다. 이는 카카오엔터테인먼트의 첫 보증 CP다.이번 발행은 만기도래한 3개월물 CP의 차환이 목적이다. CP 보증을 통해 만기구조 장기화, 이자비용 절감 효과를 거뒀을 것으로 기대된다.

◇첫 지급보증 CP 발행, 금융비용 절감 목적

투자은행(IB)업계에 따르면 카카오엔터테인먼트는 10일 300억원 규모 364일물 CP를 발행했다. 특이한 점은 신한은행 보증을 받아 발행됐다는 것이다. 신한은행의 회사채 신용등급이 AAA인 만큼 이에 상응하는 CP 등급 A1이 적용됐다. 이는 카카오엔터테인먼트가 지급보증을 받아 발행한 첫 CP다.

3개월물 CP도 500억원 찍었는데 이는 카카오엔터테인먼트의 자체 CP 등급 A2+로 발행됐다. 10일 카카오엔터테인먼트는 6월10일 발행했던 3개월물 CP 800억원의 만기를 맞이했다. 364일물 보증CP와 3개월물 CP의 발행목적은 모두 차환이다. 카카오엔터테인먼트 관계자는 "신한은행 보증 CP는 이자비용 절감을 위한 것"이라고 설명했다.

10일 KIS자산평가 기준 CP A1등급의 금리는 3.59%로 같은날의 3개월물 A2+ 금리 3.74%를 15bp 밑돈다. 만기가 돌아온 CP의 발행 직전거래일인 6월7일 3개월물 CP 금리가 4.47%였다는 점을 고려하면 이번 차환을 통해 만기 장기화, 금융비용 절감 두가지 효과를 누렸을 가능성이 있다.

카카오엔터테인먼트는 2023년을 기점으로 재무안정성을 관리하고 있다. 단기차입금인 CP를 활용하면서도 만기구조를 최대한 장기화하고 있는 것 역시 그 일환으로 풀이된다. 7월 초에는 200억원, 5월 말에는 650억언 규모의 2년물 CP가 발행됐다. 이전까지 카카오엔터테인먼트가 만기 2년 이상 장기 CP를 발행한 사례는 없다

◇늘기만 하던 단기 및 순차입금, 지난해부터 줄어

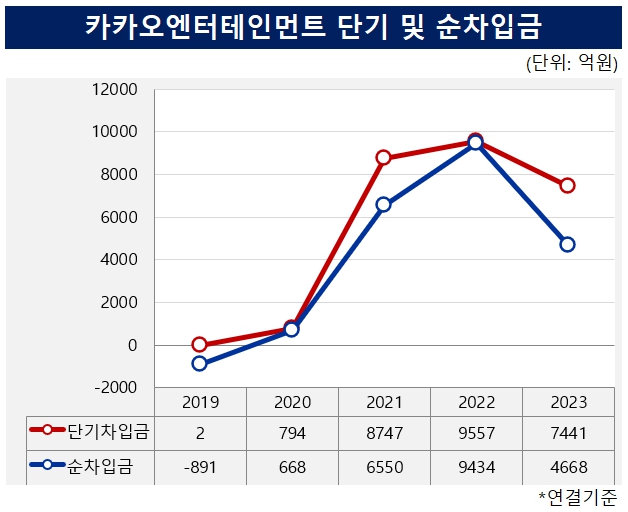

만기구조 장기화는 지난해 재무제표에서도 확인할 수 있다. 연결기준 단기차입금 규모는 2019년 2억원에서 2020년 794억원, 2021년 8747억원, 2022년 9557억원으로 늘었다. 올해는 7441억원을 기록해 3년 연속 이어지던 증가세가 꺾였다.

연결기준 카카오엔터테인먼트의 순차입금 규모도 2019년 -891억원에서 2020년 668억원, 2021년 6550억원, 2022년 9434억원으로 증가하다가 지난해 4668억원으로 감소했다. 2021년 출범한 카카오엔터테인먼트는 적극적 M&A(인수합병)을 통해 덩치를 불려 2023년 말 기준 47개의 종속기업을 보유한 국내 최대의 엔터기업으로 성장했다.

지난해 1조원이 넘는 대규모 순손실을 기록했던 카카오엔터테인먼트는 올해 들어 흑자전환에 성공하고 자산과 자본의 감소세를 끊어냈다. 카카오 보고서의 영업부문별 정보에 따르면 카카오엔터테인먼트의 자산은 2024년 상반기 3조4315억원이다. 자산 규모는 2022년 말 3조4543억원에서 2023년 상반기 4조3286억원으로 급격히 늘었다 2023년 말 3조3052억원으로 다시 줄었다.

카카오엔터테인먼트의 자본 역시 자산과 흐름이 같다. 2022년 1조6190억원에서 2023년 상반기 2조5095억원으로 증가했다가 2023년 말 1조4267억원 줄었다. 올 상반기에는 1조4589억원으로 소폭 늘었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- [IB 풍향계]산은 달러채 주관 경쟁 본격화…SSA 모집 전략 '핵심'

- [IPO 모니터]상장 재도전 동방메디컬, 공모용 '몸만들기'

- [IB 풍향계]IPO 시동거는 유안타증권…신규 스팩 선보인다

- [이슈 & 보드]특수가스 품은 효성티앤씨, 조현준 '의결 불참' 이유는

- SK디스커버리-이지스엔터, '프롭티어' 출자 단행

- [로펌 리더십 돋보기]'금융·기업통 대표체제' 화우, 경영권 분쟁서 존재감 각인

- [2024 PE 애뉴얼 리포트]IMM크레딧앤솔루션, 펀드레이징 시장서 존재감 드러냈다

- [2024 PE 애뉴얼 리포트]내실 다진’ 이상파트너스, 투자·회수부문 성과 돋보였다

- [로펌 리더십 돋보기]광장의 주마가편, '김상곤 2.0 체제' 드라이브 건다

- [2024 PE 애뉴얼 리포트]도미누스, '펀딩·투자·회수' 삼박자 골고루 갖췄다

안정문 기자의 다른 기사 보기

-

- [1203 비상계엄 후폭풍]회사채 시장, 불확실성에 양극화 심화 무게

- [Capital Markets Outlook]"트럼프 2기 성장률 하향, 금리 3번 인하 전망"

- [기업들의 CP 활용법]유암코, NPL 호황에 CP 활용도 높아졌다

- [2024 이사회 평가]대원제약, 사내이사 전원 오너가...구성·견제·평가 미흡

- 유화증권 오너 3세 윤승현 상무, '꾸준한' 지분매입

- [2024 이사회 평가]KISCO홀딩스, 평가·구성·견제 '미흡'...경영성과가 '만회'

- [LG CNS IPO]'첫 ICR' 자발적 요청, IPO 힘싣는다

- [동인기연은 지금]실적부진에 임직원 급여 동결...정인수 대표는

- 한국증권 임원인사, IB1본부 방한철 체제로

- [CEO 성과평가]한투증권 김성환 사장, 취임 첫해 '합격점'…3분기만에 영업익 1조