[영풍-고려아연 경영권 분쟁]대항 공개매수 절박한 고려아연, 하나증권 왜 선택했나재경팀 신임 임원들 보유 네트워크 '우선' 발동…IB 2부문 역할 주목

권순철 기자공개 2024-10-08 15:41:11

이 기사는 2024년 10월 08일 10:21 thebell 에 표출된 기사입니다.

첫 번째 대항 공개매수전을 위해 신속히 움직여야 했던 고려아연의 니즈를 하나증권이 충족했다. 시간이 많지 않았지만 회사 재경팀 신임 임원들이 보유한 하나증권과의 채널이 우선적으로 발동했다. 때문에 삼성증권에서 이직한 IB그룹장과의 연결고리가 거론되고 있다.고려아연이 시간에 쫓겼던 결과 하나증권은 실속을 챙기게 됐다. 2020년을 끝으로 공개매수 트랙레코드가 끊긴 하우스였지만 중요한 딜을 잡으면서 수수료와 함께 브릿지론에 따른 쏠쏠한 이자 수입까지 누릴 수 있게 됐다.

◇대항 공개매수 시한까지 '속도전'…하나증권 채널 우선 '발동'

8일 투자은행(IB) 업계에 따르면 지난 2일부터 오는 21일까지 20일간 고려아연의 SPC 제리코파트너스는 영풍정밀 보통주 393만7500주에 대한 공개매수를 개시한다고 밝혔다. 주당 매입가는 3만원으로 이전에 영풍-MBK 측이 제시한 가격(2만5000원) 보다 20% 높다.

영풍-MBK 연합에 맞선 첫 대항 공개매수이자 최 회장으로서는 반드시 승리해야 하는 게임으로 꼽힌다. 영풍정밀은 고려아연 지분 약 1.85%를 들고 있어 지분율 싸움에 혈안인 양측이 꼭 잡아야 하는 곳이다. 다만 MBK의 영풍정밀에 대한 공개매수는 4일에 종료돼 해당 시한을 맞추지 못하면 불리한 입장에 놓이게 된다.

그렇기에 하루 빨리 대항 공개매수를 개시할 필요가 있었다. 신속한 대항전 개시라는 목표 아래 하나증권과의 네트워크가 우선적으로 발동한 것으로 확인됐다. 고려아연의 CFO 이승호 부사장을 포함해 재경팀 내 임원들 경력이 1년 전후로 짧아 신규 증권사를 발굴하기보다는 기존의 네트워크를 활용했을 것으로 보인다.

공개매수 업무는 전통 IB를 다루는 부서에서 다루는 형태가 일반적이다. 반면 하나증권의 경우 전통 IB를 담당하는 IB 1부문은 이번 대항 공개매수가 자기 소관이 아님을 분명히 밝혔다. 고려아연 재경팀이 접촉한 하나증권 채널에서 제외된다는 뜻이다. 이번 딜은 톱다운(Top-down) 형태로 소싱됐을 가능성이 높다.

◇수수료 9900만원+브릿지론 이자수입 25억…실속 챙기기 '성공'

고려아연에게 만약 시간이 충분히 주어졌다면 다른 증권사를 주관사로 택했을 가능성도 컸을 것으로 전망된다. 회사의 운명을 가를 중대한 딜이자 고난이도가 예상돼 이 분야 최고 역량을 지닌 증권사를 택해야 하지만 하나증권은 아직 그 정도 수준에 도달한 하우스가 아니기 때문이다.

애초에 공개매수 주관 경험도 많지 않다. 2020년 코스닥 상장사인 케스피온 공개매수 주관을 끝으로 자취를 감췄다. 물론 공개매수자가 사모펀드가 아니라 주관 트랙레코드가 필수는 아니다. 그럼에도 미래, 삼성, 대신증권 등 공개매수 레코드가 다양한 증권사들이 여럿 있는 상황에서 하나증권이 내세울 만한 경쟁력이 부족한 것은 사실이다.

다만 고려아연에게 주어진 시간이 충분치 않았기에 하나증권에겐 전화위복으로 작용했다. 4년 만에 공개매수 트랙레코드를 추가할 기회를 맞이했을 뿐만 아니라 적잖은 수입이 예상되기 때문이다. 이번 딜을 통해 하나증권은 최대 9900만원의 수수료에 더해 880억원대 브릿지론을 제공함에 따른 이자수입까지 누릴 수 있다.

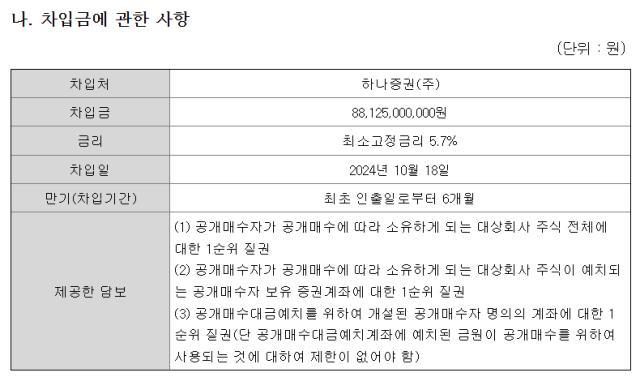

하나증권이 제공한 브릿지론은 공개매수 대금 1181억원 중 75%에 달하는 규모로 최소고정금리 연 5.7%가 책정됐다. 차입 기간이 6개월인 것을 감안하면 단순 계산으로 최대 25억원을 벌 수 있는데 이는 현재까지 하나증권이 ECM과 DCM 비즈니스에서 얻은 수수료 수입(95억원)의 4분의 1에 달하는 규모다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

권순철 기자의 다른 기사 보기

-

- [IPO 모니터]상장 재도전 동방메디컬, 공모용 '몸만들기'

- 강성묵 대표 연임 확정, 하나증권 쇄신 이어간다

- [1203 비상계엄 후폭풍]새내기주 주가 급락, IPO 주관사 평가손실 '골치'

- [2024 이사회 평가]'사외이사 1명' 대한제분 이사회, 신속·효율에 '방점'

- [2024 이사회 평가]'오너 중심' 삼영무역 이사회, 감사위원회로 '견제 보완'

- [thebell note]'번아웃' 겪는 증권사 CEO

- [IPO 그 후]'제2의 도약' 아톤, 중장기 신사업 '본격화'

- [1203 비상계엄 후폭풍]'불확실한' 회사채 연초효과, 기업들 '일단 미루자'

- [CEO 성과평가]BNK증권 신명호 대표 체제 1년, '반전 돌파구' 찾았다

- [IPO 모니터]'녹십자 계열' GC지놈, FI 풋옵션 발동여부 '촉각'