'260억 유증' 푸드나무, 연대보증 채무 상환에 '무게' 'EB·CB' 풋옵션 기한도 2026년 도래, 유동성 추가 확보 필요성 제기

김혜중 기자공개 2024-10-16 10:14:50

이 기사는 2024년 10월 14일 16:15 thebell 에 표출된 기사입니다.

최근 최대주주 변경 계약을 체결한 푸드나무가 260억원 규모의 유상증자를 앞두고 있다. 유입된 자금은 금융기관 등 선순위 채권 상환에 사용될 것으로 관측된다. 김영문 대표가 차입 과정에서 선 연대보증도 최대주주 변경 계약 속 함께 이전되면서 사채 상환에 자금이 투입될 필요성도 커졌기 때문이다.14일 업계에 따르면 푸드나무는 연내 260억원 규모의 유상증자를 앞두고 있다. 푸드나무는 최근 김영문 대표와 특수관계자가 보유 중인 주식 840만3140주 중 600만주에 대한 경영권 양도 계약을 체결했다. 지분 매입 주체는 온힐파트너스로 2024년 9월 설립된 경영컨설팅 법인이다. 김도형 전 노스터 대표가 지분 전량을 보유하고 있다.

지분 매각 계약을 체결할 당시 이미 유상증자 안은 확정된 것으로 전해진다. 김 대표와 특수관계인의 구주 매각 대금이 90억원이었고 여기에 연내 제3자배정 유상증자 방식으로 260억원을 추가로 조달한다.

푸드나무 측은 아직 자금 활용 방안이 확정된 바는 없다고 밝혔지만 유상증자로 유입되는 260억원은 채무 상환 자금에 우선적으로 사용될 것으로 분석된다.

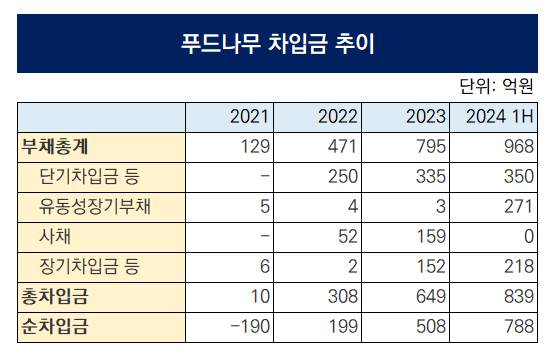

푸드나무는 미래 성장동력을 확보하는 과정 속 외부에서 자금을 조달했고 주로 금융기관 차입금을 이용했다. 김영문 대표는 여기에 연대보증을 서면서 자금 조달을 도왔다. 이에 푸드나무의 총차입금은 2021년 10억원에서 2022년 308억원, 2023년 649억원으로 급증했다.

올해 반기말 기준 푸드나무의 총차입금은 839억원이다. 김 대표가 제공한 연대보증은 509억원에 달한다. 이번 주식 양수도 계약에는 푸드나무 및 종속회사의 채무에 대한 김영문 대표의 연대보증 채무 일체도 포함된다. 1년 이내 갚아야 할 단기차입금이 350억원에 달하는 상황 속 유상증자 대금으로 이를 충당할 것으로 관측된다.

이후에도 푸드나무가 갚아내야 할 외부 자금이 잔존한다. 장기차입금 86억원에 더불어 기발행한 CB 및 EB 풋옵션(조기상환청구권)도 대응해야 할 가능성이 크다. 푸드나무는 2022년 자회사 에프앤프레시 보통주식 3만8235주를 교환 대상으로 교환사채를 발행해 65억원을 조달했다.

다만 에프앤프레시는 설립 이후 매년 적자를 기록했고 올해 반기말 기준 자본잠식 상태에 빠져 있다. 주식 교환 필요성이 낮아진 상황에서 투자자는 2026년 1월 도래하는 풋옵션만 바라보고 있는 상황이다.

2023년 말 발행한 전환사채도 상황은 비슷하다. 당시 베트남 및 중국 식품가공 공장 투자 등의 목적으로 80억원을 조달했다. 해당 CB의 최저조정가액은 7253원이지만 2024년 10월 11일 종가 기준 푸드나무의 주가는 3245원에 불과하다. 전환 유인이 부족한 상황 속 풋옵션에 무게가 실리는데, 풋옵션은 앞선 EB와 비슷하게 2026년 5월부터 행사 가능하다.

푸드나무의 실적 개선 등으로 주가가 최저 조정가액 수준으로 상승할 경우 상환 의무를 피해갈 수는 있다. 문제는 푸드나무의 수익성이 크게 악화돼 재무 건전성에도 타격을 주고 있는 만큼 단기적인 주가 회복은 요원하다는 지적이다.

소비 침체와 신규사업에서의 손실이 더해지면서 2022년 21억원이던 영업손실은 2023년 178억원으로 폭이 더욱 커졌다. 올해 반기에도 벌써 125억원의 손실을 기록하면서 누적 결손금은 179억원에 달한다. 260억원 규모의 유상증자가 단행될 경우 이를 털어낼 수는 있지만 근본적으로 수익성이 개선되지 않은 상황 속 재무구조 개선은 어렵다는 평가다.

푸드나무 관계자는 "연내 제3자배정 유상증자를 진행할 계획이며 구체적인 자금 활용 방안까지는 정해지지 않았다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]엔젤로보틱스, 조남민 단독 대표 선임

- [i-point]국떡, 광희 '할인전' 네이버 스토어 프로모션

- 동아 '이뮬도사' 상업화 선순환, '에스티젠' 흑자 기대감

- [클라우드 키플레이어 MSP 점검]SK C&C, 클라우드·DX 결합으로 실적 확대 노린다

- [Red & Blue]반등 나선 한빛레이저, LG엔솔 '포드 잭팟' 수혜 기대감

- [무신사 점프업 스토리]창업주 '조만호' 경영 복귀, 조직 정비해 '리스크 관리'

- 새출발하는 두산모트롤, 사업 결합 '키맨' 권영민 사장

- 영풍 지분 빼는 '최씨 일가' 영풍정밀 재원 가능성

- LG엔솔 잇따른 수주 낭보, 목표 달성 '청신호'

- [파고 넘는 SK온]성장성 기대감일까...삼성SDI 뛰어넘은 밸류

김혜중 기자의 다른 기사 보기

-

- '260억 유증' 푸드나무, 연대보증 채무 상환에 '무게'

- [2024 이사회 평가]오리온, 활발한 이사회 속 과제로 남은 '개선안'

- [이랜드그룹은 지금]활발한 '자금 지원·임원 배치', 그룹 로드맵은

- [이랜드그룹은 지금]'물적분할 재정비' 이랜드리테일, 팜앤푸드 역할 '눈길'

- [밸류업 지수 종목 분석]'안정적 ROE' 오리온, 다음 단계는 '해외시장 경쟁력'

- [밸류업 지수 종목 분석]'주주환원 모범생' 휠라홀딩스, '수익성' 과제 당면

- [이랜드그룹은 지금]'위기와 불황에 강한 성장 DNA', 과제는 '계열사 지원'

- [밸류업 지수 종목 분석]신세계, 지수 편입 고배 배경엔 '업종 분류'

- 휠라홀딩스, 주주환원 자금 '중국 JV로부터'

- 롯데컬처웍스, '회복세' 베트남 법인 지원 나선다