[영풍-고려아연 경영권 분쟁]"유증 법정다툼 예단 어렵지만…" 법조계가 주목한 포인트는"정관에 명시된 '일반공모'는 유리" vs "'취지' 볼지는 관건"

허인혜 기자공개 2024-11-04 08:59:31

이 기사는 2024년 11월 01일 07:29 thebell 에 표출된 기사입니다.

고려아연이 대규모 유상증자를 결정하자 영풍과 MBK파트너스 연합은 가능한 한 모든 법적 대응을 강구하겠다고 나섰다. 양측의 법정 대치는 고려아연의 자사주 취득부터 이어졌지만 유상증자는 또 다른 다툼의 서막이 됐다.법조계 관계자들은 명확한 전망을 내놓기는 어렵다는 반응을 보였다. 우선 '일반공모'라는 방식을 택하면서 고려아연 측의 법적 부담감은 다소 줄었다는 해석이 나온다.

다만 같은 경영권 분쟁 상황에서 역시 일반공모를 추진하고도 법원이 취지를 들여다보며 유상증자가 중단된 전례도 있어 이 부분도 짚어봐야 한다는 게 법조계의 전언이다.

◇'국민주' 만든다는 고려아연, 법적 대응 맞선 영풍-MBK 연합

고려아연은 2조5000억원 규모의 유상증자를 결정했다. 고려아연이 내세운 이유는 소유 구조 분산과 국민 감사를 통한 기업경영의 투명성 제고와 상장 폐지 및 주가 변동으로 인한 주주 피해 최소화다.

다만 목표대로 유상증자와 자사주 소각이 이뤄지면 영풍 측의 지분율이 최대 2.4%p 낮아진다. 고려아연 측은 우리사주조합 20% 우선배정 등을 통해 3.33%p의 지분율이 추가되는 효과를 볼 수 있다. 때문에 복수의 투자 전문가들은 고려아연의 유상증자 결정을 표면 그대로 받아들이지는 않았다.

영풍 측은 법적대응을 예고했다. 신주발행금지 가처분이 전망된다. 영풍 측은 기존 주주들의 주주가치 희석과 유상증자 결정에 따른 시장 교란 등을 주장했다.

법조계 관계자들은 명확한 전망을 내놓기는 어렵다는 반응이다. 몇 가지 법리적 포인트를 들여다볼 필요가 있다고 했다. 고려아연이 택한 일반공모 방식과 옛 판례에서 들여다본 유증 취지다.

◇'일반공모 방식' 눈여겨 봐야

고려아연이 일반공모 방식을 채택했고 일반공모에 관한 정관이 있다는 점은 유리하게 해석됐다.

상법에 정통한 법조계 관계자는 "유상증자의 실질적 목적을 본다고 하면 '문제가 없다'고 하기는 어렵지 않을까"라면서도 "하지만 일반공모 방식을 택했고 정관에도 규정이 있기 때문에 법원이 취득 자금을 차입 상환에 쓴다는 것을 들어 (유증이) 경영상 큰 필요가 없다는 판단을 하기는 쉽지 않다"고 했다.

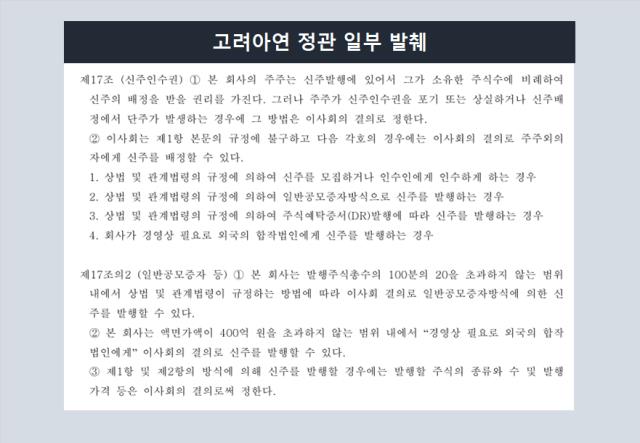

법조계 관계자에 따르면 고려아연의 정관에는 상법과 관계 법령의 규정에 따라 일반공모 방식으로 신주를 발행하는 경우 기존 주주의 신주 인수권의 침해가 아니라는 내용이 기재돼 있다. 또 발행 총수의 100분의 20을 초과하지 않는 범위 내에서는 상법과 관계 법령에 따라 이사회 결정으로 신주발행이 가능하다고 명시돼 있다.

제3자 배정 유상증자는 이를 막는 가처분신청이 인용된 사례가 다수 있지만 일반공모의 경우 흔한 판단은 아니라는 게 법조계 관계자의 설명이다. 일반공모의 경우 목적성을 특정하기 쉽지 않다는 이야기다.

다만 일반공모였음에도 막으려는 상대 측의 가처분 신청이 인정된 전례가 있다. 현대엘리베이터와 KCC의 사례다. 2003년 수원지법 여주지원 민사부는 KCC측이 현대엘리베이터를 대상으로 제기한 신주발행금지 가처분 신청을 받아들였다.

◇정성적 요소·거버넌스 포럼·감독기관 영향도 포인트

따라서 법원이 일부 정성적인 요소를 고려할 것인지도 주목할 만한 포인트다.

수원지법은 당시 결정문을 통해 "현대엘리베이터의 유상증자 추진은 경영권 분쟁 과정에서 경영을 위한 자금조달 필요성에 부응한다기 보다는 기존 대주주와 이사회의 경영권 방어 목적에서 이뤄졌다는 KCC측의 소명자료가 충분히 인정된다"고 밝혔다.

이에 대해서는 법조계 관계자들의 의견이 분분했다. 한 법조계 관계자는 "사실상의 목적은 명확하지만 표면상으로 드러나지는 않았기 때문에 법원이 정성적인 부분을 고려해 판단하기는 부담스러울 것"이라며 "법과 정관에 위배되는 여부가 있는지만을 보게 된다면 전례와 같은 판결이 날 것으로 전망하기는 조심스럽다"고 했다.

또 다른 관계자는 "숨겨진 취지를 본다면 당연히 막아야 한다는 입장을 가지시는 분도 있을 것이고 거버넌스 포럼이나 금융감독기관의 판단도 있으니 일부 영향을 고려할 수 있다"고 전했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- 숲, 글로벌 전략 '본궤도' e스포츠 중심 '힘 싣기'

- 제이인츠바이오의 새로운 도전 'AI·슈퍼컴' 활용 폐암신약

- [엔터4사 3Q 실적 프리뷰]SM엔터, 3분기 매출도 '흔들'…신인·자회사 '부담'

- [엔터4사 3Q 실적 프리뷰]'스트레이키즈 컴백' JYP엔터, 3분기 매출 늘어날까

- 한국타이어, 시장 위축에도 '고성능' 앞세워 수익성 방어

- "글로벌 톱3 진입" 구본희 한국타이어 사장의 포부

- 이수일 한국타이어 부회장, 한온시스템 통합단장 맡아야할 이유

- HD한국조선해양, 첫 ‘1조 클럽’ 넘어 사상최대 기록 쓸까

- 정통 재무 박종호 사장, 한국앤컴퍼니 '오너 파트너' 낙점

- 한국타이어, 전략·영업 투톱 체제 가동한다

허인혜 기자의 다른 기사 보기

-

- 이수일 한국타이어 부회장, 한온시스템 통합단장 맡아야할 이유

- [영풍-고려아연 경영권 분쟁]고려아연·현대엘리 유증, 숫자와 규범으로 따져본 '차이'

- [영풍-고려아연 경영권 분쟁]"유증 법정다툼 예단 어렵지만…" 법조계가 주목한 포인트는

- [영풍-고려아연 경영권 분쟁]투자 전문가들 "예상 밖 결정…백기사 동요 가능성"

- [컨콜 Q&A 리뷰]"필리조선소 4분기 딜클로징 전망…美 MRO 수주 집중"

- [영풍-고려아연 경영권 분쟁]'개혁하겠다'는 영풍, '원래 잘했다'는 고려아연

- [IR Briefing]연결 아쉽고 별도 준수한 두산에너빌리티

- [Earning & Consensus]한화오션, 고수익 선박이 떠받친 매출과 영업이익

- 두산밥캣, 미·EU 위축 속 '어닝쇼크'…구조개편 해법될까

- [영풍-고려아연 경영권 분쟁]공개매수로만 3.2조 썼는데…뾰족한 수 없는 지분 차이