현대차증권 첫 공모 유증에 그룹 계열사 '전폭 지원' '대주주' 현대차 전량 참여, 모비스·기아 '논의중'…주가 방어로 목표액 달성 여부 '촉각'

윤진현 기자공개 2024-12-02 13:43:40

이 기사는 2024년 11월 29일 07:01 thebell 에 표출된 기사입니다.

현대차증권이 처음으로 공모 유상증자 계획을 밝히자, 대주주인 현대자동차가 힘을 싣기로 했다. 현대차는 약 375억원을 출자해, 신주 발행 물량 20%가량을 취득할 계획이다. 이어 현대모비스, 기아 등 주요 주주도 이사회 결의를 통해 참여 여부를 확정할 계획이다.그룹사의 지지 속에 목표 조달액을 달성할 수 있을지 귀추가 주목된다. 현대차증권은 2000억원을 조달할 계획인데, 이를 위해선 주가 하방 압력을 극복해야만 한다. 오는 1~2월까지의 주가 흐름에 따라 확정 발행가액이 결정되기 때문이다. 유상증자 소식에 주가는 하향 곡선을 그리고 있다.

◇구주주에 물량 90% 배정…'대주주' 현대차 전량 참여, 375억 출자 예정

현대차증권은 최근 총 2000억원 규모의 유상증자를 단행한다는 계획을 밝혔다. 현대차증권은 주주배정 후 실권주를 일반공모하는 방식을 택한다. 오는 3월 신주 상장을 마치는 계획을 짰다.

신주 발행 주식 수(3012만482주) 중 90%(27108434주)는 구주주에게 배정됐다. 잔여 물량 301만주가량은 우리사주조합에게로 배정됐다. 우리사주조합과 구주주 청약 이후 발생하는 단수주와 실권주는 일반 공모 형태로 증자를 진행할 계획이다.

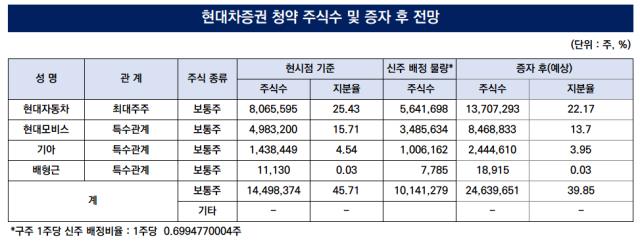

현대차증권의 주요 주주들도 청약 참여 의지를 드러낸 상황이다. 현대차증권의 대주주는 25.43%의 지분율을 보유한 현대자동차다. 현대자동차는 27일 이사회 결의를 통해 구주주 배정 예정 주식 수 전량에 대해 청약에 참여하겠단 의지를 밝혔다.

이번 증자는 구주주 1주당 0.6994770004주가 배정되는 형태다. 이에 따라 현대자동차에 배정된 물량은 564만1698주다. 예정 발행 가액(6640원)을 고려할 때 약 375억원 가량을 출자할 계획을 세운 상태다.

또다른 주요 주주인 현대모비스와 기아도 향후 이사회를 통해 구주주 청약 여부 및 수량을 확정하겠다는 입장이다. 구주주 배정 비율을 고려할 때 현대모비스와 기아에 각각 348만5634주, 100만6162주가 배분될 전망이다.

최대주주와 특수관계인을 제외하고 기타 주주에게는 1696만7155주가 배정되는 구조다. 청약 참여율에 따라 각 주주들의 지분율 변동폭이 클 것으로 예상되는 지점이다.

IB 업계 관계자는 "증자 시장이 양극화되는 모습을 보이고 있는 상황"이라며 "최대주주인 현대자동차를 비롯한 그룹사가 적극적인 지원 의지를 보인 만큼 청약 및 공모 결과를 지켜봐야할 것 같다"고 밝혔다.

◇유증 소식에 주가 하락세, 목표치 2000억 달성 여부 '주목'

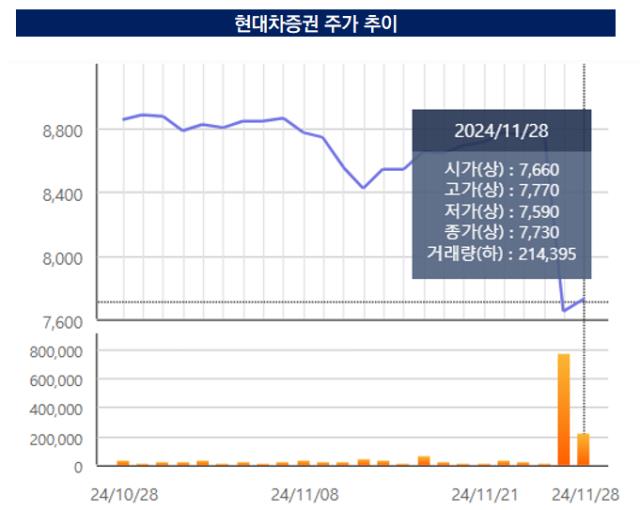

현대자동차 그룹사의 전폭적인 지지가 투심에 미칠 영향에 관해 업계의 눈길이 쏠린다. 목표 조달액 2000억원을 달성하기 위해서는 주가 변동성을 최소화해야 한다. 오는 2025년 1월과 2월 산술평균한 주가를 기준으로 확정 발행가액을 정하는 탓이다.

현대차증권은 이번 유상증자의 신주 예정 발행가액을 6640원으로 제시했다. 주가 흐름에 따라 발행가액이 감소하면, 조달 총액도 동반 하향 조정될 가능성도 있다. 내년 1월 3일 1차 발행가액을, 2월 12일에 2차 발행가액을 매겨 둘 중 더 낮은 수치로 확정가액을 제시하는 계획이다.

11월 중순까지만 하더라도 8700~8800원을 유지했으나, 유상증자 계획이 공시된 후 7000원선을 보이고 있다. 이날 기준 종가는 7730원으로 집계됐다. 통상 유상증자 소식이 전해지면 주가 변동성이 커지는 모습을 보인다. 향후 주가 수준과 청약률에 업계의 관심이 쏠릴 전망이다.

신용평가업계에서는 자본적정성의 측면을 주목했다. 자기자본 규모의 증가로 순자본비율 역시 479.2%에서 636.4%로 상승할 것으로 내다봤다. 게다가 자본 확충으로 위험인수능력이 제고 돼, 향후 신규 영업 활동 확대를 통한 수익 기반 개선에 도움이 될 것으로 전망된다는 평을 내놨다.

그럼에도 이번 유상증자가 현대차증권의 신용도에 미칠 즉각적인 영향은 미미하다고 바라봤다. 신용평가사들은 증자 대금의 유입 이후 수익성 회복, 부동산 프로젝트파이낸싱(PF) 회수 모니터링을 진행하면서 향후 신용등급에 반영하겠단 의지를 드러냈다.

나이스신용평가는 "회사의 수익 창출력이 저하된 가운데 브릿지론 등 고위험 부동산 PF와 해외 부동산 관련 부담이 여전히 남아있다"며 "유상증자 대금의 유입 이후 수익성 및 자본적정성 개선 추이 등을 지켜볼 것"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 금리 욕심 과했나...ABL생명 후순위채 '주문 제로'

- [Market Watch]'급락하는' 새내기주, '재현되는' WCP 풋백옵션 공포

- 현대차증권 첫 공모 유증에 그룹 계열사 '전폭 지원'

- IPO 시장 냉각, BBB급 회사채 발행시점 '고심'

- 키움·제이앤PE, 아쉬움 남긴 네패스아크 투자금 회수

- 블랙스톤·칼라일, CJ제일제당 바이오 인수 '드라이브' 거나

- [아시아나 화물사업부 M&A]EC 심사 승인, '통합 에어인천'까지 1년 남았다

- '600억 펀딩' 퓨리오사AI, 글로벌 SI 참전 검토

- SG PE·원익PE, 한국투자가스 300억 추가 투자 추진

- RFP 배포한 수출입은행, 새해 '1호' 발행 유력

윤진현 기자의 다른 기사 보기

-

- 금리 욕심 과했나...ABL생명 후순위채 '주문 제로'

- 현대차증권 첫 공모 유증에 그룹 계열사 '전폭 지원'

- 포바이포, 적자 이면 "미수금 회수 소송전 불사"

- [CEO 성과평가]그룹 '엘리트 코스' 이석기 교보증권 대표, 연임 여부 '안갯속'

- 현대차증권, 'RCPS' 상환 도래하자...유상증자 카드 꺼냈다

- NDR 키워드 '미래 비전'...KT, 10년물 주문 몰렸다

- [IPO 모니터]'연초 투심' 노린 와이즈넛, '오버행 꼬리표' 뗄수 있을까

- [IPO 모니터]테라뷰, '영국 기업 1호' 코스닥 상장 첫 관문 통과

- 자회사 수혈 '숨가쁜' JB지주, 막바지 조달 나선 배경은

- [Market Watch]한국물 막바지 이종통화 '러시'…핵심축 캥거루본드?