KEB하나, 해외채권형펀드 '틈새전략'..외국계 운용사 거래비중 ↑ [공모펀드 판매사 커버리지 분석 / KEB하나은행] ① 하나UBS-미래에셋-이스트스프링운용 순

박상희 기자공개 2016-11-28 10:00:00

[편집자주]

국내 자산운용사들이 공모펀드를 판매할 때 어떤 판매사와 거래 관계를 맺고 있을까. 지금까지 개별 운용사의 펀드 판매 현황 등은 다양한 경로를 통해 손쉽게 확인되지만 은행이나 증권사 등 펀드 판매사와의 실질적인 혹은 숨겨진 비즈니스 관계를 파악하긴 어려웠다. 더벨은 펀드 판매사 커버리지 분석을 통해 운용사와 판매사 간의 역학관계, 은행 및 증권사 간의 경쟁구도 등을 파악해보고자 한다.박상희 기자

이 기사는 2016년 11월 21일 16시02분 thebell에 표출된 기사입니다

KEB하나은행은 4대 시중은행 가운데 공모펀드 판매 후발주자에 속한다. 판매설정액은 4위로 경쟁사에 밀리지만 틈새전략으로 독특한 포지셔닝을 구축했다는 평판을 듣고 있다. 특히 AB글로벌고수익, JP모간단기하이일드, 이스트스프링미국뱅크론펀드 등으로 이어지는 해외채권형펀드 분야에서 성공적인 트랙레코드를 쌓았다는 평가다.해외채권형펀드에서 두각을 나타내다보니 자연스럽게 외국계 자산운용사와의 거래 관계가 늘어났다. 웬만한 외국계 자산운용사 거래처에서 하나은행이 차지하는 비중은 평균 10%를 웃돈다. 경쟁사 대비 계열 운용사 거래 비중이 낮은 점도 눈에 띈다. 성과가 좋지 않은 하나UBS자산운용 펀드는 계열 관계에 있다해도 판매하지 않았다.

◇ 하나UBS운용 거래비중 36%로 낮은 편..이스트스프링운용 상위권

21일 금융투자협회 통계시스템에 따르면 하나은행의 공모펀드 판매설정액은 12조 1108억 원으로 전체 판매사 가운데 5위에 랭크돼 있다. 은행권 가운데서는 국민은행(18조 698억 원), 신한은행(15조 4560억 원), 우리은행(12조 8037억 원)에 이은 4위다.

하나은행은 시중은행 가운데 가장 뒤늦게 공모펀드 판매에 뛰어들었다. 하나은행 관계자는 "펀드 판매는 2003년 정도에 시작했지만 글로벌 금융위기 이전만 하더라도 펀드 판매에 큰 관심을 두고 있지 않았다"면서 "2000년대 중반 큰 인기를 끌었던 미래에셋자산운용의 인사이트펀드나 디스커버리, 인디펜던스펀드만 하더라도 타행에 비해서는 판매금액이 높지 않았던 걸로 기억한다"고 말했다.

|

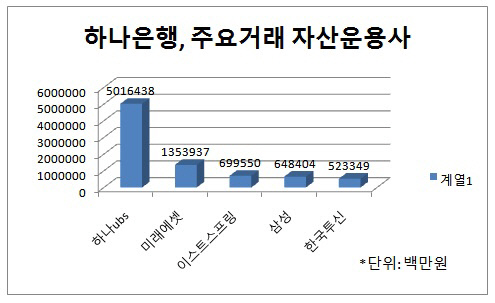

하나은행의 운용사 별 거래관계를 살펴보면 하나UBS자산운용이 36.38%(판매설정액 5조 164억 원)으로 비중이 가장 높다. 하지만 잔액 기준 계열사와의 거래 비중이 50% 안팎인 국민은행이나 신한은행에 비해서는 낮은 편에 속한다.

하나은행 관계자는 "하나UBS자산운용은 하나금융의 지분 비중이 50%를 넘지 않아 엄밀히 말하면 계열사가 아닌 관계사였다"면서 "철저히 펀드 성과 위주로 따졌기 때문에 성과가 좋지 않으면 계열 관계에 있다해도 펀드 판매 성적은 낮을 수밖에 없다"고 말했다.

하나UBS자산운용에 이어 거래관계가 많은 곳은 미래에셋(1조 3529억 원, 9.81%), 이스트스프링(6995억 원, 5.075), 삼성(6484억 원, 4.72%), 한국투신(5233억 원, 3.79%) 등이다. 미래에셋·삼성·한국투신운용 등 대형사들은 하나은행 뿐 아니라 국민·신한은행 등 대부분 은행과 일정 수준 이상의 거래 관계를 유지하고 있는 편이다.

최근엔 이스트스프링자산운용의 비중이 크게 높아졌다. 하나은행은 2014년 설정된 '이스트스프링미국뱅크론특별자산자투자신탁(H)[대출채권] 등을 가장 먼저 판매하기도 했고, 최근 수요가 크게 증가한 '이스트스프링미국투자적격회사채증권자투자신탁(H)[채권-재간접형]'의 주요 판매사이기도 하다.

이스트스프링자산운용 관계자는 "하나은행이 AB글로벌고수익채권펀드를 많이 판매했을 때는 얼라이언스번스틴이 주요 거래 운용사였을 것"이라면서 "최근에는 뱅크론펀드와 미국투자적격회사채펀드를 많이 팔아보니 이스트스프링자산운용의 판매 비중이 높아진 것 같다"고 말했다.

◇ 틈새시장 공략...해외채권형펀드 강자로 거듭나

글로벌 금융위기를 거치며 국내 공모펀드 판매 시장은 국민은행(국내 주식형), 신한은행(해외 주식형), 우리은행(국내 채권형) 등으로 어느 정도 재편됐다. 하나은행은 다른 시중은행이 크게 관심을 두고 있지 않던 해외채권형펀드 시장을 노렸다.

김창수 하나은행 투자상품서비스부 팀장은 "글로벌 금융위기 때 충격으로 고객들이 위험 상품 투자를 꺼리는 상황이었다"면서 "고객들이 부담없이 다가갈 수 있는 '중위험·중수익' 상품에 초점을 맞췄는데, 그게 해외채권형펀드였다"고 말했다.

해외 채권형펀드의 경우 미래에셋자산운용을 제외하면 대부분 외국계 운용사가 과점하고 있었기 때문에 자연스럽게 이들과의 거래 관계가 늘어났다. 외국계 운용사 입장에서 하나은행은 씨티은행과 더불어 핵심 판매사 중의 하나로 자리매김됐다.

|

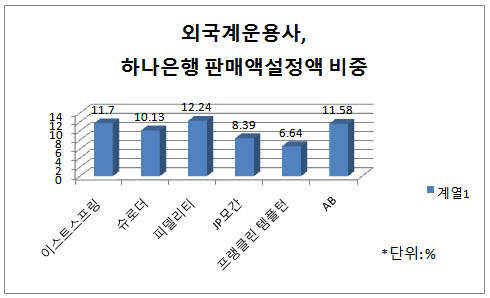

하나은행은 이스트스프링자산운용 이외에도 얼라이언스번스틴(AB)자산운용, JP모간자산운용, 피델리티자산운용, 슈로더자산운용 등 외국계자산운용 거래 비중이 높은 편이다. 이들 운용사에서 하나은행이 차지하는 공모펀드 판매설정액 비중은 각각 10% 안팎이다.

하나은행에 라인업된 상품군 가운데 대부분은 채권형상품이 주류를 이룬다. 하나은행은 2010년 대 초반부터 AB자산운용의 'AB글로벌고수익증권투자신탁(채권-재간접형)'을 판매하기 시작했다. 이후엔 JP모간자산운용의 'JP모간단기하이일드증권자투자신탁(채권)'으로 갈아탔다. 미국의 금리 인상 가능성이 불거지기 시작한 2014년부터는 뱅크론펀드 판매를 본격화했다.

한 외국계 자산운용사 관계자는 "하나은행은 국내 판매사임에도 불구하고 해외 운용사에서 설정한 신상품을 적극적으로 판매하고 있다"며 "국내에서 큰 인기를 끈 해외채권형펀드는 대부분 하나은행에서 본격적으로 판매를 시작한 상품이 많다"고 덧붙였다.

하나은행은 해외채권형펀드 '강자'라는 타이틀을 부담스러워한다. 본인들은 해외채권형펀드에 포커스를 맞춘 게 아니라 '중위험·중수익'에 포커스를 맞췄는데 때마침 적합한 상품군이 해외채권형펀드였다는 설명이다.

김 팀장은 "최근엔 해외채권형펀드보다는 대안·혼합형상품을 밀고 있다"면서 "롱숏펀드 같은 절대수익형 상품이나 해외 배당주식형펀드 등을 더 선호한다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대

- 피보나치·모간스탠리, '싱가포르 VCC'로 돈줄 푼다