사세 커지는 유승종합건설…재무 악화 '그늘' [중견건설사 재무 점검]총자산 6500억 돌파…주택사업 탓 차입금 큰폭 증가

김경태 기자공개 2019-05-27 13:13:00

[편집자주]

2010년대 중반부터 지방을 기반으로 한 다수의 신흥 중견 건설사들이 탄생하고 위기를 이겨낸 건실한 건설사가 성장을 구가하는 등 중견 건설사의 전성기가 이어졌다. 하지만 최근 문재인 정부의 규제로 주택시장이 얼어붙으면서 다시 2008년 글로벌 금융위기 때의 침체기가 도래하는 것 아니냐는 위기감이 중견 건설사 사이에 감돌고 있다. 전환기를 맞이하고 있는 중견 건설사의 현주소와 재무적 위기 대응 상황을 더벨이 들여다봤다.

이 기사는 2019년 05월 24일 15시57분 thebell에 표출된 기사입니다

유승종합건설은 경북 상주 출신인 민광옥 회장이 인천을 기반으로 설립한 건설사다. 2013년까지만 해도 국내 토건 시공능력평가액 순위가 385위에 불과한 중소 건설사였지만, 주택 시장 호황을 타고 어엿한 중견 건설사로 거듭났다.유승종합건설은 지난해에도 몸집 불리기를 지속했고 총 자산이 6500억원을 넘어서며 역대 최대를 기록했다. 다만 장기차입금이 급격히 확대되면서 부채비율이 올라가고 이자비용이 증가하는 등 예년보다 재무적인 부담이 생긴 상황이다.

◇자산 6500억 돌파 '사상 최대' 몸집, 장기차입금 2배 확대 '부담'

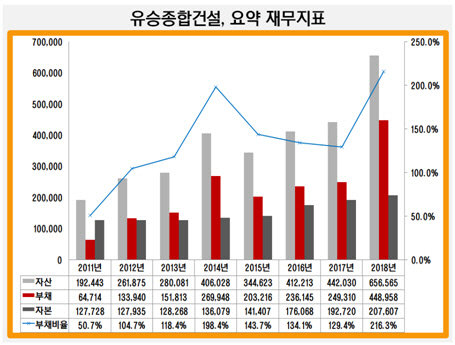

유승종합건설의 2011년 말 자산은 1924억원이었다. 그 후 점차 늘면서 2014년 말에 4000억원을 넘었다. 이듬해 주춤했지만 다시 증가세로 돌아섰다. 작년 말에는 전년 말보다 48.5% 확대된 6565억원을 나타내며 역대 최대를 기록했다. 2011년 말과 비교하면 3배 이상 불어났다.

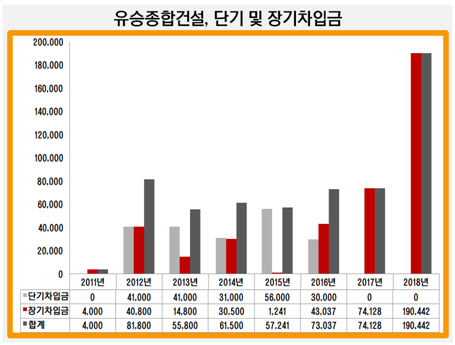

작년 말의 급격한 자산 확대는 부채가 크게 늘어난 영향이 컸다. 부채는 4489억원으로 전년 말보다 2배 가까이 늘었다. 이는 차입금이 증가했기 때문이다. 유승종합건설은 2017년부터 단기차입금은 없고, 장기차입금만 보유하고 있다. 작년 말 장기차입금은 1904억원으로 전년 말보다 2배 이상 급증했다.

|

유승종합건설은 작년 말 기준 △주택도시보증공사(HUG) △NH농협은행 △우리은행 △경남은행 △영종베스트(유) △NH농협손해보험으로부터 자금을 차입하고 있다. 이 중 HUG와 경남은행으로부터 빌린 금액은 전년 말보다 줄었지만, 나머지는 늘었다.

특히 NH농협은행과 NH농협손해보험에게 빌린 돈 때문에 차입금 규모가 커졌다. 유승종합건설은 NH농협은행으로부터 2017년에는 466억원을 차입하고 있었다. 작년 말 기준으로는 1255억원을 빌려 3배가량 확대됐다. 이자율은 3.14~3.67%다. NH농협손해보험의 경우 작년에 새롭게 추가된 차입처다. 300억원을 이자율 3.48%에 꿨다.

NH농협은행과 NH농협손해보험으로부터 돈을 빌린 것은 주택사업 때문이다. 검단신도시와 원주혁신도시, 강릉 유천지구에서 주택사업을 진행하는 과정에서 자금을 차입했다. 유승종합건설은 차입금과 관련해 HUG의 프로젝트파이낸싱(PF)보증서와 토지분양반환채권 등을 담보로 제공하고 있다.

차입금의 증가로 자산이 늘어나는 효과가 있었지만, 동시에 재무안정성 지표가 흔들렸다. 유승종합건설의 부채비율은 2012년 말부터 2017년 말까지 100%대에 있었다. 특히 2014년 말 198.4%를 나타낸 후 3년 연속 하락했다. 하지만 작년 말 216.3%로 역대 최고 수준을 기록했다. 전년보다 86.9%포인트 급등했다.

|

◇현금성자산 합계 1259억원, 단기금융상품 사용 제한

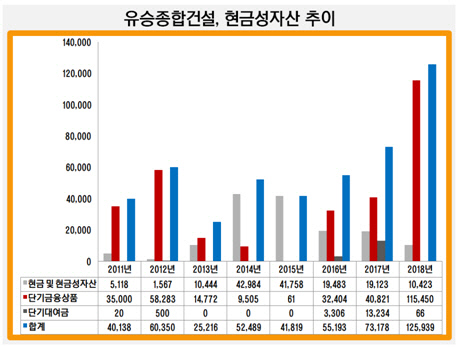

유승종합건설의 작년 말 104억원의 현금 및 현금성자산을 보유하고 있다. 전년 말의 2분의 1수준이며 2014년 말 이후 4년 연속 감소했다. 작년 전체 현금흐름은 마이너스(-) 86억원을 나타냈다.

영업활동 현금흐름과 투자활동 현금흐름이 각각 마이너스(-) 242억원, -1055억원을 나타내 전체 현금흐름이 나빠졌다. 영업활동 현금흐름에서는 재고자산의 증가가, 단기금융상품의 취득이 큰 영향을 미쳤다. 재무활동의 경우 1211억원으로 플러스(+)를 나타냈는데, 장기차입금의 차입 1949억원이 잡혔기 때문이다.

일반적으로 현금성자산으로 분류되는 △현금 및 현금성자산 △단기금융상품 △단기대여금은 총 1259억원으로 역대 최대 수준을 기록했다. 단기금융상품이 1154억원으로 가장 큰 비중을 차지하고 있는데, 대부분 사용이 제한돼 있다. 작년 말 HUG에 대한 이행보증 등의 이유로 사용이 제한된 단기금융상품은 1121억원으로 전년 말보다 3배 이상 늘었다. 사용이 제한된 장기금융상품은 101억원이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

김경태 기자의 다른 기사 보기

-

- 삼성전자, 로비스트 커빙턴&벌링 향한 지속적 신뢰

- [상호관세 후폭풍]삼성SDI의 로비스트, 홀랜드&나이트 키맨에 쏠린 눈

- [상호관세 후폭풍]'트럼프 강공' H20 수출규제, 삼성전자 돌파구 '절실'

- [상호관세 후폭풍]'급박' 삼성SDI, 트럼프 인연 '특급 로비스트' 고용

- [상호관세 후폭풍]삼성·SK, 미 상무부 빗장수비·속도전 공세 '긴박한 21일'

- [상호관세 후폭풍]삼성·SK, 일희일비 어려운 '불확실성' 연속

- 노종원 솔리다임 사장, 멕시코사업 챙기기 '분주'

- [상호관세 후폭풍]트럼프의 '90일 유예·애플 지목', 삼성전자 득실은

- SK그룹, 실트론 매각 추진 배경 '오너 지분 탓'

- [Company Watch]삼성메디슨, 소니오 시너지 가시화 '아직'