DL건설, 'A급 진입·ESG' 시너지 앞세워 완판 도전 [발행사분석]모집액 500억, 3년물 지속가능채권…철도·하수처리장·공공주택 사업 투자

남준우 기자공개 2021-09-01 09:31:25

이 기사는 2021년 08월 31일 14:05 thebell 에 표출된 기사입니다.

DL건설이 그룹 ESG 채권 발행 대열에 합류한다. 트렌치 중 일부를 지속가능채권으로 발행해 각종 환경·사회 관련 사업 자금으로 사용할 예정이다.삼호와 고려개발 합병 덕에 회사 규모가 커졌다. 최근 신용등급이 하이일드급으로 분류되는 BBB+에서 A-로 한 노치 상향 조정됐다. 업계에서는 등급 상승 효과와 ESG간의 시너지를 주목하며 무난한 완판을 예상했다.

◇삼호-고려개발 합병 후 A급 진입 성공

DL건설은 9월 1일 공모채 500억원 모집을 위한 수요예측을 진행한다. 트렌치(만기구조)별로는 2년물 200억원, 3년물 300억원이다. 대표주관사는 NH투자증권과 KB증권이다. 수요예측 결과에 따라서 최대 1000억원까지 증액할 계획이다.

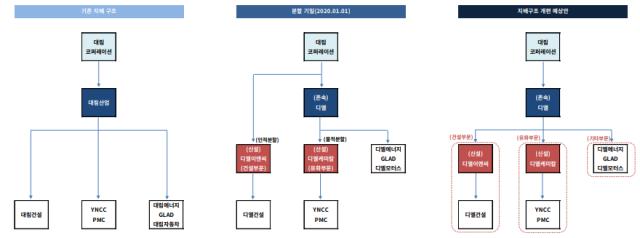

DL건설은 과거 대림산업의 계열사였던 삼호와 고려개발이 합쳐져서 만들어진 회사다. 작년 7월 1일 삼호가 고려개발을 흡수합병하며 사명이 대림건설로 변경됐다. 이후 대림그룹의 사업구조 재편 과정에서 DL건설로 사명을 한번 더 바꿨다.

대림그룹 사업구조 재편 과정에서 DL건설은 대림산업 건설사업부가 인적분할된 DL이앤씨의 자회사로 편입됐다. 대림산업이 가지고 있던 63.94%의 지분은 지난 1월 22일을 기점으로 디엘이앤씨에 이전됐다.

<출처 : 한국기업평가>

흡수합병 이후 A급 진입에 성공했다. 삼호가 고려개발을 합병하면서 2020년 매출이 2조1000억원(고려개발 합산 기준)으로 2019년(1조2800억원) 대비 64% 증가했다. 지난 4월 한국기업평가가 기업신용평가(ICR)을 BBB+에서 A-로 한 노치 상향 조정했다. 한국신용평가도 최근 진행한 회사채 본평가에서 'A-, 안정적'을 부여했다.

◇지속가능채권 최대 460억원 증액 계획

A급 진입 이후 첫 공모채를 ESG 채권으로 발행한다. DL건설은 3년물을 ESG 채권의 한 종류인 지속가능채권으로 발행한다. ESG 사전검증은 한국기업평가가 맡았다. 한국기업평가는 지속가능채권 최고 등급인 ST1을 부여했다.

지속가능채권 모집액은 300억원이지만 수요예측 결과에 따라서 최대 460억원까지 증액할 계획이다. 증액에 성공한다면 DL건설은 지속가능채권으로 조달한 자금 중 195억원은 기존 사업 차환에, 265억원은 신규 사업에 투입할 예정이다.

차환 대상 사업은 인천시 동구 송림동에 위치한 금송구역 주택재개발 정비사업이다. 지하3층~지상46층, 연면적 16만5768평 규모의 주택 3965세대를 공급하는 사업이다. 공공지원 민간임대주택 2668세대와 공공임대주택 207세대가 포함된다.

90억원은 우이-신설 경전철 사업을 포함한 4건의 친환경 철도 건설 사업에 투자한다. 용인시 하수처리시설 민간투자사업에는 105억원을 조달한다. 70억원은 중소 협력사에 대한 저금리 대출을 지원할 목적으로 상생펀드를 조성할 계획이다.

◇DL에너지처럼 무난한 완판 예상

업계에서는 A급 진입과 ESG 채권에 대한 기관 투심 간의 시너지 효과를 주목하고 있다.

대림그룹 사업 재편 이후 첫 발행인 점을 감안해 가산금리밴드 기준을 A- 등급민평 수익률로 제시했다. 가산금리밴드는 2년물과 3년물 모두 '-30~+30bp'다.

한국자산평가, 키스채권평가, 나이스피앤아이, 에프앤자산평가 등 국내 4대 채권평가사가 책정한 A- 등급민평 수익률은 지난 27일 기준 2년물 2.323%, 3년물 2.719%다. 최근 A- 등급민평 수익률과 국고민평 수익률 간의 스프레드는 약 100bp 정도다.

앞서 ESG 채권을 발행한 DL에너지처럼 완판은 무난할 것으로 예상된다. 같은 A- 등급인 DL에너지는 지난 7월 발행한 공모채 트렌치를 DL건설과 똑같은 2·3년물로 구성했다.

수요예측에서 1000억원 모집에 1660억원의 주문을 받았다. ESG 채권으로 발행했던 2년물에는 모집액(150억원)의 두배가 넘는 자금이 몰렸다. 3년물(850억원)에도 1290억원의 주문을 받았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

남준우 기자의 다른 기사 보기

-

- [PMI 포럼 2024]"승계 고민 깊어지는 PE들, LP 신뢰 유지 집중해야"

- [PMI 포럼 2024]"새로운 장 열리는 인도네시아, 투자 매력 높아진다"

- '실탄 5000억이 기준' 파라투스·골든루트, 호산테크 매각 IM 배포 시작

- '코아비스 매각 삼수' 한앤코, 해외 SI 주시하는 이유는

- '2차 클로징' MBK, 6호 펀드에 7조 몰렸다

- [2024 이사회 평가]새 주인 맞는 한온시스템, 이사회 어떻게 변할까

- [2024 이사회 평가]'막강한 오너 영향력' 신성델타테크, 이사회 '유명무실'

- 크레센도, HPSP '경영권 프리미엄 최소 30%' 전망 근거는

- '대형항공사 구상' 대명소노그룹, 3조 선수금 활용할까

- [2024 이사회 평가]'베인캐피탈이 품은' 클래시스, 아쉬운 '주주환원'