[SM엔터 경영권 분쟁]하이브, 공개매수 참여해도 경쟁률 영향 '제한적'최대 2.7대 1, 하이브 불참시 2.2대 1…일부 기관투자가도 불참 전망

원충희 기자공개 2023-03-22 13:01:19

이 기사는 2023년 03월 21일 16시33분 thebell에 표출된 기사입니다

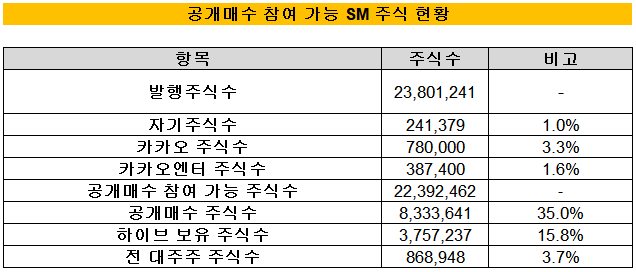

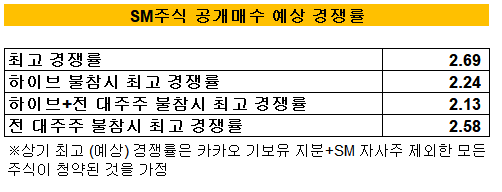

하이브가 카카오의 SM엔터테인먼트 주식 공개매수에 참여할 가능성이 고조되는 가운데 경쟁률에 미치는 영향은 제한적일 것으로 관측되고 있다. 하이브를 제외해도 경쟁률은 이미 2대 1을 넘는 상황이다. 하이브가 참여할 경우 경쟁률 상승 폭은 0.5 정도로 예상된다.다만 얼라인파트너스를 비롯해 일부 기관투자자의 경우 개별적 투자전략에 따라 공개매수에 참여하지 않을 가능성이 크다. 이를 감안할 경우 경쟁률은 생각보다 낮은 선에서 형성될 것으로 전망되고 있다.

◇카카오 블록딜 제한 걸려, 하이브 유동성 확보 필요

카카오가 실시하는 SM엔터테인먼트 공개매수 청약 마감일이 사흘 앞으로 다가왔다. 지분 35%를 대상으로 진행 중인 공개매수 청약은 사실상 오는 24일 종료된다. 신고서의 종료일은 26일이지만 25~26일이 휴일인 까닭에 24일 오후 3시 30분까지 한국투자증권 지점을 통해 청약서류를 접수해야만 공개매수에 참여할 수 있다.

시장에선 SM엔터테인먼트 지분 15% 이상을 보유한 하이브의 선택에 관심이 쏠린다. 하이브가 모든 가능성을 열어두겠다고 한 만큼 공개매수 참여 가능성이 적지 않다는 것이 투자은행(IB)과 엔터업계의 관측이다. SM엔터테인먼트 주가는 지난 20일 11만3000원으로 마감됐다. 차익의 약 20%에 대해 부과되는 양도소득세 등을 감안하더라도 현재 시점의 주가를 고려한다면 공개매수에 참여하는 게 실익이 크다보니 흥행이 예고되고 있다.

경쟁률을 좌우할 수 있는 가장 큰 변수는 하이브의 참여 여부다. 현재 15.75%의 지분을 보유하고 있는 하이브는 공식적으로는 공개매수 참여 여부에 대해 입장을 내놓지 않고 있다. 그러나 4000억원이 넘는 자금이 SM엔터테인먼트 주식에 묶여 있는 만큼 유동성 확보 차원에서 공개매수를 통해 일부 지분을 처분할 가능성을 배제할 수 없다. 카카오가 블록딜을 통해 하이브 보유지분을 인수하려면 법규상 6개월 이후에나 가능하다.

하이브의 공개매수 참여는 SM 인수 의사를 철회할 때 내세운 명분을 고려하더라도 충분히 가능한 시나리오다. 하이브는 SM 인수 철회 계획을 발표할 당시 "하이브 주주들의 이익을 고려한 결정"이라는 입장을 내놓았다. SM엔터테인먼트 지분의 신속한 현금화와 차익실현이 하이브 주주들의 이익과 배치되지 않는 만큼 참여하지 않을 이유가 없다는 분석이다.

◇소액주주 엑시트에 치명적인 영향은 아냐

일각에서는 하이브의 참여로 인해 소액주주들의 엑시트(투자금 회수) 기회가 일부 상실될 수 있다는 우려가 나오고 있다. 하이브가 그간 다양한 의사결정 과정에서 실리 못지않게 명분을 중요시하는 행보를 보인 만큼 SM엔터테인먼트 소액주주들의 목소리를 완전히 도외시하기 힘들 것이란 얘기다. 하이브의 공개매수 참여가 경쟁률을 끌어올리는 결과를 낳는 것은 불가피하기 때문이다.

예컨대 SM엔터테인먼트 주식을 주당 12만원에 1000만원 어치의 매수해 83주를 보유한 개인투자자의 경우 하이브를 제외한 다른 주주들이 모두 청약한다고 가정할 때 37주를 공개매수로 처분할 수 있다. 하이브가 청약 대열에 합류할 경우 처분 가능한 주식 수는 31주로 6주 정도 줄어든다.

이 같은 추산 역시 카카오와 카카오엔터테인먼트 등을 제외한 모든 주주들이 공개매수에 참여하는 것을 가정한 수치다. 얼라인파트너스를 비롯해 자체 투자정책에 따라 불참할 것으로 보이는 기관투자자도 여럿 있다. 이를 감안하면 실제 경쟁률은 이보다 낮게 형성된다. 주주들이 공개매수를 통해 처분할 수 있는 주식 수도 보다 늘어날 가능성이 높다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 애경케미칼, 신사업 확장·시장 확보 '총력'

- 실리콘투, 1분기 성적표 '상세 공개'…"IR 활동 강화"

- '이익 개선' 더핑크퐁컴퍼니, 상장 불씨 되살리나

- [캐시플로 모니터]'벌크업' 한세예스24, 현금흐름은 '마이너스' 전환

- [R&D회계 톺아보기]연구개발 투자 늘리는 롯데웰푸드, H&W 강화 '결실'

- hy, 현대프리미엄아울렛 행사서 와인 접근성 확대

- [i-point]대동, 'K-온디바이스 AI 반도체 기술 개발' 위한 MOU 체결

- [i-point]위세아이텍, 공공데이터 품질관리 역량 '재입증'

- [RWA가 쏘아올린 VC 펀딩난]종투사 모험자본 투자 의무화, 출자 숨통 틔울까

- 세라젬, '셀트론 순환 체어' 신규 출시