[thebell League Table]빅딜이 이끈 한국물, 변동성 불구 100억달러 훌쩍 넘겼다[KP/Overview] SVB·CS 사태에 이종통화 비중 감소

이상원 기자공개 2023-04-03 07:00:36

이 기사는 2023년 03월 31일 16시14분 thebell에 표출된 기사입니다

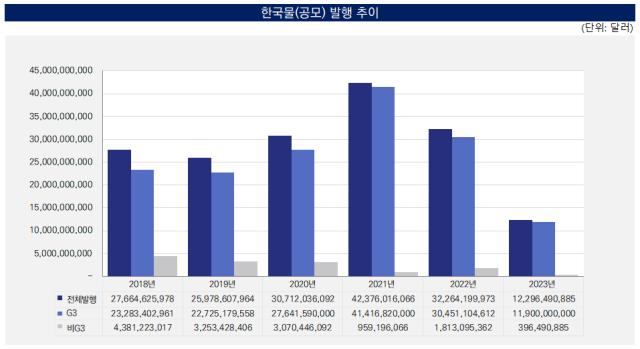

2023년 1분기 한국물 발행량은 100억달러를 가뿐히 넘어서며 2022년과 비슷한 수준을 보였다. 국책은행을 비롯해 SK하이닉스, 포스코 등 국내 대표 이슈어들이 발행을 주도했다. 특히 10억달러 이상의 빅딜이 쏟아지며 달러채가 절대적인 비중을 차지했다.다만 3월들어서는 실리콘벨리은행(SVB)과 크레디트스위스(CS) 사태로 변동성이 확대됐다. 이에 따라 일부 딜이 연기되는 등 딜 건수는 다소 줄었다. 연초에 발행된 스위스프랑 채권을 제외하면 이종통화채권 발행도 크게 감소했다.

◇분기 기준 100억달러 돌파…빅딜이 주도

더벨 리그테이블에 따르면 2023년 1분기 전체 한국물(공모) 발행 규모는 122억9649만달러로 집계됐다. 전년 동기(120억2123만달러) 대비 2.29% 늘어난 수치다. 2021년 1분기(137억8747만달러) 대비 크게 감소했지만 여전히 100억달러를 돌파했다. 한국물 발행량은 2020년 3분기 처음으로 100억달러를 넘어섰다.

연초부터 한국수출입은행, SK하이닉스, 포스코, KDB산업은행 등을 필두로 빅딜이 등장한 점이 주효했다. 1월 한국수출입은행은 35억달러의 역대급 규모의 글로벌본드를 성공적으로 발행했다. 한국물 시장의 '큰손'임을 다시 한번 입증했다.

연이어 발행에 나선 SK하이닉스와 포스코도 국내 일반기업 가운데 대표적인 이슈어로서의 면모를 보여줬다. 각각 25억달러, 20억달러 규모의 글로벌본드를 발행했다. 2월들어서는 KDB산업은행이 20억달러를 시장에서 조달하며 빅이슈어로서의 존재감을 나타냈다.

◇달러채 강세 '여전'…스위스프랑, 유일한 이종통화채

2023년 1분기 달러채는 절대적인 비중을 차지했다. 2022년 1분기 달러채 비중은 88.59%를 기록했지만 2023년 1분기에는 이보다 8.19%포인트 오른 96.78%를 기록했다.

이에 반해 이종통화채 비중은 3.22%로 2022년 1분기 대비 크게 줄었다. 연초 스위스프랑채를 제외한 다른 이종통화채는 단 한 건도 없었다. 2022년 1분기 유로화채권(5%), 사무라이본드(2%), 캥거루본드(4%) 등이 발행된 것과는 대조적이다.

당초 3월 한국주택금융공사가 캥거루본드와 유로화커버드본드 발행 채비에 나섰지만 SVB와 CS 사태로 지연이 발생했다. 이에 따라 이종통화채 비중이 더 크게 줄어드는 효과를 불러왔다.

◇ESG채권 열풍, 전체 금액 중 31% 차지

2023년 1분기 한국물 시장에서 ESG 채권 열풍은 여전했다. 총 8건의 딜 중 5건이 ESG 채권으로 발행됐다. 2023년 1분기 ESG 채권은 총 37억4649만달러로 전체 발행 규모 중 30.47%를 차지했다.

2023년 한국물 시장의 첫 주자로 나선 한국수출입은행은 3·5·10년 3개의 트랜치 중 10년물을 블루본드로 구성해 10억달러의 ESG 채권을 발행했다. 우리은행의 경우 5년물을 지속가능채권으로 발행해 6억달러를 조달했다.

특히 SK하이닉스는 국내 최초로 지속가능연계채권(SLB·Sustainability-Linked Bond)을 발행해 의미를 더했다. 트랜치를 3·5·10년로 구성해 5년물은 SLB, 10년물은 그린본드 형태로 각각 10억달러, 7억5000만달러 조달에 성공했다.

국내 발행사들은 달러채 외에 스위스프랑채도 ESG 채권으로 구성해 메리트를 더했다. 현대캐피탈은 5년 단일물로 구성한 가운데 그린본드 형태로 발행해 1억스위스프랑을 조달했다. 한국주택금융공사는 3·5년물로 2억6500만스위스프랑의 소셜본드를 찍었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]제이스코홀딩스, 홍콩 PIRL과 MOU "니켈 연간 200만톤 공급"

- [i-point]나우로보틱스, 인천 남동공단에 제2공장 부지 확보

- [케이뱅크 IPO]세번째 RFP 초청장 발송…주관 경쟁 원점으로

- [i-point]'킵스파마 계열' 알곡바이오, 이데트렉세드 임상 환자 모집

- [Company Watch]코인원, 적자 감수 '신규 고객 유입' 마케팅 투자 지속

- [Red & Blue]롤러코스터 주가 한진칼, '경영권 분쟁 vs 시세 차익'

- [i-point]제이엘케이, 네이처 자매지에 논문 게재

- 롯데캐피탈, 순익 줄었지만 부실 털기로 건전성 개선

- 동양생명, 제도 변경 영향에 보험손익 급감

- [이사회 분석]SBI저축, 모리타 SBI홀딩스 전무 사임…차기 의장은