[IPO 모니터]'전기차 부품사' 알멕, 최대 2700억 몸값 통할까코스닥 예심 청구 4달만에 승인…지난해 '흑자전환' 성공

이정완 기자공개 2023-05-08 08:04:58

이 기사는 2023년 05월 01일 09시23분 thebell에 표출된 기사입니다

알루미늄 소재·부품 기업인 알멕이 코스닥 시장 상장예비심사 승인을 받았다. 알멕이 제시한 시가총액은 최대 2700억원으로 중형급 IPO(기업공개) 도전에 나섰다.알멕은 알루미늄 소재 기술력을 바탕으로 최근 전기차 배터리 케이스 사업 확장에 한창이다. IPO 과정에서도 전기차 관련 매출 성장성을 중심으로 회사 알리기에 돌입할 전망이다.

◇지난해 유상증자 대비 최대 15% 상승 밸류

알멕은 지난 27일 코스닥 시장 상장예비심사를 청구한 지 약 4개월 만에 승인을 획득했다. 알멕은 지난해 12월 본격적인 상장 절차를 시작했다. 상장 주관사는 NH투자증권이다.

알멕이 상장 예심 청구 때 제시한 주당 예정 발행가는 4만~4만5000원(액면가 500원)이다. 이 가격에 상장 예정 주식 수인 597만1381주를 적용하면 상장 후 시가총액은 2389억~2687억원 사이에서 정해질 전망이다. 몸값이 최대 2700억원으로 매겨진 셈이다.

알멕은 지난해 말 유암코(연합자산관리)를 2대주주로 유치하는 유상증자를 단행했다. 유상증자를 통해 보통주 63만9451주를 발행해 250억원을 확보했다. 이 때 주당 발행가는 약 3만9100원이었다. 예심 청구 때 제시한 주당 예정가 발행가 상단이 이를 15% 상회하는 수준이다.

공모 구조는 신주 발행 100%가 유력하다. 알멕은 100만주를 공모할 계획인데 지금까지 발행 주식 수는 지난해 말 유상증자 물량까지 합해 494만6381주다. 여기에 10억원 한도 내 주관사량 의무 인수 물량인 2만5000주까지 모두 더하면 상장 예정 주식수와 동일해진다.

◇전기차 관련 매출 '성장성' 어필

알멕은 소규모 상장이 즐비한 올해 등장한 중형급 IPO 기업이다. 공모 규모가 400억~450억원이다. 연초 IPO 시장은 공모액 100억~200억원 사이의 기업이 연이어 흥행하는 모습을 보였다. 보수적으로 산정한 기업가치를 바탕으로 투심 잡기에 성공했다.

1970년대 경남금속이란 이름으로 세워진 알멕은 1985년 대우그룹에 편입돼 대우자동차에 부품을 납품했다. 2001년 다시 대우그룹에서 분사했고 2009년 대신금속 계열에 속하게 됐다. 현재 최대주주도 대신금속 계열인 다이엑스다. 다이엑스의 지분율은 32%다.

알멕은 전기차 및 2차전지 관련 기업에 대한 뜨거운 관심을 바탕으로 상장에 나선 것으로 보인다. 올해만 해도 한주라이트메탈, 제이오, 나노팀, 삼기EV 등이 전기차 시장 성장성에 힘입어 코스닥 시장에 입성했다. 제이오가 대표적인 사례다. 플랜트엔지니어링을 주력으로 하는 제이오는 탄소나노튜브(CNT) 양산 기술을 통해 2차전지 정체성을 강조한 바 있다.

알루미늄 소재·부품 기업인 알멕은 최근 상승세가 뚜렷한 전기차 관련 매출을 강조할 전략이다. 알멕은 2017년 전기차용 압출 배터리 케이스 개발과 양산을 시작했다. 이후 전기차 관련 제품 판매가 크게 증가했다.

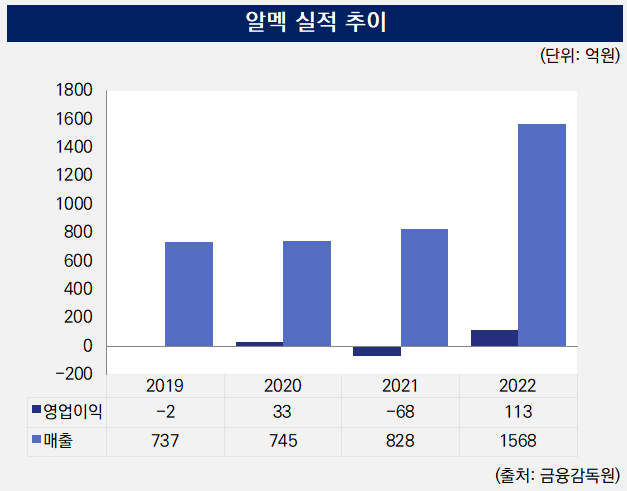

지난해 매출은 1568억원, 영업이익은 113억원으로 2021년 매출 828억원, 영업적자 68억원과 비교하면 매출은 89% 증가하고 영업이익은 흑자 전환했다. 지난해 전기차 제품군 매출은 910억원으로 전년 동기 395억원 대비 2배 넘게 증가했다. 사실상 전기차 매출이 실적 상승을 이끌었다.

다만 들쑥날쑥한 수익성이 눈에 띈다. 알멕은 원자재 가격과 운임비 인상으로 인해 2021년 적자를 나타냈다. 2019년에도 연구개발비 등의 급증으로 영업적자를 보였다. 앞으로 IR(Investor Relations) 과정에서 향후 개선될 수익성 흐름을 알리는 게 관건이 될 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 엠케이전자, '반도체 후공정 1위' ASE 어워드 수상

- [AACR 2025 프리뷰]신약 개발 속도내는 제이인츠바이오, 연구 2건 출격

- [AACR 2025 프리뷰]국내 항암 신약 투톱 유한양행·한미약품, '최다' 기록 쓴다

- 뉴로바이오젠, 6.5조 L/O에 1% 마일스톤…상업화 '관건'

- [제약사 개발비 자산화 점검]한미약품, '비만약' 28억 신규 산입…내년 출시 기대감 반영

- [AACR 2025 프리뷰]항암 신약 글로벌 진출 필수 관문, 커지는 K-바이오 존재감

- 2000억 현금 보유 일성아이에스, 부동산 베팅 '요양원' 발판

- OCI홀딩스, 부광약품 '유증' 활용법 '실권주·신주증서'

- [제약사 개발비 자산화 점검]신약보단 우주, 보령의 R&D 가치 단 150억 '카나브' 뒷배

- [지배구조 분석]에이에프더블류 오너2세 승계 완료, 주가 저점국면 활용

이정완 기자의 다른 기사 보기

-

- [에스엔시스 IPO]예심 청구전 이사회 완비…실적 발표후 '속전속결'

- [에스엔시스 IPO]삼성그룹 자회사로 봐야할까…지배구조 소명 계획

- [에스엔시스 IPO]삼성중공업서 독립후 8년…상장 도전 나섰다

- 환경업 매각 나선 SK에코플랜트, 부채비율 의식했나

- [Korean Paper]외화채 고심 커진 SK온, 국책은행 문 두드릴까

- [판 바뀐 종투사 제도]우물 안 개구리 피하자…해외 투자에 '인센티브'

- [Deal Story]세아제강, 3년물 회사채 흥행 이어갔다

- [키스트론 IPO]사외이사 진용 구축…이사회선 3년 전 상장 논의

- [Korean Paper]관세 충격에…신한은행 결국 한국물 발행 미뤘다

- [Deal Story]'대규모' 주관사 포스코이앤씨, 금리 폭 좁혔다