[IB 수수료 점검]유증나선 CJ CGV, 3년 전보다 '나아진' 주관사 대우공모규모 커졌는데, 수수료율도 사실상 높아져…전엔 없던 '잔액 인수 수수료'도 등장

최윤신 기자공개 2023-07-04 13:31:13

이 기사는 2023년 06월 29일 16:52 THE CFO에 표출된 기사입니다.

유상증자로 5700억원 규모의 자금 모집에 나선 CJ CGV가 이전과 다른 수수료 책정 방식을 도입해 눈길을 끈다. 앞서 2020년 유증당시엔 실권이 날 경우 주관사가 받을 수 있는 수수료가 줄어드는 구조였는데, 이번엔 공모 결과에 따른 차등을 두지 않기로 했다.이와 함께 종전에 없는 별도의 실권주 인수수수료도 도입했다. 금융투자업계에선 약 3년만에 달라진 CJ CGV의 주관사 대우가 쉽지 않은 이번 딜의 난이도를 반영한 것이라고 본다.

◇ 수수료율 90bp, 목표대로 유증 하면 51억원 달해

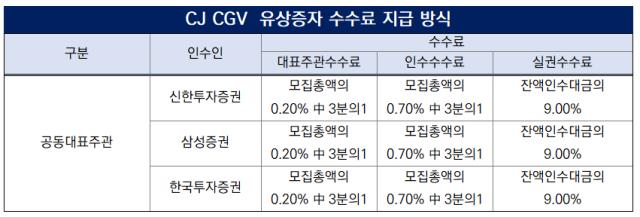

지난 20일 이사회 결의를 시작으로 유증작업에 나선 CJ CGV가 유상증자 대표주관사 세곳에게 모집총액의 90bp에 해당하는 수수료를 지급하기로 했다. 대표주관수수료 20bp와 인수수수료 70bp를 명목상 나눴다.

이번 딜은 삼성증권·신한투자증권·한국투자증권 등 3곳의 증권사가 공동대표주관을 맡는다. 계획한대로 5700억원가량의 모집이 이뤄질 경우 이들 증권사는 51억원가량의 수수료를 받게 된다.

CJ CGV가 이번에 설정한 수수료율은 지난 2020년 진행한 주주배정 후 실권주 공모방식의 유상증자와 동일하다. 당시 유증은 NH투자증권이 대표주관, 한국투자증권이 공동주관을 맡았는데, 마찬가지로 90bp의 수수료율이 책정됐다.

당시 유증은 약 2502억원 모집을 목표로 시작했는데, 딜이 진행되는 동안 주가 하락으로 2209억원 가량을 모집했다. 주관사단은 약 18억원의 수수료를 얻을 수 있었다. 인수비율에 따라 NH투자증권과 한국투자증권에 7:3으로 배분됐다.

이번 유증은 3년 전과 비교할 때 목표 모집 규모가 약 2배 이상이다. 통상 딜 규모가 커질수록 인수 수수료 요율은 줄어들기 마련인데, 동일한 요율이 적용됐다. 금융투자 업계에선 그만큼 이번 딜의 난이도가 어렵다는 걸 방증하는 것이라고 바라본다.

실제 이번 유증의 규모를 고려할 때 90bp의 요율은 적은 수준은 아니라는 게 증권업계의 시각이다. 가장 최근 이뤄진 대규모 주주배정 후 실권주 공모방식 유증인 롯데케미칼 딜과 비교해도 두 배 이상 높다. 롯데케미칼은 공동대표주관사 7곳에 40bp의 수수료를 책정했다. 물론 롯데케미칼의 유증 규모는 1조원이 넘었기 때문에 동일선상에서 비교는 어렵다.

책정된 수수료요율의 ‘디테일’을 살펴봐도 이번 유증에서 주관사에 대해 더 나은 대우가 주어졌다는 걸 엿볼 수 있다. CJ CGV는 2020년 유증을 위해 체결한 인수계약에서 미매각이 발생하면 기존의 수수료율을 삭감하는 방식을 적용한 바 있다. 일반청약에서 실권주가 발생하지 않을 경우 90bp의 요율을 지급하지만 미매각이 발생할 경우 80bp만을 지급하기로 했다. 일반 청약에서 미매각이 발생하지 않아 요율은 삭감되지 않았다.

해당 조항은 이번엔 적용되지 않는다. 미매각 발생여부와 관계없이 90bp의 요율을 수수료로 받게 된다. 업계 관계자는 “2020년의 수수료율 구조는 사실상 요율을 80bp로 적용하고 미매각이 발생하지 않으면 10bp의 인센티브를 제공하는 방식으로 이해할 수 있다”며 “이를 감안하면 이번 유증이 오히려 높은 요율이 적용되는 셈”이라고 말했다.

◇ 잔액인수 수수료 900bp

이번 유증에선 주관사에게 실권주 인수에 대한 리스크 완화 장치를 부여했다는 것도 앞선 유증과의 차이점이다. 2020년에는 일반청약에서 미매각이 발생해 주관사가 물량을 떠안더라도 별도의 실권주 인수 수수료를 지급하지 않았다.

이번에는 잔액인수 계약에 따라 주관사가 최종 실권주를 책임지고 인수할 경우 900bp의 수수료를 지급하기로 했다. 실권이 발생해 주관사가 미매각 물량을 인수할 경우 최종가격에 9% 할인된 가격으로 발행하는 방식으로 지급된다.

금융투자업계 관계자는 “2020년 유증에 비교해 올해의 유증에서 IB의 수수료 협상권한이 훨씬 컸던 것으로 풀이된다”며 “이번 유증에 참여한 증권사들은 단순히 커버리지를 목적으로 한 게 아니라 어느정도의 리스크 완화 장치를 가지고서 수수료 수익을 도모할 수 있을 것”이라고 봤다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]소니드에이아이, KADEX 2024 특별전시관에 '브레인봇' 전시

- [영풍-고려아연 경영권 분쟁]'최대 2.5조 베팅' MBK, 6호펀드서 실탄 마련했다

- [i-point]시노펙스, 대한신장학회 20회 부울경 혈액투석 심포지엄 참가

- [영풍-고려아연 경영권 분쟁]'끝까지 간다' MBK-영풍, '83만' 동일 선상 다시 격돌

- [영풍-고려아연 경영권 분쟁]치열해진 경영권 분쟁, 고려아연 재무 영향은

- [영풍-고려아연 경영권 분쟁]‘가격·법적 리스크’ 저울질, 기관투자자 선택은

- [빅블러 시대, 텔코와 금융의 만남]KT·신한금융, 사업 효용·글로벌 투자 연계력 강화 '방점'

- [i-point]노을, 아세안 AI 의료기기 시판 허가 획득

- [영풍-고려아연 경영권 분쟁]한국투자증권, 고려아연 백기사 '베인캐피탈' 돕는다

- [i-point]'미국 진출' 제이엘케이, 20% 무상증자 추진

최윤신 기자의 다른 기사 보기

-

- [펜처인베스트는 지금]‘민간펀드’ 주역 박진홍 대표, 모태 2관왕도 이끌어

- [펜처인베스트는 지금]바른손그룹 두 번째 VC, 급격히 커진 ‘존재감’

- 하나은행, 혁신성장펀드 매칭출자…지원대상 넓혔다

- [VC 투자기업]메쥬, '하이카디' FDA 인증 획득…글로벌 확장 본격화

- 기업은행, 혁신성장펀드 지원사격…9곳 격돌 전망

- 스타트업코리아펀드 '절반'의 성공

- NPS, VC 정시출자 스타트…'단골 GP' 경쟁 치열할듯

- [VC People & Movement]NH벤처, 박민회 이사 영입…투자역량 강화 본격화

- [thebell interview]김현진 NH벤처 대표 “중견VC 도약 첫걸음 뗐다”

- [VC 투자기업]리솔, 40억 시리즈A 유치 ‘착착’…바인벤처스 앵커투자