[thebell League Table]'불황형 유증'이 시장 지켰다...IPO 침체터널 ‘막바지’[ECM/Overview] SK이노·CJ CGV 등 하반기 유증 빅딜 예고…코스피 상장도 줄이어

최윤신 기자공개 2023-07-03 07:29:39

이 기사는 2023년 06월 30일 16:28 thebell 에 표출된 기사입니다.

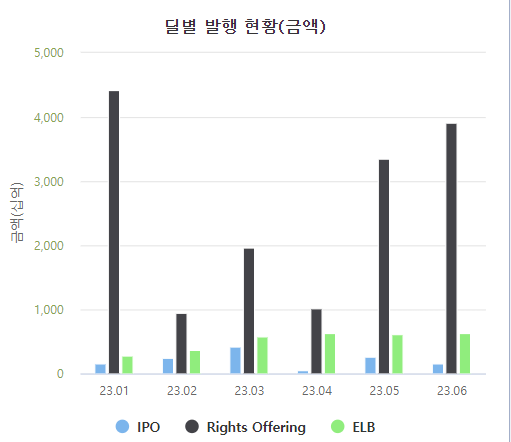

2023년 상반기 주식자본시장(ECM) 거래액이 평년 수준을 기록했다. 장기간의 조달 어려움을 겪은 기업들이 ‘불황형 유상증자’에 나서며 거래액의 큰 비중을 채웠다. 이에 반해 IPO 시장은 코스피 일반 상장이 단 한건도 없었을 정도로 침체했고, 주식 관련사채(ELB) 발행도 적었다.하반기에는 ECM 거래액 증가가 예상된다. 불황형 유증 수요가 지속되는 가운데, 전무했던 IPO 빅딜이 재개할 것으로 보여서다. 실제 다수의 IPO 대어들이 이미 본격적인 상장 절차를 밟는 중이다.

◇ ECM 거래액 중 유증 비율 80% 달해

더벨이 집계한 2023년 상반기 누적 ECM 거래액(블록딜 제외)은 총 20조230억원이다. 37조8072억원이었던 전년 동기 대비 절반 수준이다. 유형별로 유상증자 15조6107억원, IPO 1조3089억원, 주식연계증권(ELB) 3조1036억원을 각각 기록했다.

상반기 거래액이 30조원이 넘었던 2021·2022년과 비교하면 크게 줄어든 것처럼 보이지만 이는 역기저효과다. 15조~16조원대를 기록했던 2019·2020년 상반기와 비교하면 오히려 늘어난 수치다.

유상증자가 2023년 상반기 ECM 거래액 대부분을 차지했다. 거래액 중 77.96%가 유증에 집중됐다. 유증 거래액은 글로벌 양적완화로 자본시장 거래액이 폭발했던 시기와 비교하면 줄어들었다. 그렇지만 2020년 상반기(9조7670억원)보다는 60% 늘어난 숫자다. 지난 7년간의 상반기 유상증자 거래액 평균(15조1816억원)보다도 많다.

대다수의 유증이 공모 없는 3자배정으로 이뤄졌다. SK온이 3차례에 걸쳐 3조9850억원의 유상증자를 단행했고, 한화오션(옛 대우조선해양)도 2조1413억원을 조달했다. 공모(주주배정 후 실권주 대상) 유증 중에선 1조2155억원을 모은 롯데케미칼 딜이 가장 컸다.

유증 거래액이 늘어난 건 2022년 하반기부터 자본시장이 경색됐던 영향으로 풀이된다. 금융투자업계 관계자는 “IPO가 지연된 기업들을 중심으로 추가적인 투자유치가 이뤄졌고, 한화그룹의 한화오션(대우조선해양) 인수도 이뤄졌다”며 “이밖에 다른 방식으로 자금조달이 어려워진 기업들이 최후 수단으로 유증을 택한 것으로 보인다”고 말했다.

다만 거래가 원활했던 건 유증 뿐이었다. 다른 ECM 거래의 침체는 부인하기 어렵다. IPO 거래액은 2018년 상반기(8146억원) 이후 가장 적다. 특히 코스피 IPO 거래가 사실상 ‘전멸’했다. 부동산 리츠(REITs)인 삼성FN위탁관리부동산투자회사와 한화위탁관리부동산투자회사만 코스피 IPO에 성공했다. 이전상장을 제외하곤 일반기업의 코스피 입성 사례는 전무했다.

코스닥에 입성한 기업들도 대개 공모 규모가 작았다. 스팩을 제외하고 코스닥 IPO에 성공한 32개사가 IPO에서 공모한 평균 금액은 255억원에 그쳤다. 공모금액이 500억원을 넘은 건 기가비스·제이오·티이엠씨·알멕 뿐이었다.

ELB 거래액은 2015년 상반기(1조7283억원)이래 최저 수준을 기록했다. 증권업계 관계자는 “그간 코스닥 상장사의 CB 발행이 메자닌 시장의 주를 이뤘는데, 지난해 말부터 전환가액 상향 리픽싱이 의무화 하며 발행 수요가 크게 줄었다”며 “이로 인해 메자닌 수요 일부가 유증으로 옮겨갔을 것”이라고 분석했다.

◇ 8월에야 코스피 1호 나올 전망…변수는 제도·금리

하반기에도 금리가 떨어질 것이란 기대는 없는 상황이라 기업들의 조달 환경이 녹록지는 않다. 이에 따라 유증 수요는 지속될 것으로 보인다. CJ CGV와 SK이노베이션이 이미 대규모 주주배정 후 실권주 공모 유증을 준비하고 있다. 두 회사 모두 공모 금액 상당분을 차입 해결에 사용할 방침이다.

2022년 하반기부터 침묵했던 IPO 시장 ‘빅딜’도 재개될 전망이다. 상반기 최대어인 기가비스가 청약에서 10조원에 달하는 증거금을 모았다. 시장에선 공모 규모 수천억원 대의 빅딜이 충분히 소화될만한 환경이 조성됐다고 바라본다. 주식시장에서도 2차전지와 소재·부품·장비 기업을 중심으로 투자수요가 견고하다. 기술력을 가진 로봇, AI, 항공·우주 등의 섹터도 주목받고 있다.

2023년 첫 코스피 상장 기업은 이미 윤곽이 잡혔다. 종합강관기업 넥스틸이 6월 30일 증권신고서를 제출하고 공모일정을 잡았다. 오는 8월 2일 기관대상 수요예측을 시작할 계획이다. 이후 후속 상장 후보도 줄 서 있다. 수조원의 몸값이 예상되는 서울보증보험, 두산로보틱스, 에코프로머티리얼즈가 한국거래소에 상장예비심사를 청구하고 결과를 기다리고 있다.

하반기 IPO 시장의 최대 변수로는 제도와 금리가 꼽힌다. 올 초부터 논의를 거친 IPO 제도변경이 하반기 본격화된다. 시장 관계자는 “최근 시행된 상장일 가격변동폭 확대 조치는 공모주 투자 수요에 긍정적 요인으로 여겨진다”며 “하반기부터 증권신고서를 제출하는 딜에 적용되는 수요예측 규제 영향을 살펴볼 필요가 있다”고 말했다.

‘금리고점’에 대한 확신이 서지 않는다는 점도 IPO 시장에 부정적일 수 있다. 최근 제롬파월 미국 연방준비제도(Fed) 의장은 인플레이션 압박을 이유로 추가적인 금리 인상 가능성을 시사했다. 시장 관계자는 “금리 인상은 증시에 악영향을 주고 IPO 시장은 증시의 영향을 그대로 받을 수밖에 없다”면서도 “2022년 하반기와 같은 급격한 조정 가능성은 희박할 것”이라고 내다봤다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [K-로보틱스 리빌딩 전략]1조 외형 '흔들', 반등 가능성은

- [미래컴퍼니 장비 국산화 40년]'엣지 그라인더'에서 '웨이퍼 가공'까지, 성장 변곡점

- 롯데를 위한 항변

- '안전성·품질' 베일 벗는 삼성바이오로직스의 ADC 경쟁력

- [thebell interview]"주주라면 누구나 공평하게…배임 이슈는 신중하게"

- '글로벌 겨냥' 한국증권, 리테일 펀드 판매고 순증

- [현대차그룹 인사 풍향계]'요직' 떠오른 HMNA 리더, 트럼피즘 대응 인사 전략은

- 피아이엠운용, 용인물류 개발사업 '답보'

- [Board change]IPO 목전 MNC솔루션, 소시어스·웰투시 인사 축소

- '역합병' 3년 한화에너지, 상반된 ㈜한화·한화시스템 가치 변화

최윤신 기자의 다른 기사 보기

-

- [달바글로벌은 지금]RCPS에 급감한 순이익…'1조 밸류' 정당화할 방법은

- [달바글로벌은 지금]유가증권시장 향하는 뷰티기업, 에이피알 '판박이' 전략

- [LP Radar]행정공제회, VC출자 '2배수' 숏리스트 추려

- 에코프로파트너스, 공정위 ‘경고’…펀드레이징 영향은

- [VC 투자기업]네이션에이, CES 혁신상 연속 2관왕…'메타버스' 석권

- [VC 경영분석]에이티넘인베, 메가펀드 소진 속도…'바이오' 주목

- 스코펀, 수시출자도 민간LP 관계사 '유력'

- 강석훈 산업은행 회장 "한·일 벤처업계, 알아가는 단계"

- 산업은행 '넥스트라운드 도쿄', 국내 VC 리더 '총 집결'

- [2024 이사회 평가]'코스피' 노리는 에코프로비엠, 대규모 이사회 '눈길'