[New Issuer]KT&G, 무차입 기조 벗어나 사상 첫 공모채 발행넉넉한 영업활동현금흐름 불구 공격적 투자+적극적 주주환원책, '주머니 사정' 빠듯

김슬기 기자공개 2023-08-21 08:18:39

이 기사는 2023년 08월 17일 11시02분 THE CFO에 표출된 기사입니다

KT&G가 설립 후 첫 공모 회사채 발행을 위한 채비를 마쳤다. 첫 발행인만큼 KT&G의 행보는 신중했다.일단 신용평가사 3사로부터 기업신용등급(ICR)을 받으면서 자본시장에서의 몸값을 타진했다. 이후 대표 주관사 선정했고 공모 회사채 발행 준비를 마쳤다.

KT&G는 이번에 처음으로 공모채를 발행하지만 'AAA'라는 우량한 신용등급에 힘입어 최대 4000억원을 조달할 예정이다. KT&G는 사실상 무차입기조를 유지해왔으나 올해 초 대규모 설비투자와 주주환원 정책을 발표함에 따라 당분간 영업활동을 통해 창출되는 현금보다 사용하는 현금이 많을 것으로 관측된다.

◇ 대표주관사 'KB·한국·신한·미래' 4곳 선정, 1위 NH는 없었다

17일 투자은행(IB) 업계에 따르면 KT&G는 다음달 공모 회사채 조달을 위한 작업이 마무리 단계에 있다. 만기구조(트랜치)는 2년과 3년으로 나눴다. 내부적으로 총 모집액은 3000억원으로 가닥을 잡았고 기관 수요예측 결과에 따라 최대 4000억원까지 증액발행할 예정이다.

KT&G는 오는 9월 5일에 기관 수요예측을 진행하고 13일에 발행하겠다는 계획이다. KT&G는 과거 2002년 교환사채(EB)만 발행했을 뿐 공모 회사채 발행은 처음이다. 이 때문에 금리밴드는 등급 민평을 기준으로 결정할 것으로 보인다. 지난 6월 KT&G는 국내 신용평가사 3사로부터 신용등급 AAA로 평가받은 바 있다.

KT&G는 공모채 시장 데뷔인만큼 대표 주관사단 선정에 심혈을 기울였다. 대표주관사로는 KB증권, 한국투자증권, 신한투자증권, 미래에셋증권 등 4곳으로 선정했다. 더벨리그테이블 기준으로 올해 부채자본시장(DCM) 순위 2~5위에 해당하는 곳들이다. 1위인 NH투자증권은 주관사단에 포함되지 못했다.

IB업계 관계자는 "보통 공모채 발행 때 프리젠테이션을 하는 경우는 많지 않은데 KT&G는 초도 발행이었던만큼 PT를 진행했고 참여한 곳 중 일부는 탈락한 것으로 알고 있다"고 밝혔다. 그는 "7월말 8월 초는 사실상 공모채 비수기지만 PT 준비로 여름휴가도 반납했다"고 덧붙였다.

◇ '무차입 경영→공격투자' 선회, 투자와 주주환원에 연간 1조원 넘게 쓴다

설립 후 KT&G는 자본시장에서의 조달이 필요하지 않을 정도로 돈을 잘 벌어왔다. 연결 기준으로 연간 5조원대의 매출과 1조원대의 영업이익을 냈고 운전자본투자 등을 모두 감안한 순영업활동현금흐름(NCF) 역시 매년 1조원을 넘었다. 현금성자산도 2조원에 육박하는 수준이었다.

하지만 올해 초 적극적인 투자 계획과 공격적인 주주환원 정책을 내놓으면서 매년 벌어들이는 돈만으로는 충당이 불가능해진 것으로 파악된다. 올 초 KT&G는 중장기 비전을 발표하며 2027년까지 향후 5년간 3조9000억원을 투자하겠다고 밝힌 바 있다. 2027년 그룹 매출 목표를 10조2000억원으로 잡았다.

세부적으로 올해 7900억원, 2024년 9400억원, 2025년 8500억원, 2026년 7300억원, 2027년 6100억원을 쓸 예정이다. 여기에 주주가치제고를 위한 자금 소요도 고려해야 한다. 2021년 11월 발표된 중장기 주주환원계획에 따라 올해만 자사주 매입에 약 3000억원, 배당금 지급에 5900억원을 쓸 예정이다.

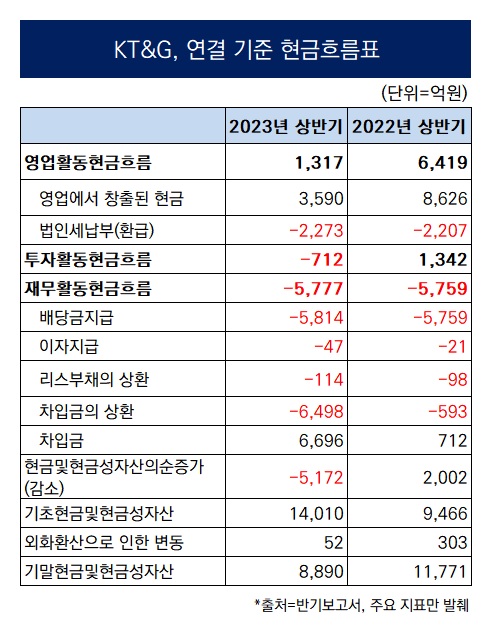

결국 단순 계산해도 연간 1조5000억원을 웃도는 자금을 써야 한다. 올해 상반기 KT&G의 영업활동현금흐름은 1317억원으로 전년동기(6419억원) 대비 79% 감소했다. 영업에서 창출된 현금이 3590억원으로 같은 기간 58% 줄어들었다. 지난해 상반기 1조1771억원이었던 현금성자산은 올 상반기 8890억원이 됐다.

현재 현금흐름표 상에 잡히는 차입금 및 차입금 상환은 매출채권 영향으로 보인다. 분기보고서에서 소매점의 매출채권과 관련, 수요자금융 약정에 따라 금융기관에 지급보증을 제공하고 금융기관으로부터 관련 채권을 대납받아 단기차입금으로 인식하고 있다고 명시했다. 또한 장기차입금 중 기타재정 운전자금대출 역시 인삼계열화 사업 계약재배자금으로 농림축산식품부로부터 지원을 받는 정책자금으로 적용금리가 0%다.

사실상 별다른 차입이 필요하지 않았던 KT&G는 앞으로 영업활동 현금흐름과 써야 할 현금의 미스매치로 인해 적극적으로 자금조달을 해야 하는 상황인 것이다. 이번 공모채 조달을 시작으로 KT&G는 향후 주기적으로 회사채 시장을 찾을 가능성이 큰 것이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- KGC인삼공사, 혈당 케어 브랜드 ‘GLPro’ 확장

- [i-point]원영식 오션인더블유 회장, 산불 피해 장애인·주민 후원

- [thebell note]WM의 IB화

- [연기금투자풀 지각변동]ETF 포트폴리오 추가…삼성·미래에셋운용의 '고민'

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- 전진건설로봇 기초자산 EB…운용사 우려에도 700억 매듭

- 엘엑스운용 'NPL펀드' 론칭…패밀리오피스 자금 확보

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- ACE 미국500타겟커버드콜, 월배당 매력 '눈길'

- [연기금투자풀 지각변동]하위운용사도 눈치싸움…"증권사 무방 vs 기존 선호"

김슬기 기자의 다른 기사 보기

-

- [도우인시스 IPO]1분기 실적 주춤, 수요예측에 영향 줄까

- [발행사분석]공모채 단골 '한진', 시장선 A0급 대접

- [Policy Radar]회사채 캡티브 영업 검사, 한국·신한증권으로 확대

- 포스코퓨처엠 달라진 유증 환경…뚝 떨어진 수수료율

- KIST·M83, 인공지능 기반 3D 객체 식별 기술 '맞손'

- 4년만에 유상증자 포스코퓨처엠, 키움증권 합류 눈길

- [도우인시스 IPO]이사회로 본 '뉴파워프라즈마·삼성벤처' 동행, 유효기간은

- 미래에셋, 8.5%까지 끌어올린 ROE…목표 달성 가시화

- [도우인시스 IPO]삼성 의존도 '양날의 검'…시장 의구심 해소 필요

- [도우인시스 IPO]경쟁자 없는 UTG 강자…비교기업 산정에 '고심'