[컨콜 Q&A 리뷰]한화생명, FVPL 줄이기…손익변동 최소화 집중운용자산 분류에 모인 관심…"채권 매각 후 FVOCI로 재매입 시도"

서은내 기자공개 2023-11-17 07:09:45

[편집자주]

컨퍼런스콜로 진행하는 기업설명회(IR)의 백미는 기업 관계자와 시장 관계자 사이에 오가는 질의응답(Q&A)이다. 투자자를 대변하는 시장의 관심이 무엇인지 드러나고 기업 입장에서 되도록 감추고 싶은 속살도 드러나기 때문이다. 이런 까닭에 자사 홈페이지에 IR 자료와 음성파일을 올릴 때 Q&A 부분만 제외하는 기업이 적지 않다. THE CFO가 IR의 백미 Q&A를 살펴본다.

이 기사는 2023년 11월 15일 15시37분 THE CFO에 표출된 기사입니다

금리 변동성이 높은 수준으로 지속되는 가운데 한화생명이 당기손익으로 인식되는 투자자산에 대한 비중을 줄이기 위해 애쓰고 있다. 한화생명은 3분기에도 보험 본업에서 신계약 CSM의 높은 성장세를 보이고 있으나 운용 자산의 투자손익과 관련해 손익의 변동성의 우려는 상존하는 상황이다.15일 진행된 한화생명 3분기 실적 컨퍼런스콜에서는 금융자산의 분류 항목 중 하나인 'FVPL(당기손익 공정가치 측정 금융자산)' 용어가 자주 등장했다. FVPL으로 분류된 금융자산은 평가나 처분에 따른 손익이 모두 당기의 순손익으로 잡히게 된다. 새로운 회계제도와 함께 운용자산의 분류는 보험사의 손익을 좌우하는 큰 요소로 부각된 상황이다.

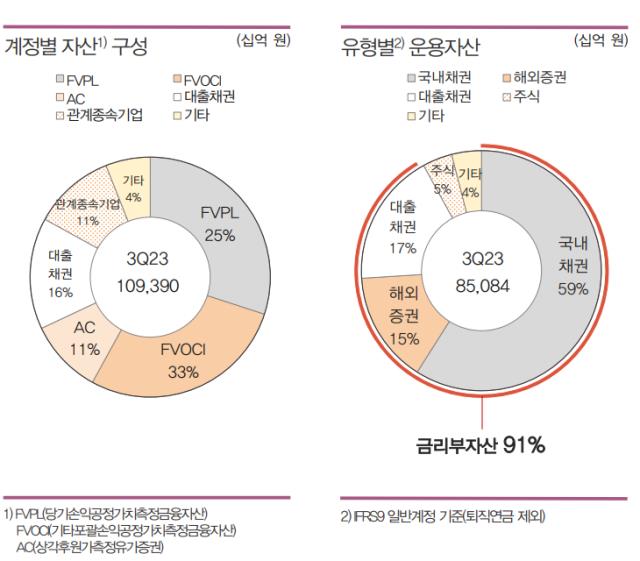

한화생명의 3분기 말 전체 109조원의 자산 가운데 FVPL 비중이 25%, FVOCI(기타포괄손익 공정가치측정 금융자산)가 33%, AC(상각후원가측정자산)가 11%를 차지하고 있다. 일반계정 운용자산의 91%는 금리부자산으로 구성돼 있으며 일반계정 운용자산의 이익률은 3.33% 기록하고 있다.

◇ FVPL 분류에 따른 손익변동성 우려

한화생명 자산 중 FVPL의 규모는 27조원을 넘어선다. 그만큼 금리 변동에 따른 손익 변동 역시 클 것으로 예상할 수 있다. 때문에 해당 자산을 집중 모니터링하며 FVPL 규모를 축소하기 위한 채권 매각, 재매입 등 다양한 대책을 실행해 나가고 있다는 게 회사의 설명이다.

신상욱 투자전략팀장은 "한화생명의 FVPL 자산은 상대적으로 많은 편에 속한다"면서 그 이유로 두 가지를 꼽았다. 첫번째는 한화생명이 '현금흐름 테스트 페일(SPPI test fail)'이란 채권자산과 일부 다른 목적에 의해 FVPL로 분류된 채권 자산을 보유하고 있다는 점이다. 또 수익증권 형태로 대체투자에 운용되는 자산들도 FVPL로 분류되고 있다.

신상욱 팀장은 "FVPL의 금리, 주가 변동성에 대해 면밀히 모니터링, 관리 노력을 하고 있다"라며 "그 대책의 일환으로 SPPI 테스트페이 채권은 조속히 만기 상환을 받거나 시장 매각을 시도 중이며 FVPL로 분류된 자산의 채권 매각을 통해 FVOCI(기타포괄손익 공정가치 측정 금융자산)으로 재매수하는 전략을 고려하고 있다"고 말했다.

한화생명은 대체투자 부분에 있어서 과거 수익증권 형태로 투자된 대출자산들이 FVPL로 분류돼 있다. 그만큼 손익변동성에 노출이 된 상태다. 현재 해당 자산 매각에 일부 어려움이 있다. 때문에 신규로 실행되는 대출자산의 경우에는 직접 대출 형태를 취함으로써 FVPL 자산을 최소화하고 있다는 게 회사의 설명이다.

한화생명의 FVPL 자산과 관련된 금리 변동성의 수준은 10bp당 손익 민감액이 유가증권 100억원, 대체투자 100억원 등 총 200억원 수준으로 집계되고 있다. 즉 금리가 10bp만큼 오르게 될 경우 회사 손익이 200억원 가량 하락하는 영향이 뒤따른다는 뜻으로 해석할 수 있다.

◇ 3분기 투자손실 1700억, 4분기 이후 금리변동성 지속

3분기에 한화생명은 약 1700억원의 투자손실을 기록했다. 이는 3분기 국고 10년물 기준 35bp의 금리상승과 주가하락의 영향으로 분석된다. 한화생명은 3분기에 유가증권에서 400억원의 손실이 발생했으며 대체투자에서 금리상승에 따른 평가손실 600억원을 기록한 것으로 추정하고 있다. 또 해외 부동산 대체투자에서 손실로 선반영된 금액이 약 400억원이다.

한화생명은 4분기 금리 변동성 역시 클 것으로 예상하고 있다. 올해 10월과 11월 현재의 금리수준도 이미 큰 차이를 보이고 있기 때문이다. 국고채 10년물 기준으로 4분기 금리수준은 4~4.3% 사이를 예상하고 있다. 내년 금리는 국고채 10년물 기준 3% 후반대에서 4% 수준으로 전망된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]위세아이텍, 대한소방공제회 사업 수주…데이터 기반 행정 고도화

- [i-point]감성코퍼레이션, 75억 규모 자사주 취득·소각

- [thebell note]글로벌세아그룹의 민간외교

- [thebell interview]"왓타임, 중고시계 1등 플레이어 목표…일본 공략"

- [VC 투자기업]리코, 585억 시리즈C 투자 유치…업박스 고도화

- 오거스트벤처, 영화투자 강자 급부상 '비결은'

- [김화진칼럼]보험 사기

- [리걸테크 스타트업 점검]엘박스, 투자 혹한기 깨고 시리즈C 성료 임박

- [달바글로벌 road to IPO]구주매출 고사한 FI…'오버행 우려' 기우일까

- [모태 2025 1차 정시출자]13곳 몰린 재도약, 나우IB·교보증권 탈락 이변

서은내 기자의 다른 기사 보기

-

- [Gallery Story]상하이에 공들이는 아라리오갤러리, 10년간 50억 출자

- [웹툰사 지배구조 점검]대원미디어 '스토리작', IPO 목표기한 두달 '현실성 뚝'

- [주주총회 현장 돋보기]단독대표 1년, 말 아낀 양민석 YG엔터 사장

- [Art Price Index]서울옥션, 해외 수요 덕에 억대 작품 경합률 높였다

- [이사회 모니터]SM엔터, 멤버 80% 내년 3월 임기 만료

- 그라비티, 올해는 '브라질'…20년만에 직접 진출

- [웹툰사 지배구조 점검]대원미디어 자회사 스토리작, 승계 중심추 '주목'

- [주주총회 현장 돋보기]장철혁 SM 대표 "올해 자본시장 환경 엔터사에 유리"

- 소더비코리아, 김율희 신임 대표 선임

- 넥슨코리아, 넥슨재팬에 6970억 배당