[조달전략 분석]한미약품, 투자비용 대응책은 '대출·CP'①5년간 'R&D·CAPEX' 1조3000억 집행, 1조1000억 차입대응

박동우 기자공개 2023-12-06 15:55:54

[편집자주]

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

이 기사는 2023년 11월 29일 15시01분 THE CFO에 표출된 기사입니다

한미약품은 기술 수출(라이선스 아웃)과 의약품 위탁개발생산(CDMO)로 성장 활로를 열어젖힌 제약사다. 2018년 이래 5년여 동안 연구개발비와 설비투자액으로 1조3000억원을 썼다. 하지만 본업에서 발생하는 현금창출분으로는 온전히 감당하기 어려웠다.'금융권 대출'과 '기업어음(CP) 발행'을 골자로 하는 조달 양면책을 선택한 배경이다. 자금 확보 절차가 상대적으로 편리하고 신속하다는 이점을 주목해 산은·신한·농협·하나 등 은행권과 협조관계를 구축했다.

◇2018년 이래 연구개발비 9000억, 설비투자 4000억

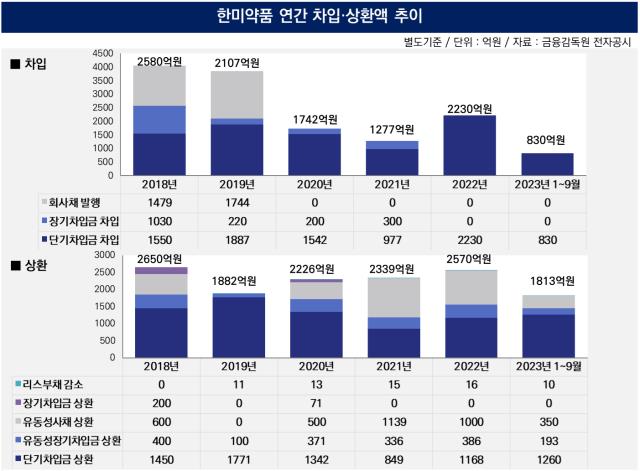

한미약품이 2018년 이래 올해 9월 말까지 5년여 동안 차입한 금액은 1조766억원이다. 상환한 규모 역시 1조3480억원으로 나타났다. 외부에서 빌린 내역을 살피면 갚는 만기를 1년 이내로 설정한 단기차입 실행 비중이 압도적이다. 9016억원으로 누적 차입액의 83.7%를 차지한다.

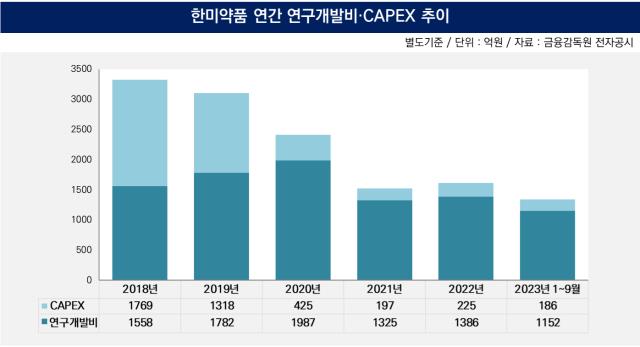

외부에서 빚을 끌어오는 데 조달전략의 방점이 찍힌 건 연구·개발(R&D)에 막대한 자금을 쏟아붓는 경영기조와 맞물렸다. 신약 후보물질을 발굴한 뒤 글로벌 제약사로 기술 수출(라이선스 아웃)하는 로드맵을 설계했다. 해마다 매출대비 14% 수준을 웃도는 연구개발비를 집행했고 지난 5년여 동안 투입한 금액이 9190억원이다.

호중구감소증 신약 '롤론티스', 비소세포폐암 치료제 '포지오티닙' 등 굵직한 수출 성과를 거뒀지만 쓴맛도 봤다. 2015년 프랑스 제약사 사노피를 상대로 당뇨병 신약 '에페글레나타이드' 후보물질을 이전한 사례가 대표적이다. 2016년 하반기 약정 내용을 수정하면서 한미약품은 수령한 계약금 4억유로(5000억원) 중 1억9600만유로(2442억원)를 돌려줬다.

R&D에 국한하지 않고 의약품 위탁개발생산(CDMO) 사업에 도전장을 낸 대목도 영향을 끼쳤다. 2016년부터 2018년까지 2861억원을 들여 경기도 평택시에 바이오플랜트 제2공장을 조성했다. 이후에도 생산설비를 겨냥한 투자는 계속 이뤄졌고 2018년부터 올해 9월 말까지 4120억원의 자본적 지출(CAPEX)이 발생했다.

신약연구와 설비투자를 병행하면서 본업에서 창출한 현금만으로 감당하기 어렵다는 인식이 형성됐고 차입에 자금 조달 초점을 맞췄다. 2018년부터 2023년 3분기까지 별도기준 영업활동 현금흐름(NCF) 합산액은 4491억원이다. 상각전영업이익(EBITDA) 역시 같은 기간 6628억원이 발생했지만 R&D비용과 CAPEX를 더한 1조3310억원에 못 미쳤다.

◇'산은·신한·농협·하나' 긴밀 협력, 자금확보 신속·편의성 주목

한미약품은 필요 자금을 조달하는 방식으로 금융기관 대출을 적극 활용했다. 특히 은행권과 긴밀한 협력 관계를 구축했다. 다른 차입 수단과 견줘보면 신속하게 실탄을 끌어다 쓸 수 있는데다 절차 편의성이 뚜렷한 대목을 주목했기 때문이다.

2023년 9월 말 기준으로 보유한 차입금 내역을 살피면 잔액이 단연 많이 남아있는 기관이 산업은행이다. 2621억원으로 나타났는데 단기차입금 1180억원, 유동성장기차입금 506억원, 장기차입금 935억원으로 구성됐다. △신한은행 500억원 △농협은행 366억원 △하나은행 350억원 등이 뒤를 이었다.

대출 이자율을 책정하면서 고정 대신 변동 금리에 무게를 뒀다. 한미약품이 은행에서 빌린 잔액 4317억원 가운데 68% 규모인 2936억원로 집계됐다. 미래 금리 하락 전망을 염두에 두고 이율이 주기적으로 달라지도록 설정했다.

다만 금리 상승 국면을 지나면서 금융비용이 불어나는 역효과를 피할 수 없었다. 올해 3분기 누적으로 일반차입금에 붙은 이자비용은 164억원으로 지난해 같은 기간의 94억원과 견줘보면 74.5% 늘었다.

한미약품은 조달 편리성과 상대적 저리 설정이 가능한 기업어음(CP)도 조달의 다른 축으로 설정했다. 2021년부터 매년 2월에 1년 만기로 300억원어치 CP를 발행해왔다. 신한은행이 매번 지급보증을 서면서 순조롭게 자금을 확보하는데 기여했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [케이뱅크 IPO]세번째 RFP 초청장 발송…주관 경쟁 원점으로

- [i-point]'킵스파마 계열' 알곡바이오, 이데트렉세드 임상 환자 모집

- [Company Watch]코인원, 적자 감수 '신규 고객 유입' 마케팅 투자 지속

- [Red & Blue]롤러코스터 주가 한진칼, '경영권 분쟁 vs 시세 차익'

- [i-point]제이엘케이, 네이처 자매지에 논문 게재

- 롯데캐피탈, 순익 줄었지만 부실 털기로 건전성 개선

- 동양생명, 제도 변경 영향에 보험손익 급감

- [이사회 분석]SBI저축, 모리타 SBI홀딩스 전무 사임…차기 의장은

- [저축은행 위험 관리 점검]애큐온저축, 선제적 신용 관리로 건전한 자산 중심 경영

- [우리금융 인사 풍향계]임종룡 회장 '독립 경영' 방침 드러난 보험사 CEO 선임