[동아쏘시오그룹 리부트]ETC 전문 동아에스티, 정체 탈출 키워드 그래도 '신약'③바이오시밀러 그로트로핀 성장…ADC 모달리티 사활, 경쟁력은 '글쎄'

김형석 기자공개 2024-03-11 08:52:21

[편집자주]

10년간 오너공백을 겪으며 성장 정체를 겼었던 동아쏘시오그룹이 새로운 비상을 준비하고 있다. 신약 개발을 위한 인력 확보와 적극적인 투자를 단행하는 한편 자금조달을 통해 기초체력 다지기에도 나섰다. 과거 반세기 동안 국내 리딩 제약기업의 지위를 유지했던 위상을 재탈환하겠다는 의지다. 더벨은 동아쏘시오그룹의 성장 전략을 들여다본다.

이 기사는 2024년 03월 07일 08:35 thebell 에 표출된 기사입니다.

제약그룹의 경쟁력과 기업가치는 전문의약품(ETC) 분야의 성장에서 비롯된다. 그만큼 동아쏘시오에서 ETC 부문을 책임지고 있는 동아에스티의 중요성은 크다. 동아쏘시오의 10년간의 성장 정체의 요인 역시 동아에스티의 부진에서 찾을 수 있다.위기 속에서 변화는 감지된다. 연구·개발(R&D) 비용을 늘리면서 ETC 부문의 경쟁력을 확보하고 있어서다. 핵심은 신약이다. 결국 ETC의 경쟁력은 신약에서 창출된다는 믿음이다. 다양한 신약 파이프라인을 구축하는 것도 이 때문이다.

◇ETC 부문 매출 5년간 32%↑

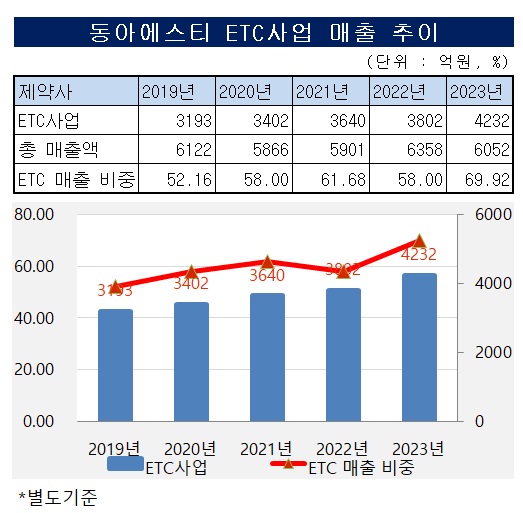

동아에스티의 부문별 매출 실적을 보면 ETC 부문의 성장성이 돋보인다. 지난해 ETC사업부의 매출은 지난해 4232억원으로 전년 대비 11.3% 증가했다. 이는 지난해 전체 매출이 4.81% 감소하는 상황에서 기록한 실적이다.

실제 ETC사업부문을 제외한 주요 사업부문의 실적은 저조했다. 해외사업부문(-10.7%↓)과 의료기기사업부문(19.2%↓), 기술수출과 용역 등 기타부문(12.2%↓)은모두 매출 감소를 겪었다.

최근 5년간 ETC 매출의 증가율이 32.54%에 달한다. 전체 매출에서 ETC부문이 차지하는 비중 역시 빠르게 늘고 있다. 2019년 52.16%였던 ETC 매출 비중은 지난해 69.92%로 17%포인트 이상 급상승했다.

ETC 주요제품에서는 인성장호르몬 치료제인 '그로트로핀'의 성장이 돋보인다. 그로트로핀의 지난해 매출은 전년 동기 대비 54.3% 증가한 949억원을 기록했다. 그로트로핀은 사내 연구기관인 바이오텍연구소를 통해 개발한 바이오의약품이다.

자체 개발신약들의 성과도 나쁘지 않다. 당뇨병치료제인 슈가논의 매출은 10.8% 증가했고, 발기부전치료제인 자이데나 역시 3.8%의 매출 신장율을 보였다.

◇건선 바이오시밀러 개발 성과 초읽기

향후 매출로 이어질 수 있는 신약 파이프라인도 있다. 가장 앞서 있는 물질은 스텔라라 바이오시밀러 'DMB-3115'다. 얀센이 개발한 스텔라라는 판상 건선과 건선성 관절염, 크론병 및 궤양성 대장염과 같은 염증성 질환의 치료제다.

DMB-3115는 동아에스티의 대표적인 R&D 역량이 발휘된 물질이다. 2013년부터 동아쏘시오홀딩스와 메이지세이카파마가 공동 개발했다. 이후 2021년 7월 다국적 제약사 인타스와 글로벌 라이센스 아웃계약을 체결했다. 인타스는 미국의 어코드 바이오파마와 유럽, 영국 및 캐나다의 어코드 헬스케어를 포함한 전 세계 계열사를 통해 해당 파이프라인을 상용화할 계획이다. 현재 유럽에 이어 미국까지 품목허가를 득했다.

해당 파이프라인의 가치는 꽤 높다. 오리지널 의약품 스텔라라는 2022년 기준 아이큐비아 기준 177억 달러(약 24조원)이 팔린 블록버스터 신약이다. 일단 동아에스티는 하반기 유럽 매출만 약 400억원가량 될 것으로 기대한다.

하지만 미국 시장에서 출시 시기가 경쟁사보다 늦다는 점은 부담이다. 동아에스티는 오리지널사인 얀센과 DMB-3115의 미국 출시 일정을 2025년 5월 이후로 합의했다. 이에 앞서 암젠 내년 1월, 알보텍 내년 2월, 셀트리온 내년 3월, 포마이콘 내년 5월 등이 모두 동아에스티보다 빠르다.

◇MASH·ADC 차세대 파이프라인 구축…앱티스 인수 승부수

장기적인 관점에서 유망한 신약 개발 스타트를 끊은 것도 주목된다. 동아에스티가 차세대 모달리티로 보고 있는 분야는 비만과 대사이상 지방간염(MASH) 그리고 항체-약물 접합체(ADC)다.

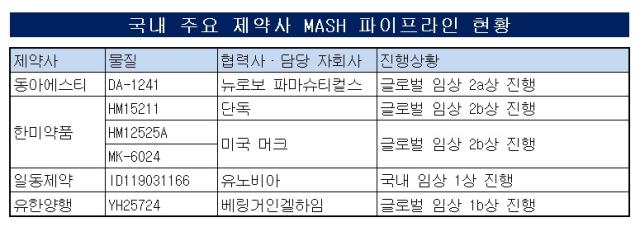

MASH 파이프라인의 핵심은 2022년 12월 자회사로 편입한 미국 뉴로보 파마슈티컬스다. 지난해 5월 미국 식품의약국(FDA)으로부터 DA-1241의 MASH 치료제 글로벌 임상 2a상을 승인받고 9월 첫 환자 투약을 개시했다. 글로벌 임상 2a상 파트1, 파트2를 올해 하반기에 종료할 계획이다.

하지만 이 역시 경쟁사와 비교하면 속도가 빠르지 않다. 가장 앞선 MASH 파이프라인을 보유한 곳은 한미약품이다. 한미약품은 에피노페그듀타이드(HM12525A·MK-6024)와 에포시페그트루타이드(HM15211)는 모두 글로벌 임상 2b상을 진행 중이다.

일동제약 역시 100% 자회사인 유노비아를 통해 MASH 물질 개발을 진행하고 있다. 현재 임상 1상 단계에 들어선 관련 파이프라인은 ID119031166이다. 현재 임상 1상 중이고 주사제가 아닌 먹는 경구용 치료제로 개발하고 있다.

ADC로의 진출은 M&A로 진행했다. 지난해 말 앱티스 경영권과 플랫폼 기술 및 파이프라인을 인수하면서다. 앱티스가 보유한 ADC 항암 파이프라인 개발을 진행하고 기반 기술을 활용해 파이프라인 확대를 꾀한다. 중장기적으로 자체 ADC 플랫폼 기술을 확보, ADC CDMO 사업에도 진출하겠다는 목표도 내놨다.

국내 주요 제약사들이 ADC 시장 진출을 선언하고 있지만 동아에스티처럼 전격적으로 ADC 전문 바이오텍을 인수한 곳은 없다. 그만큼 동아에스티의 ADC 시장 진출에 적극적이라는 뜻이다.

다만 동아에스티가 ADC 분야에서 실적을 내기 위해선 앱티스가 보유한 기술의 경쟁력에 달렸다는 분석이다. 동아에스티가 ADC 기술 상당부분을 앱티스에 의존하고 있기 때문이다.

업계에선 앱티스의 기술 경쟁력에 엇갈린 평가를 하고 있다. 글로벌 시장에서 1세대 ADC 기술의 한계로 2세대 기술이 논의되고 있지만 앱티스가 2세대 기술력을 확보하고 있는지는 검증되지 않았다.

ADC 구조는 표적과 결합하는 항체와 암세포를 죽이는 독한 약물인 ‘페이로드’, 그리고 항체와 페이로드를 연결하는 ‘링커’로 구분된다. 특히 ADC 기술은 링커와 페이로드 기술 수준에 따라 크게 1, 2세대로 구분된다.

앱클릭 기반 신약을 중심으로 한 앱티스의 ADC 기술은 링커에 집중돼 있다. 페이로드 없이 ADC 기술을 보유하기 위해선 새로운 이중항체 기술력을 갖춰야 한다.

업계 관계자는 "국내 ADC 바이오텍의 경우 링크에 집중하는 경향이 있지만 실상 핵심은 페이로드 기술력"이라며 "이 때문에 삼성바이오에피스도 자체 페이로드를 만든 인투셀과 협업을 진행했던 만큼 앱티스의 기술력에 대해선 여전히 의문부호가 있다"고 말했다.

다만 그는 "페이로드 기술이 없다고 단순하게 ADC 기술 경쟁력이 없다는 것은 아니다"며 "앱티스와 동아에스티가 이를 입증하기 위해선 현재 추진 중인 임상 1상에서 검증받아야 한다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사