'단기차입 부담' HL홀딩스, 공모채 조달 나설까 3년만에 공모채 카드 만지작, 자회사 미매각 물량 소화시기가 관건

안정문 기자공개 2024-04-02 15:28:07

이 기사는 2024년 03월 27일 11:20 THE CFO에 표출된 기사입니다.

HL홀딩스가 3년 만에 공모 회사채를 발행할 것으로 전망된다. 지난해 말 기준 현금 규모가 단기차입금보다 적은 만큼 내부 현금을 차환, 투자 등에 소모할 가능성은 적다고 평가된다. 발행 규모가 크지 않을 것으로 전망되는 만큼 완판에는 큰 무리가 없을 것이란 말이 나온다. 시기는 미정이다.27일 IB업계에 따르면 HL홀딩스가 공모 회사채를 발행할 것으로 전망된다. 발행 규모 및 주관사단 등 구체적 사항은 정해지지 않았지만 업계에선 발행 시기를 5월 정도로 바라보고 있다.

IB업계 관계자는 "아직 HL D&I한라 회사채의 미매각 물량을 받은 증권사들이 이를 아직 털어내지 못한 것으로 안다"며 "이 문제가 해결된 이후에 발행이 가능할 것 같다"고 설명했다.

다만 앞서 계열사 때처럼 대량 미매각이 나올 가능성이 큰 상황은 아닌 만큼 대형 주관사단을 꾸릴 가능성은 적다는 말도 나온다. HL홀딩스는 2021년 2월을 끝으로 최근 3년 동안 공모 회사채를 발행하지 않았다. 2016년부터 2021년까지는 매년 공모채를 발행했다.

◇올해 조달 나선 두 계열사, 현금 줄고 단기차입 늘어

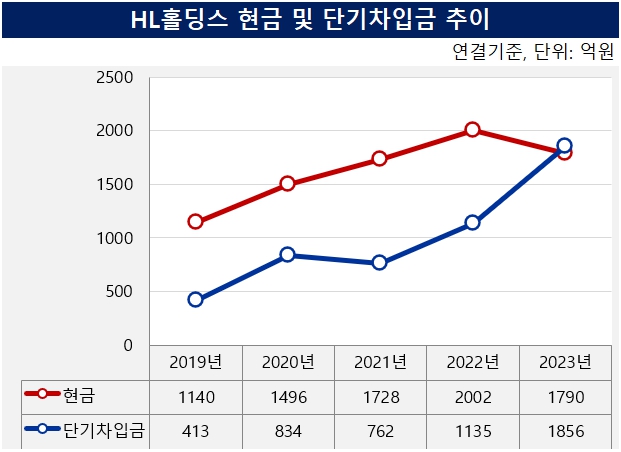

HL홀딩스와 HLD&I한라는 모두 현금사정이 넉넉한 편이 아니다. 지난해 단기차입금이 현금성자산 규모를 웃돌게 됐다.

2023년 연결기준 HL홀딩스의 단기차입금 규모는 2021년 762억원, 2022년 1135억원, 2023년 1856억원으로 늘었다. 현금은 2019년 1140억원, 2020년 1496억원, 2021년 1728억원, 2022년 2002억원 꾸준히 늘다 지난해 1790억원으로 줄면서 단기차입금과 수치가 역전됐다.

앞서 회사채를 발행했던 HLD&I한라의 현금성자산은 2023년 말 850억원이다. 이 수치는 2018년 4974억원, 2019년 2797억원, 2020년 2452억원, 2021년 1346억원, 2022년 1034억원으로 꾸준히 줄고 있다. 반대로 단기차입금은 2021년 401억원, 2022년 962억원, 2023년 1860억원으로 증가했다. HLD&I한라는 단기차입금이 현금성자산보다 1000억원 정도 많은 셈이다.

◇HL홀딩스 등급, 버팀목은 HL만도 HLD&I한라

HL홀딩스의 신용등급은 'A0, 안정적'이다. 신평사 3사가 공통적으로 내놓은 HL홀딩스의 신용등급 하향검토 요인은 주력 계열사의 신용도 하락이다. 한국기업평가는 이 조건이 유일한 등급하락 요인이다. 이 밖에 나이스신용평가는 연결기준 조정영업이익(EBIT)/매출 4% 미만, 한국신용평가는 별도기준 (차입금-현·예금+개발사업 우발채무)/(자산-현·예금) 50% 초과다. 두 기준은 아직 기준치를 건드릴 만큼 악화되지 않았다.

등급의 버팀목으로 지목된 주요 계열사 가운데 HLD&I한라는 현재 상황이 좋지 못한 편이긴 하지만 신용도를 지켜낼 것으로 전망된다. 한기평의 HLD&I한라 등급하향 정량지표는 연결기준 EBITDA/금융비용 < 2.5 미만이다. EBITDA/금융비용은 2023년 기준 1.6, 3년 평균치 2.93로 기준선을 밑돈다.

한기평은 "수익성 하락 및 운전자본투자로 재무부담이 확대된 가운데, 단기적으로 하향변동요인인 EBITDA/총금융비용 2.5배 미만을 충족할 수 있다"며 "그러나 진행 중인 자체사업 분양 성과를 통한 현금흐름 확대, 보유자산 매각을 통한 차입부담 축소 가능성 등을 고려 시 중장기적으로 2.5배를 상회할 것"이라고 봤다.

나신평은 EBIT/금융비용 2 이하를 등급 하락 정량지표로 내놨다. 지난해 수치는 1.22, 기준을 밑돈다.

HL만도는 현금사정이 상대적으로 여유롭긴 하지만 역시 등급하향 트리거를 건드리고 있다. 한기평은 순차입금/EBITDA 3 초과, 차입금의존도 33% 초과를 하향검토 기준으로 제시했다. 2023년 말 기준 수치는 2.5, 34.3%로 하나의 지표가 기준선을 넘어선 상태다. 3년 평균도 2.47, 35.87%로 차입금의존도만 하향조건을 충족시키고 있다.

한신평은 연결기준 EBITDA/매출 8% 미만, 총차입금/EBITDA 3 이상 등을 하향검토 정량지표 기준으로 들었다. 2023년 말 수치는 각각 7.16%, 3.59로 하향요인이 충족된 상황이다. 나신평은 EBIT 마진 4% 미만, 순차입금의존도 30% 초과를 하향 트리거로 내놨다. 수치는 3.33%, 24.1%로 하향 기준선을 넘어섰다.

HL홀딩스 관계자는 "공모채 발행 관련해서는 정해진 바 없다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 비브스튜디오스, AI 포토부스 '스냅파이' 기술력 선봬

- [렉라자 주역 ‘오스코텍’의 지금]자회사 제노스코가 갖는 의미, 상장은 득일까 실일까

- 대웅제약, 막강한 '신약효과'의 명암 '개발비 손상 확대'

- [Company Watch] 인력재편 끝낸 케이엠더블유, 6G 대비 '선택과 집중'

- [LG그룹 인사 풍향계]위기의 LG화학, 신학철 부회장 역할 남았다

- [LG그룹 인사 풍향계]LG엔솔, 임원 승진 역대 최소…김동명 대표, '유임 성공'

- [현대차그룹 CEO 성과평가]이규석 현대모비스 사장, ‘전동화·전장·비계열’ 다각화 통했다

- 카카오엔터, 투자 손실·법인세에 3분기 실적 '압박'

- 자사주 '줍줍' 나선 김승철 네오위즈 대표, 주가 저점일까

- [2024 이사회 평가]현대위아, 평가개선 프로세스 못미치는 경영성과 지표

안정문 기자의 다른 기사 보기

-

- 한국투자증권, 영업익 1위 '순항'...투자·차입 규모 조절

- [동인기연은 지금]'공들인' 자체 브랜드, 상장 이후 성장세 '멈췄다'

- [2024 이사회 평가]CJ ENM, 경영성과 지표 전항목 '평균 미달'

- 한양증권, 영업익 껑충,...'DCM 주관·PF 보증' 덕봤다

- [2024 이사회 평가] HLB, 평가개선 지표 '미흡'

- [2024 이사회 평가]신풍제약, 평균 하회 점수...평가 개선 '1.1점'

- [트럼프 대통령 재집권]미 국채금리 상승 마무리 국면...국내 영향 적다

- [동인기연은 지금]'오너 2세' 북미법인 완전자본잠식 '눈앞'...180억 수혈

- [동인기연은 지금]자사주 매입에도 주가 하락세...'배당'으로 반전이룰까

- [thebell note]윤경립의 기부