[KCC 모멘티브 리빌딩]IPO 철회서 나타난 KCC의 실리콘 의지①사업구조 재편 완료, 잔여지분 20% 인수…모멘티브, 피인수 5년만 적자전환

김동현 기자공개 2024-04-11 16:43:52

[편집자주]

국내 도료·건자재 업계를 주름잡던 KCC의 고민은 실리콘 사업으로의 확장이었다. 2003년 실리콘 기초원료인 실리콘 모노머 생산 시설을 구축하고 해외 업체를 직접 인수하며 끊임없이 사업 확대 기회를 노렸다. 이 일환으로 추진된 미국 모멘티브 인수는 KCC 역대 최대 규모의 인수·합병(M&A)으로 기록된 거래다. 거래 조건에 따라 모멘티브 기업공개(IPO)냐 잔여지분 인수냐, 기로에 놓였던 KCC는 잔여지분 인수를 결정하며 실리콘 사업에 대한 의지를 재확인했다. 더벨이 KCC의 모멘티브 인수 전후를 되짚으며 사업 현황을 살펴본다.

이 기사는 2024년 04월 08일 15시43분 thebell에 표출된 기사입니다

KCC는 2019년 5월14일, 7348억원을 들여 MOM홀딩컴퍼니의 지분 45.49%를 취득했다. MOM홀딩컴퍼니는 미국 실리콘 제조업체 모멘티브 퍼포먼스 머티리얼스(Momentive Performance Materials) 인수를 위해 설립된 특수목적법인으로, KCC는 그해 첫 지분 출자로 모멘티브를 품에 안기 위한 첫발을 뗐다.당시 KCC는 지분 인수에 참여한 재무적투자자(FI) 측에 인수 5년 내 모멘티브 상장을 약속했다. 상장 불발 시 연간 내부수익률(IRR) 5%를 더해 잔여지분을 인수하는 조건을 내걸었다. KCC는 오는 5월 약속한 상장 시기가 다가오기에 앞서 지난해 하반기부터 상장 대신 남은 지분 40%를 인수하는 방안을 검토한 것으로 전해진다.

이는 KCC의 실리콘 사업에 대한 의지를 보여주는 방증이기도 하다. 모멘티브 인수로 도료·건자재에 의존하던 사업구조를 단번에 실리콘으로 전환했으며 시장에서도 KCC를 실리콘 회사로 인식하고 있다. 지난 5년 동안 모멘티브 지분 인수·구조 재정비 작업을 마친 KCC는 실리콘 사업 재건에 나선다.

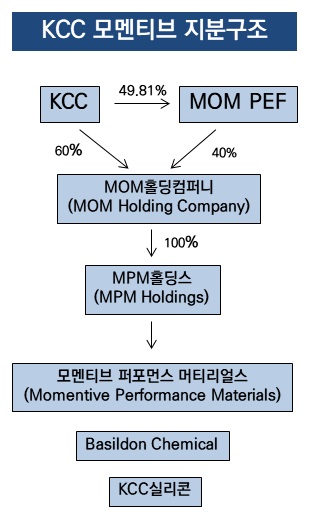

◇MOM 중심 사업구조 정비, 직·간접 지분율 80%

KCC는 2019년 이후 직·간접적으로 MOM홀딩 지분을 늘렸다. 45.49%의 지분을 처음 취득하고 2년 뒤 4001억원을 추가 출자해 직접 보유한 지분율을 60%로 끌어올렸다. 같은해 FI와 전략적투자자(SI)가 참여한 엠오엠제1호사모투자합자회사(MOM PEF) 지분 취득에도 3850억원(이후 31억원 추가 출자)을 투입했다.

MOM홀딩이 모멘티브와 그 계열사를 지배하는 MPM홀딩스 지분을 모두 인수하고 KCC(60%)와 MOM PEF(40%)가 MOM홀딩 지분을 나눠 갖는 구조였다. KCC가 2020년 기준 MOM홀딩의 의결권을 과반 이상 행사할 수 있어 종속회사로 편입한 상태였지만 직·간접적으로도 꾸준히 지분율을 늘려갔다. MOM PEF에 대한 KCC의 지분율은 절반에 가까운 49.81%로, 사실상 KCC가 MOM홀딩 지분 80%를 보유했다.

이미 모멘티브 중심의 실리콘 사업 계획을 구상 중이던 KCC는 연이은 계열사 지분구조 개편 작업을 통해 KCC→MOM홀딩→모멘티브 및 기타 자회사로 이어지는 구조를 조기에 완성했다. KCC 내 사업군이던 실리콘 부문을 별도 자회사 KCC실리콘으로 물적분할해 모멘티브퍼포먼스머티리얼스코리아 아래로 배치했고 바실던(Basildon) 지분도 모멘티브 영국 계열사로 매각했다.

바실던은 KCC가 실리콘 해외 진출을 노리던 2011년 인수한 영국 유기실리콘 생산업체로, 당시 지분 100% 인수에 들어간 금액은 346억원이었다. 글로벌 3위 수준의 실리콘 생산업체인 모멘티브 인수와 자산 재배치까지 완료하며 KCC는 단번에 세계 시장에 영향력을 넓힐 기회를 얻었다.

◇매출 3조 사업으로 성장, 투자 지속

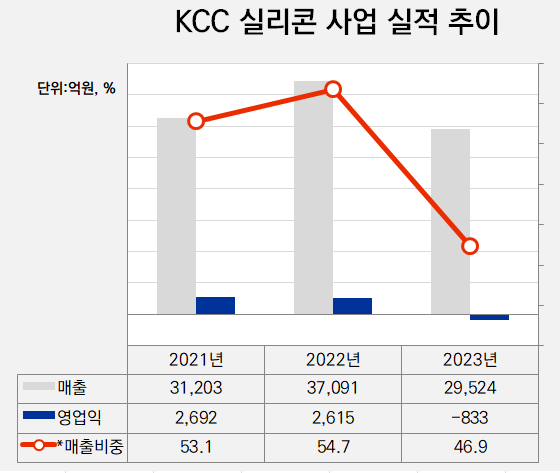

외형 측면에서 모멘티브 인수 효과는 단번에 나타났다. 우선 7만5000톤 정도였던 실리콘 생산능력(전주·대죽공장)이 단번에 50만톤 이상으로 뛰었고 매출 측면에서도 3조원 규모의 실리콘 사업부문을 장착하게 됐다.

KCC는 이전까지 기타 사업으로 묶던 실리콘을 2017년부터 별도 사업부문으로 구분해 기재하기 시작했다. 2017년 KCC 전체 매출 3조8640억원 가운데 실리콘(당시 명칭 소재부문) 사업이 차지하던 비중은 10.1%(3905억원)에 불과했다. 모멘티브 인수 작업이 한창이던 2018~2019년에도 4000억원 내외 정도의 매출을 실리콘 사업에서 거뒀다.

그러다 모멘티브 인수 및 사업구조 재편 작업이 어느 정도 마무리된 2020년에 실리콘 부문 매출 규모가 2조7000억원대로 단번에 성장했고 2021~2022년에도 3조원이 넘는 매출을 실리콘 사업에서 창출했다. 전체 매출에서 실리콘이 차지하는 비중도 50%를 웃돌았다.

다만 건설, 가전, 전기전자 등 다양한 분야의 원재료로 들어가는 실리콘 사업 특성상 전반적인 경기침체 흐름을 보인 지난해는 매출과 수익성 모두 역성장했다. 모멘티브 인수 이후 실리콘 사업이 적자(-833억원)를 기록한 첫해이며 전체 KCC 연결 매출에서 차지하는 비중도 50% 아래인 46.9%(2조9524억원)로 떨어졌다.

이 가운데 모멘티브는 지속적인 투자로 기업 규모를 키우며 산업 반등기를 기다리고 있다. 이미 MOM 아래로 묶이는 전체 실리콘 사업의 생산능력은 2019년 53만톤에서 지난해 67만톤으로 늘었는데 올해도 추가 건설 투자금액으로 2000억원을 잡아놓은 상태다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 알테오젠 자회사, '개발·유통' 일원화…2인 대표 체제

- [상호관세 후폭풍]포스코·현대제철, 美 중복관세 피했지만…가격전쟁 '본격화'

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]멕시코 제외, 한숨돌린 자동차 부품사…투자 '예정대로'

- [상호관세 후폭풍]미국산 원유·LNG 수입 확대 '협상 카드'로 주목

- [상호관세 후폭풍]조선업, 미국 제조공백에 '전략적 가치' 부상

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [상호관세 후폭풍]캐즘 장기화 부담이지만…K배터리 현지생산 '가시화'

- [2025 서울모빌리티쇼]무뇨스 현대차 사장 "美 관세에도 가격인상 계획없어"

- [2025 서울모빌리티쇼]HD현대사이트솔루션 대표 "북미 매출목표 유지한다"

김동현 기자의 다른 기사 보기

-

- [상호관세 후폭풍]캐즘 장기화 부담이지만…K배터리 현지생산 '가시화'

- [반전 준비하는 SK온]CAPEX 감소·수주 증가, 모회사 기업가치도 견인할까

- [반전 준비하는 SK온]'가뭄에 단비', 통합법인 첫 배당 인식

- [thebell note]삼성SDI가 만들어 갈 '정답'

- [방산 체급 키우는 한화그룹]㈜한화, 에어로 유증에 9800억 투입…차입부담 불가피

- [현대차 대미투자 31조]'굳건한' HMGMA 동맹, 낙수효과 기대하는 LG·SK

- [반전 준비하는 SK온]SKIET·넥실리스 소재 계열사와 '선순환' 이뤄지나

- 이영준 롯데케미칼 사장, 미래사업 '친환경 수소' 낙점

- SKC, C레벨 직제 정비...'PM부문' CSO 격상

- [반전 준비하는 SK온]SK배터리아메리카, '백조'로 거듭날까