[캐피탈사 부동산PF 위기 대응]롯데캐피탈, 10대 건설사 선순위 위주 구성…연체 사업장 '전무'PF 모두 '정상여신' 분류, 부실징후여신 사전 점검

김경찬 기자공개 2024-06-14 12:47:22

[편집자주]

부동산PF 사업장에 대한 '옥석 가리기'가 시작됐다. 강화된 기준에 따라 사업성 평가를 받고 평가등급도 세분화했다. 캐피탈업권은 부동산PF 비중이 높은 만큼 건전성 부담 확대 등 향후 여파에 촉각을 곤두세우고 있다. 사별 리스크 관리 체계와 향후 부동산PF 대응 방안 등을 살펴본다.

이 기사는 2024년 06월 12일 14시33분 thebell에 표출된 기사입니다

롯데캐피탈은 부실 우려가 적은 부동산PF(프로젝트파이낸싱)를 선별적으로 취급하고 있다. 수도권과 10대 건설사 위주로 선순위 사업장에 주로 참여했다. 그 결과 연체 건수가 전무하다. 사업성 재평가에도 충당금 이슈로부터 상대적으로 자유로울 수 있는 이유다.롯데캐피탈은 반기별로 정기 론리뷰를 진행해 부실징후여신을 사전적으로 점검하고 있다. 건전성 기준에 따라 충당금을 지속 쌓으며 선제적인 리스크관리 기조를 유지할 계획이다.

◇직접 담보 선순위로만 구성, 10대 건설사 위주 취급

롯데캐피탈은 부동산PF를 연체 없이 정상여신으로만 구성하고 있다. 10대 건설사 위주로 참여하고 있으며 대부분 수도권 사업장으로 구성됐다. 중·후순위 비중이 35%를 상회하지만 건설사에 대한 보증으로 부실 우려가 낮다는 평가다.

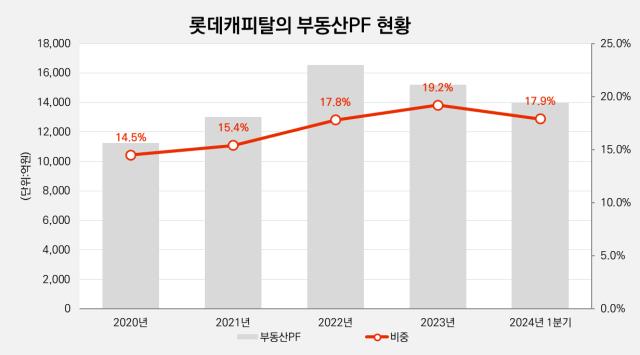

지난 1분기 기준 롯데캐피탈의 부동산PF 자산은 1조4010억원으로 전년말 대비 7.8% 감소했다. 전체 영업 비중은 17.9%로 1.3%포인트 줄었다. 본PF 대출은 1조572억원이며 브릿지론은 3439억원이다. 브릿지론 비중은 24.5%로 경쟁사 대비 낮은 수준을 유지하고 있다.

부동산PF도 양호한 사업장으로 구성하고 있다. 수도권 비중이 88%며 10대 건설사 위주로 취급하고 있다. 부동산PF 모두 주거용 시설이며 아파트 취급 비중이 84%를 차지하고 있다.

중·후순위 비중은 37%를 차지하고 있지만 건설사에 대한 보증으로 구성됐다. 중·후순위 보증 역시 10대 건설사에만 지급해 부실 우려가 낮다.

롯데건설 시공 사업장에 대한 부동산PF 자산은 4539억원이다. 부동산PF 내 32.4%를 차지한다. 본PF가 2664억원이며 브릿지론이 1875억원이다. 대부분 정비사업으로 구성하고 있어 시장에서는 전반적인 질적 구성이 우수하다고 평가한다.

롯데캐피탈은 우량 사업장 위주로 취급하면서 건전성도 안정적이다. 특히 부동산PF에서 발생한 연체가 전무하다. 지난 1분기 기준 롯데캐피탈의 요주의이하여신비율은 5.76%를 기록했다. 하지만 부동산PF에서 요주의이하여신에 해당하는 건은 없다. 부동산PF 모두 정상여신으로 분류하고 있다.

롯데캐피탈은 이사회 전체가 위험관리위원회에 참여하고 있다. 위원장은 공인회계사인 위진오 사외이사가 맡고 있다. 위험관리위원회는 경영계획 등을 감안해 부담 가능한 리스크 수준을 설정하고 있다. 각종 한도의 설정, 한도초과 승인 등은 심사위원회에서 심의한다. 심사위원회는 롯데캐피탈의 임원진으로 구성하고 있다.

리스크관리의 주무부서는 리스크관리팀으로 위험관리책임자(CRO)가 총괄한다. 현재 위험관리책임자는 최만호 상무로 IT본부장을 겸직하고 있다. 위험관리책임자는 자산 운용과 거래에서 발생하는 리스크를 관리하는 업무를 담당한다.

신용리스크는 각 영업본부에서 일차적으로 관리하고 있다. 신용리스크의 경우 일정규모 이상 여신에 대해 심사팀에서 심사하도록 의무화했다. 매년 3월과 9월에 정기 론리뷰를 진행해 사전적으로 부실징후여신을 모니터링한다.

금리리스크와 유동성리스크는 자금팀에서 관리한다. 유동성리스크는 자금의 유출입에 영향을 미치는 모든 조달과 운용자금을 대상으로 한다. 자금팀은 매분기 3개월 이내 자산과 부채에 관한 유동성비율을 확인해 목표치 이내로 유지하도록 관리하고 있다.

롯데캐피탈은 안정적인 조달 구조를 확보하고 선제적인 리스크관리로 자산건전성을 유지해나갈 계획이다. 롯데캐피탈은 현재 리스크관리 강화 기조를 유지하고 있다. 건전성 분류 기준에 따라 대손충당금을 지속 적립하면서 부동산PF를 선순위 사업장 중심으로 취급할 계획이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [제일엠앤에스 시장복귀 여정]거래소에 상폐 이의신청서 제출 '해명절차 착수'

- 현대차, 1분기 미국서 반짝 성장…본게임은 2분기부터

- [모태 2025 1차 정시출자]라구나인베·TS인베, 신기술 분야서 문체부와 인연 물꼬

- [모태 2025 1차 정시출자]IP직접투자, 카스피안캐피탈 선정…KVIC 첫 인연

- [모태 2025 1차 정시출자]이변 없었던 '문화일반', 케이넷투자 2관왕 달성

- [모태 2025 1차 정시출자]'핑크퐁' 스마트스터디벤처스, 'IP 분야' 재도전 성공

- [모태 2025 1차 정시출자]수출분야, 문화투자 VC 싹쓸이…크릿벤처스 '재수' 성공

- [i-point]신테카바이오, AI슈퍼컴퓨팅 센터 ‘ABSC’ 홈페이지 오픈

- 금호건설, 에코델타시티 아테라 '순항'

- [디아이동일 줌인]동일알루미늄 흡수합병, 경영 효율성 '방점'

김경찬 기자의 다른 기사 보기

-

- KB캐피탈, 균형 성장 전략 통했다…순익 개선 지속

- [MG캐피탈은 지금]든든한 '대주주' 새마을금고, 재무 지원에 경영 정상화 '속도'

- 강성수 한화저축 대표 체제 2기, 올해 세전익 목표는 120억

- [MG캐피탈은 지금]리스크 관리 전문가 김병국 대표, 올해 중점 추진 과제는

- 우리금융캐피탈, 디지털 영업 경쟁력 강화 사업 착수

- [MG캐피탈은 지금]효성에서 새마을금고로, 28년 업력 바탕 새로운 전성기 준비

- [캐피탈사 리스크 관리 모니터]미래에셋캐피탈, 여신 부실 선제 대응…한도 관리 체계 강화

- [애큐온은 지금]끊임없는 매각의 '굴레', 지배구조 안정화 숙제

- [캐피탈사 리스크 관리 모니터]iM캐피탈, 자산 리밸런싱 연계 리빌드 추진…중점 목표는

- [애큐온은 지금]성장 동력된 '원 애큐온', 리테일·기업금융 시너지 전략은