[비용 모니터]잘 나가는 현대차의 만성적인 고비용 구조10년간 영업이익률 한자릿수, 고마진 매출 증대 외 수익제고 어려워

원충희 기자공개 2024-07-12 07:30:04

[편집자주]

이익을 확대하려면 수익(매출)을 늘리거나 비용을 줄여야 한다. 이 중 경기침체 국면에선 많은 기업이 비용을 줄이는 쪽을 택한다. 시장 수요가 줄어 수익을 늘리는 데 한계가 있기 때문이다. 바로 이때 '돈을 관리함으로써 돈을 버는' 최고재무책임자(CFO)의 역할이 중요해진다. THE CFO가 기업의 비용 규모와 변화, 특이점 등을 짚어본다.

이 기사는 2024년 07월 05일 11시06분 THE CFO에 표출된 기사입니다

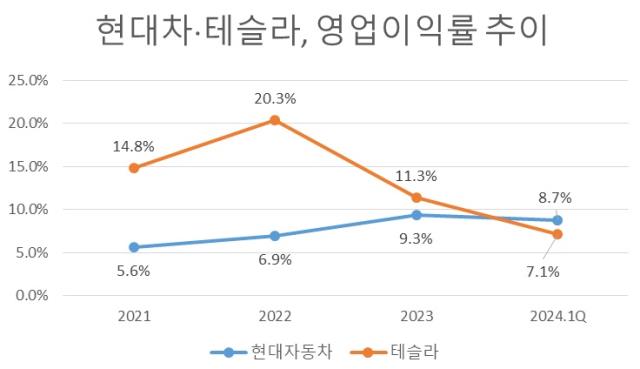

현대자동차는 지난해 역대급 실적을 낸데 이어 올 1분기에도 견조한 흐름을 이어갔다. 다만 영업이익률은 여전히 한 자릿수에 머무는 상태다. 지난 10년간 현대자동차의 영업이익률은 두 자릿수를 넘은 적이 없다.전기자동차 '캐즘' 현상으로 영업실적이 부진했던 테슬라가 지난해 두 자릿수를 유지한 것과 다른 양상이다. 현대차의 경우 생산원가가 높은 고질적인 고비용 구조로 인해 수익률 개선에 한계가 있다. 결국 고마진 매출 증대 외에는 이익을 끌어올릴 방법이 여의치 않다.

◇수년째 지속된 고비용 구조, 이익률 제고 한계

현대자동차의 지난 10년간 연결기준 영업이익률을 보면 한 번도 두 자릿수를 넘어선 적이 없다. 2014년 영업이익률 8.4%를 기록한 이래 계속 하락세를 타다 코로나 사태가 한창이던 2020년은 2.3%로 최하점을 찍었다. 그 후로는 반등하면서 치고 올라 지난해에는 9.3%를 달성했다.

작년에는 전기차(EV)의 일시적 수요부족(캐즘)의 반사이익으로 하이브리드차(HEV) 판매가 호조를 이룬데다 강달러 환율 수혜를 받았다. 다만 전기차의 대명사인 테슬라는 캐즘 영향에도 불구하고 지난해 영업이익률 11.3%를 찍었다. 2021년(14.8%), 2022년(20.3%)에 비하면 상당히 저하됐지만 그럼에도 두 자릿수를 유지했다.

올해 1분기 들어선 이 관계가 역전됐다. 두 회사 모두 하락하긴 했는데 테슬라의 영업이익률은 7.1%, 현대자동차는 8.7%로 테슬라의 하락폭이 더 컸다. 비야디(BYD) 등 중국 전기차 업체와의 경쟁에 밀린 경향을 보이고 있다.

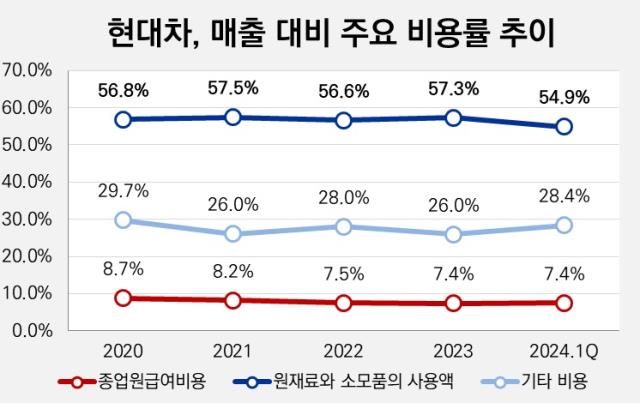

현대자동차가 영업이익률 10%의 벽을 넘지 못하는 배경에는 고질적인 고비용 구조가 자리하고 있다. 비용구조를 보면 종업원급여 등 인건비가 매출의 7.4%, 원재료와 소모품의 사용액이 54.9%, 기타비용이 28.4% 정도다. 이들 비용률만 합해도 90.7%다.

이 같은 비용구조는 수년째 지속되고 있다. 최근 5년간 추이를 보면 연결기준 인건비는 7~8%, 원재료와 소모품의 사용액은 56~57%, 기타비용은 26~28%를 오가고 있다. 이들 셋을 합친 비용률은 지난 5년간 90%를 꾸준히 웃돌았다. 두 자릿수 영업이익률을 한 번도 하지 못한 근본적 원인이다.

◇원재료·소모품 비용률이 50%, 주요 부품 구매처는 현대모비스

매출 대비 가장 많은 비용이 들어가는 부문은 원재료와 소모품의 사용액이다. 현대자동차는 지난해 주요 원재료 구매에 86조6388억원, 올 1분기에는 20조684억원을 사용했다. 그 중 절반이 모듈과 시트 등 국내 공장에 들어가는 부품이다. 최대 수급처는 계열사인 현대모비스다.

미국공장(HMMA)은 작년에 10조원 넘는 부품을 구매했으며 체코공장(HMMC)은 8조원, 인도공장(HMI)은 7조원 넘는 돈은 부품 구매에 썼다. 이들 역시 최대 수급처는 현대모비스다. 올 1분기에도 국내 공장, 미국공장, 체코공장, 인도공장 순으로 구매금액이 많다.

90% 이상의 비용이 쉽게 줄이기 어려운 용도인 만큼 현대자동차는 고마진 매출을 늘리는 것 외에 이익을 끌어올릴 방법이 여의치 않다. 작년에 9% 넘는 영업이익률을 찍은 것도 가솔린 차량보다 마진율이 높은 HEV가 많이 팔렸기 때문이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 한화큐셀 박승덕 사장, 복귀 4년만에 대표 내정

- E&F PE, 코엔텍 매각 개시…차주 티저레터 배포

- [i-point]신테카바이오, 중기부 ‘산학연 Collabo R&D’ 사업 선정

- 디지털 자격증명, 일상 속으로…전환 초읽기

- [Monthly Review/인사이드 헤지펀드]KB증권 선두 고수 지속…NH증권과 경쟁 가열

- LG가 맏사위 윤관, 1심 패소 후 세무조사 또 받는다

- [Monthly Review/인사이드 헤지펀드]연초 후 지속적인 성장세…대체투자 전략 선전

- '사금고 의혹' 포커스운용 "내부통제 재정비, 재발 없다"

- 신한운용 과기펀드, '정책성과·수익성' 균형 설계

- [Monthly Review/인사이드 헤지펀드]펀딩 경색 분위기, 1조 밑돈 신규 유입액