[자사주 활용 스토리]신한지주 M&A 속 '주식교환' 카드[M&A]①조흥은행·굿모닝증권·LG카드·오렌지라이프 완전자회사화에 공개매수보다 주식활용

김현정 기자공개 2024-08-28 08:15:10

[편집자주]

오래 전부터 기업들의 자사주는 다양한 수단으로 활용돼 왔다. 소각을 통해 주주가치를 높이기도 하고 임직원 보상에 쓰이기도 한다. 기업 M&A 대가로 지급할 수도 있다. 다만 자사주 활용이 기업가치에 부정적 영향을 주기도 한다. 대주주의 지배력 강화 수단이 되거나 경영권 분쟁 시 우호지분 확보용으로 쓰이는 경우도 많았다. THE CFO는 기업이 보유 중인 자사주가 어떤 형태로 동원될 수 있는지 활용 사례를 유형별로 나눠 짚어본다.

이 기사는 2024년 08월 21일 14:30 THE CFO에 표출된 기사입니다.

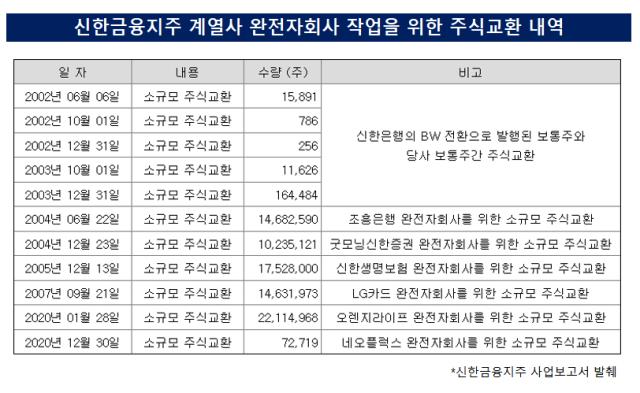

신한금융지주의 계열사 인수 과정에서 빈번하게 등장하는 과정이 ‘주식교환’이다. 신한지주는 우선 경영권 지분을 먼저 인수하고 독립법인 체제로 운영한 뒤 몇 년 후 완전자회사로 만드는 방식을 취해왔다. 잔여지분 매입 단계에서는 주로 주식교환 절차를 거쳤다.교환하는 신한지주 주식은 신주를 발행하기도 하고 기보유분 자사주를 꺼내 쓰기도 했다. M&A 과정에서 추후 주식교환용으로 미리 자사주를 사둔 적도 있다. 신한은행과 조흥은행, 굿모닝신한증권(현 신한투자증권)과 신한생명(현 신한라이프), LG카드(현 신한카드), 오렌지라이프(현 신한라이프), 가장 최근 네오플럭스(신한벤처투자)까지 완전자회사가 되는 과정에서 신한지주의 주식이 교환됐다.

◇오렌지라이프 인수로 보는 신한금융 M&A 속 자사주 활용법

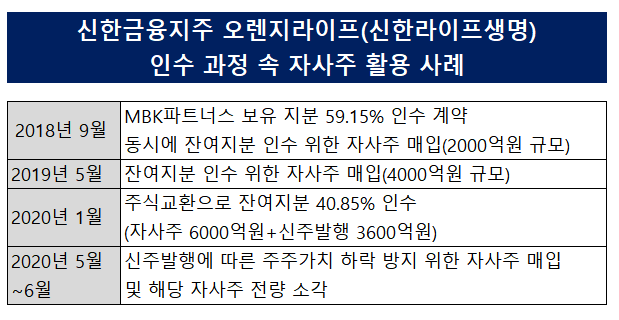

신한금융의 가장 최근 빅딜은 2018~2020년 오렌지라이프생명(현 신한라이프) 인수다. LG카드와 조흥은행에 이은 역대 세 번째 대형 인수합병이었다. 최종 인수가액은 3조3000억원이었는데 완전자회사 과정에서 자사주를 개입시켜 전체 인수가액을 낮췄다.

신한지주는 2018년 9월 5일 MBK파트너스가 보유한 오렌지라이프 59.15%를 2조3000억원에 인수했다. 신한지주 이사회는 SPA계약이 있던 당일 후속단계 대비를 위한 2000억원 규모의 자사주 매입도 함께 의결했다. 이듬해 5월에도 4000억원 규모의 자사주를 추가로 사들였다.

신한지주가 부지런히 자사주를 매입한 이유는 추후 오렌지라이프 잔여지분 40.85% 인수를 위한 선행 절차였다. 과거 M&A에서도 그랬듯 잔여지분은 공개매수보다는 주식교환으로 방향을 잡고 이번 딜엔 자사주를 개입시키기로 했다. 주식교환 방식은 사실상 인수 회사 측에 유리한 방식이다. 특히 보유 중인 자사주를 활용한다면 무엇보다 자본비율이 높아진다는 게 큰 장점으로 꼽힌다.

신한지주는 2020년 1월 6000억원 규모의 자사주(1388만주가량)와 더불어 약 3600억원 규모(823만주)의 신주를 발행해 오렌지라이프 잔여 지분을 모두 사들였다. 자사주 매입 시점과 자사주 교환 시점 사이 주가가 소폭 상승해 자사주처분이익 16억원까지 남겼다.

업계는 신한지주가 잔여지분 인수 과정에서 전체 인수가액을 낮추는 효과를 냈다고 평가했다. 60%에 2조3000억원의 인수가를 두고 오버페이에 대한 논란이 있었는데 남은 40%를 주식 교환 형태로 1조원가량에 사들이면서 가격적정성 우려를 씻어냈다. 소액이지만 자사주처분이익이 발생했다는 건 자사주가 이 과정에서 재테크로서의 가치도 발휘했다는 뜻이다.

신한지주의 오렌지라이프 M&A는 마지막 3단계 ‘자사주 추가 매입과 소각 절차’까지 곁들이면서 시장의 좋은 평가를 받았다. 잔여지분 인수 과정에서 새로 발행한 823만주의 신주로 주식가치 하락이 생길 수 밖에 없는 만큼 이를 해소시키는 작업까지 실행했다.

신한지주는 2020년 5월 시장에서 504만주를 취득하고 며칠 뒤 바로 해당 자사주 전량을 소각해버렸다. 당시 코로나19 사태로 주가가 폭락한 시기였다. 경기하락장인 만큼 자사주 소각에 따른 주가 부양이란 부수적 효과를 별로 누리지 못할 것이란 내부 우려도 있었다. 하지만 신한지주는 자사주 소각의 본 취지를 살려 이를 하루 빨리 이행하기로 했고 당시 개인주주들의 환영을 받았다.

◇공개매수 대신 주식교환 선호하는 신한금융

신한금융은 국내 금융권 인수합병 역사 자체다. 1990년대 말 동화은행을 자산부채이전(P&A) 방식으로 인수했고 2001년 지주회사 체제로 전환한 이후에는 조흥은행, 굿모닝투자증권, LG카드 등을 차례로 인수하면서 국내 최대 금융그룹 중 하나로 도약했다.

이 과정에서 우선 경영권 지분을 인수하고 추후 주식시장에서 유통되는 잔여 주식을 주식교환 방식으로 사들이는 방식은 여러 M&A에 등장한다.

2002년 4월 인수한 굿모닝증권(현 신한투자증권)은 일정 기간 독립법인으로 운영된 뒤 완전자회사로 편입됐고 다시 신한증권과 합병되는 절차를 밟았다. 신한지주는 2004년 9월 완전자회사 과정에서 시장 내 잔여지분 41%를 모두 주식교환을 통해 거둬들였다. 당시 자사주가 없던 신한지주는 신주를 발행해 굿모닝증권 주주들에게 교환해줬다.

2006년 인수한 LG카드(현 신한카드)의 경우 2007년 완전자회사 과정에서 주식교환과 공개매수를 섞었다. 잔여지분 21.4% 중 55%에 해당하는 1723주가 주식교환을 통해 신한지주 주식으로 바뀌었고 35%에 해당하는 960만주는 공개매수로 처리됐다.

2003년 인수됐다가 2006년 신한은행에 흡수된 조흥은행도 마찬가지다. 예금보험공사로부터 81.5%를 우선 인수한 뒤 나머지 18.85%의 잔여지분은 대부분 주식교환을 통해 사들였다. 2020년대 들어 오렌지라이프와 네오플럭스 역시 비슷한 여정을 걸었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '노랑통닭 운영' 노랑푸드 매각 착수, 삼정KPMG 맞손

- [달바글로벌은 지금]유가증권시장 향하는 뷰티기업, 에이피알 '판박이' 전략

- 삼성·키움까지…증권사 VC 협회 릴레이 가입 '왜'

- 코스포, 일본 진출 조력자로…현지 답사 첫 진행

- [VC 투자기업]씨너지, 132억 프리A 브릿지 투자 유치

- [아이지넷, Road to IPO]'보험+핀테크' 결합…인슈어테크 1호 상장 노린다

- [VC 투자기업]빅오션이엔엠, 뮤지컬 제작사 T2N미디어 인수

- 한화생명, 대규모 후순위채 발행…HUG 금리 여파 '촉각'

- HS효성첨단소재, 3년만에 '공모채' 노크…차입만기 늘린다

- [IB 풍향계]위기설 '해프닝' 롯데, 조달 전선 영향은

김현정 기자의 다른 기사 보기

-

- [유동성 풍향계]1.15조 SKB 지분 매입 'SKT', 현금창출력 '자신감'

- [백기사의 법칙]국책은행이 백기사, 한진칼에 잔존하는 잠재리스크

- 금융지주사 밸류업과 '적정의 가치'

- [백기사의 법칙]1,2위사 경영권 분쟁 '진정한 승자'였던 넷마블

- [2024 이사회 평가]대한해운, CEO가 틀어 쥔 사외이사…독립성 취약

- [2024 이사회 평가]사업형 지주사 '동원산업', 이사회 개선은 현재진행형

- [2024 이사회 평가]대상, 이사회 성실한 참여…평가 시스템 '미흡'

- [백기사의 법칙]남양유업 백기사 자처했던 대유위니아, 상처뿐인 결말

- [백기사의 법칙]SM 인수 속 혼재된 흑·백기사 ‘카카오·하이브’

- [2024 이사회 평가]LG전자, 매출 규모 못 미치는 성장성·주가 지표