[기업집단 톺아보기]KT&G, 부채비율 40%대로 재상승…투자와 '재무관리'②FCF 마이너스, CAPEX·주주환원 매해 1.7조…도약 위한 '차입' 수순

김현정 기자공개 2024-10-02 08:11:01

[편집자주]

사업부는 기업을, 기업은 기업집단을 이룬다. 기업집단의 규모가 커질수록 영위하는 사업의 영역도 넓어진다. 기업집단 내 계열사들의 관계와 재무적 연관성도 보다 복잡해진다. THE CFO는 기업집단의 지주사를 비롯해 주요 계열사들을 재무적으로 분석하고, 각 기업집단의 재무 키맨들을 조명한다.

이 기사는 2024년 09월 26일 08시26분 THE CFO에 표출된 기사입니다

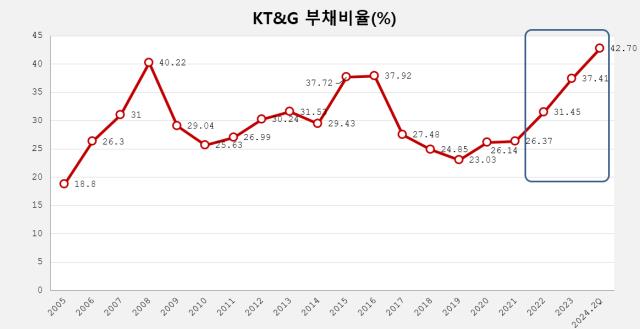

KT&G 부채비율이 전고점을 뚫었다. 무차입경영으로 잘 알려진 KT&G는 2008년 금융위기 당시 부채비율이 40%에 이른 뒤 16년가량 20~30%대를 웃돌다 이번에 43%까지 치솟았다.절대적 수치는 여전히 낮은 수준이다. 이런 시각에서 KT&G의 부채비율은 중장기 비전을 위한 공격적 투자와 그에 발맞춘 재무관리의 시작을 시사한다. 신사업 투자 성과가 유의미한 수치를 내기 전까진 대규모 설비투자와 주주환원정책을 뒷받침할 차입이 이어질 것으로 전망된다.

◇2008년 금융위기 부채비율 40.2%, 올 반기 말 42.7%

올 반기 말 기준 KT&G의 부채비율은 42.7%(연결기준)로 집계됐다. 2008년 글로벌 금융위기 당시 급작스럽게 전년 대비 10%p가량 오른 40.2%로 훌쩍 뛴 뒤 이듬해 29%로 다시 안정을 되찾았던 적이 있다. 이후 오랜 기간 20~30%대를 유지해왔다. 이런 KT&G의 부채비율은 최근 1~2년가량 심상찮게 오르더니 올 상반기 16년만에 전고점을 돌파하기에 이르렀다. 통상 부채비율은 전고점을 뚫으면 흐름을 끊기 전까진 상승추세를 당분간은 지속한다.

KT&G는 주력사업인 담배사업의 현금 유동성이 안정적인 만큼 무차입기조를 유지할 수 있었다. 자본시장에서의 조달이 필요하지 않을 정도로 돈을 잘 벌어왔다. 연결 기준으로 연간 5조원대의 매출과 1조원대의 영업이익을 냈고 운전자본투자 등을 모두 감안한 순영업활동현금흐름(NCF) 역시 매년 1조원을 넘었다. 현금성자산도 2조원에 육박하는 수준이었다. 견고한 현금창출력을 기반으로 보유 유동성 안에서 주주환원과 투자재원을 마련했다. 이 때문에 KT&G의 부채비율은 항상 기업집단 가운데 최저 수준이었다.

사실상 최근 최고점을 찍은 KT&G 부채비율 역시 절대값은 그리 높지 않다. 부채비율이 100% 이하면 재무건전성이 우량한 기업으로 평가받는다. 이런 측면에서 KT&G의 높아진 부채비율은 재무건전성에 경고등이 들어왔다는 의미보다 KT&G에도 재무관리가 시작됐음을 알리는 수치로 풀이된다.

◇매해 CAPEX·주주환원 현금유출 1조7000억원, 부동산 지분투자도

최근 1~2년 사이 KT&G는 중요한 시기를 보내고 있다. 기존 국내 담배시장의 정체에 대응해 사업포트폴리오에 변화를 주기 시작했다. 궐련형전자담배(NGP), KGC인삼공사, 글로벌 궐련담배(CC) 등 3대 핵심사업을 축으로 삼았다. 2027년 그룹 전체 매출 목표는 10조2천억원으로 상당히 높은 수준으로 책정했다. 이를 위해 꽤나 공격적인 투자에 들어갔다.

CAPEX로 2027년까지 평균 연간 7800억원가량의 지출이 발생한다. KT&G는 2023~2027년까지 5년 동안 총 3조9000억원 규모의 자본적지출을 예고했다. 이 가운데 3대 핵심사업에 신규 투자 규모는 3조원으로 대부분을 차지한다. 2022년 CAPEX 규모가 2862억원에서 2023년 5148억원으로 급증한 이유다. 올 상반기 이미 3515억원을 CAPEX로 지출했다.

주주환원에도 의욕을 갖고 배당금 강화와 자기주식 매입·소각 정책을 활발히 진행 중이다. 주주환원은 중장기(2024~2027년) 정책을 이행 중이다. 3년 동안 2조8000억원을 주주환원에 쓰기로 했다. 일년에 대략적으로 9000억원 규모의 주주환원이 발생하는 셈이다. 작년에도 역시 2021~2023년 주주환원정책에 입각해 자사주 매입에 3027억원, 배당금 지급에 약 5900억원, 총 8927억원을 썼다.

이렇듯 자본적지출과 주주환원 정책을 통한 현금유출 금액이 상당히 커진 상황이다. 두 항목만 합쳐 일년에 1조7000억원이 소요된다. 회사의 상당 현금이 유출됨을 알 수 있다.

이 밖에 KT&G는 최근 지분투자로도 현금지출을 했다. 부동산 투자로 부족한 현금흐름을 창출하려는 선작업이었다. KT&G의 타법인출자 현황을 살펴보면 관계기업 투자가 대부분 부동산 개발과 관련한 지분이다. 지난해 청라의료복합타운을 개발하는 관계기업 '청라메디폴리스PFV' 유상증자에 840억원을 출자했고 스타필드수원 복합쇼핑몰 개발을 위해 공동기업 '스타필드수원' 유상증자에도 1233억원(9월 1000억원, 올해 2~3월 233억원)을 납입했다. KT&G는 실제 부동산 출자로 성과를 봐 2022년엔 1805억원의 부동산 사업 관련 영업이익을 내기도 했다. 그 해 영업이익의 14.2%를 차지하는 비중으로 규모가 상당했다.

◇FCF 마이너스…차입은 수순, 지속 전망

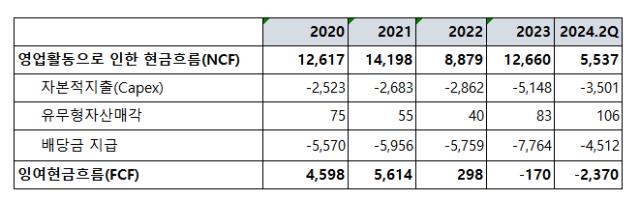

이런 현금유출들로 KT&G의 잉여현금흐름(FCF)은 지난해 마이너스에 빠졌다. KT&G는 현금흐름이 부족한 적이 거의 없다. 지난해의 경우 영업이익이 감소하고 배당과 자본적 지출이 체계적으로 증가하면서 FCF가 (-)170억원이 됐다. 올해의 경우 역시 상반기 기준 영업이익이 감소했고 배당과 자본적 지출은 기존 계획대로 나갈 것인 만큼 상황이 크게 반전될 것으로 보이진 않는다.

이런 상황 속에서 대규모 차입은 수순이었다. KT&G는 지난해 9월 3000억원 규모의 회사채를 발행한 데 이어 올 4월에도 같은 규모의 회사채를 발행했다. 장기차입금의 경우 2022년 말 기준 999억원에 불과했는데 2023년 말 기준 1751억원으로 껑충 뛰었다. 올 반기 말 기준으로도 1661억원이다. 이에 따라 KT&G의 총차입금 금액은 2022년 말 1932억원에서 2023년 말 6054억원, 올 반기 말 9369억원으로 꾸준히 증가 중이다. 이달 말 들어 2000~4000억원 규모의 추가 회사채 발행을 진행 중인 만큼 차입 규모는 더 커질 전망이다.

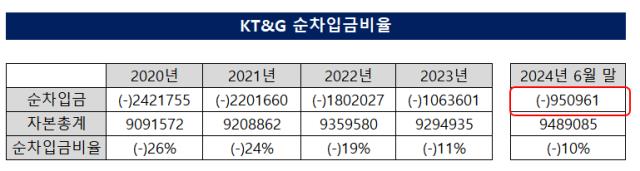

KT&G의 순차입금비율 비율 역시 KT&G의 사업 및 재무 전략의 변화를 나타낸다. KT&G는 오래 전부터 차입금에서 현금및현금성자산 등을 차감한 '순차입금'과 '자본'을 기준으로 자본관리를 하고 있다. 순차입금비율을 중요 지표로 삼는다는 얘기다. 재무상태가 건전한 기업은 현금및현금성현금 및 차입금을 웃돌기 때문에 순차입금이 마이너스인 경우가 많다. 이에 따라 순차입금비율은 낮을수록 좋다. 20%를 넘으면 재무건전성 관리가 필요하다는 것을 의미한다.

KT&G의 순차입금 금액은 여전히 마이너스다. 하지만 그 규모는 점차 축소해 올 상반기 말엔 처음으로 (-)1조원 위로 올라왔다. 순차입금비율 역시 2022년만해도 (-)19%였는데 올 반기 말 (-)10%로 상승했다.

업계 관계자는 “KT&G의 투자와 주주환원으로 필요한 현금은 훨씬 많아진 상황”이라며 “현재는 변곡점으로 신사업이 유의미한 현금창출을 일으키기 전까지 차입을 지속할 수 밖에 없을 것”이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [WM 풍향계]리테일 경쟁 격화, 성장 전략 색깔차 'PB vs 센터'

- [출격 나선 롱숏 운용사]밸류시스템, 수익률 선방…'내러티브 숏' 집중

- [출격 나선 롱숏 운용사]'펀더멘털 롱숏' 구도운용, 라인업 확충 박차

- [Product Tracker]쿼드운용 프로젝트펀드, 루닛 하락에도 웃음짓는 이유

- [Product Tracker]NH프리미어블루 강추한 알테오젠 '쾌조의 스타트'

- [i-point]경남제약, '칼로-나이트 Relax' 출시

- 동진쎄미켐, 3세 '이종호' 경영 전면 등판

- [삼성전자 리더십 재편]삼성전자, DX부문 발빠른 재정비 '노태문 등용'

- [삼성전자 리더십 재편]'직무대행' 노태문 사장, 대표 선임 유력·가전 통합 과제

- [삼성전자 리더십 재편]역할 많아진 최원준, '노태문 부담 최소화' 초점

김현정 기자의 다른 기사 보기

-

- [thebell interview]“10년을 내다보는 전략, NEXT SK 이사회의 과제”

- [thebell interview]SK식 삼권분립…이사회가 힘을 갖다

- [이사회로 간 기업인]기업 돈줄 '금융업'·밸류체인 잘 아는 '제조업' 출신 인기

- [이사회로 간 기업인]100명 중 20명…귀한 '기업인 출신 사외이사'

- [thebell interview]정영채 SK가스 신임 이사 “사외이사는 조력자 역할”

- [Board Change]효성, 사내이사에 CFO 첫 선임

- [Board Change]KCC, 사내이사에 CSEO 첫 선임…‘안전경영’ 책임 강화

- 김규영 효성 부회장, 8년만에 대표직 내려온다

- [Board Change]KT&G '2인 사내이사' 체제의 의미