'에이스테크 대주주' 된 도미누스, 매각 준비 나선다 에이스안테나 분할합병 통해 '방산 에퀴티 스토리' 구축

남준우 기자공개 2024-12-03 07:45:32

이 기사는 2024년 12월 02일 14:00 thebell 에 표출된 기사입니다.

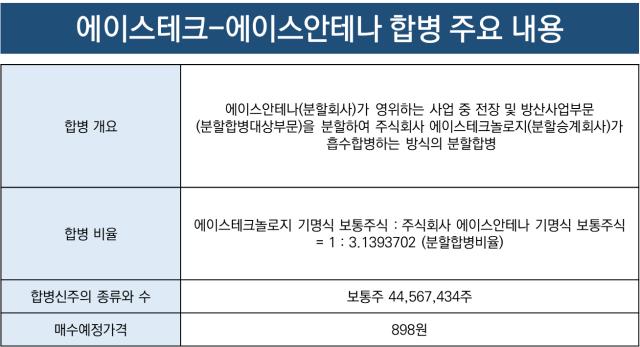

출자전환을 통해 에이스테크의 대주주가 된 도미누스가 추후 경영권 매각을 노리고 있다. 일단 계열사 에이스안테나의 전장·방산사업부문을 분할합병해 '에퀴티 스토리(Equity Story)'를 구축할 계획이다. 이후 일정 수준의 실적을 달성하면 국내 전략적 투자자(SI) 등을 대상으로 지분 매각에 나설 전망이다.2일 투자은행(IB) 업계에 따르면 도미누스는 현재 에이스테크와 계열사 에이스안테나 간의 분할합병을 추진 중이다. 에이스안테나가 영위하는 사업 중 전장·방산사업부문을 분할해서 에이스테크에 흡수합병시키는 방식이다.

에이스테크와 에이스안테나 간의 합병비율은 1대 3.1393702로 책정했다. 주당 매수예정가격은 898원이다. 신아텍을 비롯한 에이스안테나 기존 주주들은 에이스안테나 주식 1주당 에이스테크 주식 3.1393702주를 받는다.

도미누스는 현재 에이스테크 재무건전성 제고에 심혈을 기울이고 있다. 코로나19 등이 덮친 탓에 통신 네트워크 구축 사업이 축소됐다. 이 과정에서 에이스테크와 같은 통신장비 기업들이 큰 타격을 입었다. 에이스테크는 최근까지 자본잠식 상태였다.

자본잠식에서 벗어나기 위해 도미누스는 SPC를 통해 보유하고 있던 290억원 상당의 전환사채(CB)를 보통주로 전환했다. 동시에 202억원 어치의 사모채도 전액 상계처리했다. 주금납입채무를 소멸시키면서 출자전환을 실시한 셈이다. 출자전환 규모만 492억원에 달했다.

이를 통해 도미누스는 보통주와 우선주를 합쳐 에이스테크 지분 60%를 보유한 최대주주에 등극했다. 에이스안테나와 분할합병이 마무리되더라도 도미누스의 지분율은 약 50%로 여전히 최대주주 지위를 유지한다.

분할합병은 경영권을 쥐게 된 도미누스의 엑시트 로드맵 첫걸음이다. 에이스안테나의 기업가치는 대략 400억원 내외로 알려졌다. 도미누스는 방산용 안테나 등을 생산하는 에이스안테나를 전략적으로 분할합병시켜 새로운 에퀴티 스토리를 구축하고자 한다.

에이스안테나의 성장성을 높게 평가했다. 현재 국군에서 사용하는 전술통신망이 노후됨에 따라 새로운 교체 수요가 커지고 있다. 에이스안테나가 국내에서 몇 안되는 방산용 안테나 생산 기업인 만큼 높은 시장 점유율을 확보할 수 있을 것으로 기대된다.

도미누스는 에이스테크가 분할합병 작업을 끝내고 어느 정도 실적 목표치를 달성하면 경영권 프리미엄을 얹혀 보유 지분을 매각할 예정이다. 국내에서 방산 사업을 영위하는 다양한 전략적 투자자(SI)들을 잠재 매수자로 보고 있다.

한 시장 관계자는 "방산용 안테나를 제작하는 에이스안테나와의 분할합병 작업을 통해 사업 구조를 재편 중"이라며 "에퀴티 스토리 구축과 목표 실적 도달을 달성하면 보유 지분 매각을 통해 엑시트에 나설 예정"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- KB증권, 주태영 IB부문장 주축 '새로운 시대' 열렸다

- 태경그룹, 라이온켐텍 경영권 지분 인수

- [LP Radar]군인공제회, VC 8곳 GP 선정…iM-SJ '첫' 낙점 낭보

- [조각투자 톺아보기]2026년 상장 도전 열매컴퍼니, 프리IPO로 밸류 높일까

- 'K첨단산업'이 나아갈 길

- [카드사 생크션 리스크]소비자보호 실태도 공개…KB·현대·우리카드 '양호'

- [상장 VC 이사회 분석]스틱인베, 꾸준한 배당금 확대 기조 '눈길'

- [클라우드 키플레이어 MSP 점검]수익 확대 나선 메가존, 해외 시장 돌파구

- [하나금융 차기 리더는]3년 만의 레이스 개막, 공통점과 차이점은

- BNK캐피탈, 내부통제위 신설…사외이사 위원장 '유력'

남준우 기자의 다른 기사 보기

-

- [024 PE 애뉴얼 리포트]육해공 섭렵한 소시어스, M&A 시장 눈도장 '쾅'

- [2024 PE 애뉴얼 리포트]'2호 펀드 클로징' 웰투시, 모트롤 엑시트 '소기의 성과'

- [2024 PE 애뉴얼 리포트]도미누스, '펀딩·투자·회수' 삼박자 골고루 갖췄다

- [2024 PE 애뉴얼 리포트]한앤컴퍼니, 'SK' 굳건한 신뢰 확인했다

- [2024 이사회 평가]'LCC 통합' 앞둔 에어부산, 미약한 견제기능 아쉬움

- [아시아나 화물사업부 M&A]'이관 자산' 늘어난 에어인천, 4700억 '저렴했네'

- [로이어 프로파일]'고객 일을 내 일처럼' M&A 키맨 구대훈 광장 변호사

- [2024 이사회 평가]새주인 맞은 카프로, 이사회 경영 능력 시험대

- 노앤·디비PE, 코팅코리아 매각 완료 'IRR 14% 달성'

- 제이앤PE, 2호 블라인드펀드 연내 클로징 정조준