[IPO 제도 대격변]부담 커지는 주관사, 과도한 역할·책임론에 '불만'④사전수요예측 정보 공개 기준 모호…모험자본 위축 우려도

안윤해 기자공개 2025-02-03 08:02:04

[편집자주]

2024년 자본시장 밸류업 프로그램이 발표된 뒤에도 국내 주식시장은 좀처럼 살아나지 못하고 있다. 이에 2025년 금융당국은 기업공개(IPO) 제도와 상장폐지 요건을 대폭 손질했다. 더벨은 이번 금융당국의 개선안, 특히 IPO 제도의 구체적인 변화 내용과 시장 반응에 대해 자세히 알아보고자 한다.

이 기사는 2025년 01월 31일 06시50분 thebell에 표출된 기사입니다

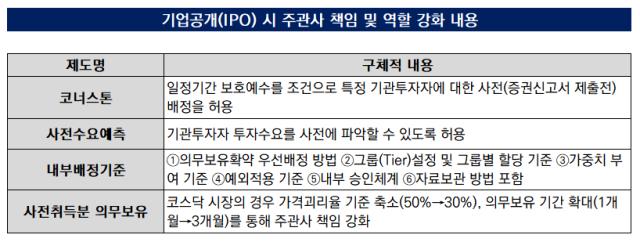

금융당국이 다시 한번 기업공개(IPO) 제도의 고삐를 죄고 나섰다. 당국은 IPO 제도개선 중에서도 주관사에 대한 역할·책임론을 강조하면서 증권사들에 대한 부담을 키우고 있다. 당국은 공모가 선정을 위한 사전수요예측, 공모주 내부배정기준 구체화, 사전취득분에 대한 의무보유를 강화하기로 했다.업계는 일방적인 당국의 기조에 조심스러운 동시에 책임이 과도하다는 반응을 보이고 있다. 주관사에 대한 책임론이 커지는 경우 결국 모험자본이 줄어들어 IPO 시장에 대한 위축을 가져올 것이라는 우려도 나온다.

◇사전수요예측, 기업정보 공개 범위 어디까지?…"기준 모호"

금융당국은 상장 예정 기업의 적정 밸류에이션을 산정하기 위한 해법으로 '사전수요예측' 제도를 도입한다. 사전수요예측 제도는 기관투자자들의 투자수요를 사전에 파악할 수 있도록 허용하는 제도다. 미국의 '테스팅 더 워터스(Testing the Waters·TTW)' 제도와 영국의 '파일럿 피싱(Pilot Fishing)' 제도가 참고 사례로 언급됐다.

당국은 사전수요예측이 공모가 밴드 설정 단계부터 시장의 평가를 고려할 수 있어 합리적인 공모가 산정에 기여할 것이란 분석을 내놨다. 기관투자자 투자수요를 사전에 파악해 시장의 평가를 고려한 적정 공모가 산정을 유도한다는 것이다. 하지만 업계는 조심스러운 반응이다.

사전수요예측 도입 시 기관들은 상장 예정 기업에 대한 사업성 등 각 정보를 반영해 가격을 제시하게 될 전망이다. 현행법상 기관투자자의 수요예측은 증권신고서 등 정보 공시 이후에 이루어진다. 하지만 사전수요예측은 공시 전에 이루어지기 때문에 주관사가 공유할 수 있는 정보의 범위 역시 명확하지 않다.

업계는 이 대목에서 정보 비대칭성이나 미공개 정보 이용이 발생할 수 있다고 보고있다. 기관 간 정보 수집의 차이가 발생하거나, 제시 가격에 대한 격차 역시 커질 수 있어 주관사가 적정 가치를 산정하는 데 더 많은 어려움을 겪을 수 있다는 것이다.

한 IB 업계 관계자는 "사전에 수요예측을 하는 과정에서 공개할 수 있는 정보가 어디까지 허용되는지에 대한 문제도 있다"며 "그 과정에서 기관들 간 정보의 비대칭성과 미공개 정보 이용에 대한 논란이 제기될 수 있다"고 말했다.

다른 IB업계 관계자는 "주관사가 기관들에 사전 정보를 공유하는 경우, 기관들이 취득한 정보를 순수하게 활용할 것인지도 의문"이라며 "이에 대한 제재 사항도 명확해야한다"고 설명했다. 이어 "도입하려는 정책 전반의 기준이 모호하다"고 덧붙였다.

◇주관사 사전취득분 의무보유 강화…"모험자본 위축"

증권사들은 주식 보유 의무 측면에서도 부담을 느끼고 있다. 현행 자본시장법상 주관사는 공모 기업의 주식을 상장일로부터 2년이내 취득한 경우 30일 이내 양도를 금지하고 있다.

다만 당국은 오는 7월부터 주관사가 코스닥 상장사 상장예비심사 신청 6개월 이내에 취득한 주식에 대해서는 더 강한 보유의무를 적용하기로 했다. 가격괴리율 기준, 의무보유 기간 등이 기준이 느슨해 주관사의 책임이 부족하다는 판단에서다.

주관사는 향후 공모가가 사전취득가보다 30% 이상 높은 경우에는 6개월, 괴리율이 30% 미만인 경우에는 3개월간 의무적으로 지분을 보유해야 한다. 업계에서는 이 같은 제도 개선 방안이 주관사에 과도한 제약을 부과하는 것이라며 시장 위축으로 이어질 수 있다는 우려의 목소리를 내고 있다.

또 다른 IB업계 관계자는 "증권사는 투자은행(IB)으로서의 역할로 투자를 하는 것인데 사전취득분에 대한 의무보유 기간이 늘리고 주관사들의 손해가 빈번하게 발생하게 되면 절대적인 모험자본이 줄어들 수밖에 없다"고 지적했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [미술품 증권신고서 분석]아티피오, 투자증권 정정 후 통과…핵심은 '배당소득세'

- [i-point]소룩스 "주가하락 반대매매 탓, 임상·합병 추진 계속"

- 파인밸류운용 꽂힌 PGT…2차전지 리튬염 생산 본격화

- [i-point]아이티센 "금 품귀 현상, 조각투자·개인거래 등 대안 주목"

- 무뇨스 현대차 사장, 첫 타운홀 미팅…'3H 청사진' 의미는

- '현대엔지 시공' 신광교 클라우드시티 '반도체 수요 겨냥'

- 에스이인터, ‘젤라또피케’ 브랜드 안착…사업 다각화 순항

- [에이유브랜즈 IPO]무신사 플랫폼 동반성장, 브랜드 발굴 '성공작' 나올까

- [주주총회 프리뷰]주주서한 받은 농심, '기업가치 정상화' 요구 배경은

- [Company Watch]현대지에프홀딩스, 재무 청사진 '순차입금 20% 감축'

안윤해 기자의 다른 기사 보기

-

- KB증권, 코스닥 유증 흥행 지속…잔액인수도 피했다

- 고려아연 회사채, 금감원 '제동'…주총후 발행 권고

- 미래 투자 지속 솔루엠, 실적 턴어라운드 기대

- 공모채 데뷔 한화리츠, 한투 아닌 NH와 손잡았다

- 차입만기 집중하는 대신F&I, NPL 회사채 흥행 이을까

- [Deal Story]에코프로, 2년물 가까스로 '완판'…고금리 매력 안통했다

- 이랜드월드, 넉달만에 공모채 시장 노크

- 에코프로 회사채 발행, 키움증권 주관사로 합류

- [Deal Story]KB증권 회사채 8배 수요…증권채 흥행 지속

- NH증권, 고려아연 회사채 발행에 주관 명함 못내민 사연은