증권채 흥행열기, 한국투자증권에도 이어질까 SK증권·삼성증권 대표주관 파트너십 '눈길'

김위수 기자공개 2025-02-04 08:19:31

이 기사는 2025년 01월 31일 07시35분 thebell에 표출된 기사입니다

한국투자증권이 미래에셋·삼성증권의 연초 증권채 흥행 기록을 이어갈 지 관심이다. 내달 최대 4000억원 규모 공모 회사채 발행을 준비중인 한국투자증권은 앞서 수요예측을 진행한 두 회사와 마찬가지로 AA급 발행사다.증권채에 대한 투자 수요를 확인한 만큼 공모 회사채 발행에 나서는 한국투자증권의 발걸음이 한결 가볍다. 현재의 추세로라면 개별민평보다 낮은 금리로 회사채 발행에 성공할 가능성이 크다.

◇수요예측 '2조' 주문 모인 증권채

한국투자증권은 매년 공모 회사채 시장을 찾는 발행사다. 2018년부터 2024년까지 12회의 회사채 발행(후순위사채 제외)을 진행했다. 신용평가사들이 부여한 한국투자증권의 신용등급은 AA, 등급전망은 안정적이다. 우량채로 매번 증액발행에 성공했다. 부동산 프로젝트파이낸싱(PF)에 대한 우려를 덜어낸 지난해 행한 회사채는 모두 민평금리보다 낮은 수준을 확보했다.

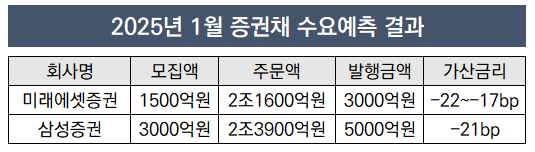

올해 전망도 나쁘지 않다. 한국투자증권에 앞서 공모채 발행을 추진한 미래에셋증권, 삼성증권은 모두 2조원이 넘는 수요를 모았다. 미래에셋증권은 1500억원 모집에 2조1600억원, 삼성증권은 3000억원 모집에 2조3900억원의 주문을 받았다. 이를 통해 증권채에 대한 수요를 가늠할 수 있었다.

금리도 우호적인 수준에서 결정됐다. 미래에셋증권은 개별민평 대비 2년물은 -17bp, 3년물은 -22bp에서 모집액을 채웠다. 삼성증권은 3년물과 5년물에서 모두 개별민평 대비 -21bp로 금리가 결정됐다. 미래에셋증권과 삼성증권 모두 두 자릿수 언더금리를 확보했다.

이에 따라 한국투자증권도 우호적인 금리를 확보할 가능성이 커졌다. KIS자산평가에 따르면 22일 기준 한국투자증권의 2년물 금리는 3.256%, 3년물 금리는 3.337%다. 2% 후반부터 3% 초반 사이에서 금리가 형성될 가능성이 크다. 단 오는 28일 만기가 도래하는 2500억원 회사채의 금리는 3.152%다. 극적인 조달비용 감축이 이뤄지지는 않을 것으로 보인다.

◇4개 주관사단 꾸려, SK·삼성증권 이번에도 포함

한국투자증권은 지난해 10월 공모채 발행부터 대표주관사단을 4개 하우스로 꾸리고 있다. 발행규모를 키운 만큼 세일즈에 힘을 쓰기 위한 조치로 분석된다. 한 회차에 발행한 회사채 규모는 3000억원이 되지 않았던 한국투자증권은 지난해 10월 처음으로 4000억원의 회사채를 한꺼번에 발행했다. 2~3개 하우스로 대표주관사단을 구성해 온 한국투자증권이 4개 하우스를 기용한 것은 이 시점부터다.

일반 회사채(SB) 발행 시장의 강자인 KB증권과 NH투자증권은 한국투자증권의 공모채 발행에서 늘 제외돼 왔다. 더벨 리그테이블에 따르면 한국투자증권의 지난해 일반 회사채(SB) 대표주관 실적은 10조1344억원으로 전체 증권사 중 3위다. 지난해뿐만 아니라 한국투자증권은 일반 회사채 시장에서 만년 3위에 머물러있다. 1위와 2위인 KB증권과 NH투자증권이 굳건히 버티고 있기 때문이다.

회사채 및 부채자본시장(DCM) 시장에서 KB증권과 NH투자증권은 넘어야 하는 벽이자 경쟁자다. 그런 만큼 한국투자증권이 굳이 KB증권과 NH투자증권에 실적을 줄 이유가 없는 셈이다.

한국투자증권이 이들 대신 자주 찾는 하우스는 SK증권과 삼성증권이다. 이번 공모채 조달에도 두 하우스가 대표주관사단에 포함됐다. 한국투자증권의 공모채 발행 대표주관사단은 지난해 10월과 동일한 SK·삼성·하나·신한투자증권이다.

SK증권은 2018년 이후 한국투자증권이 진행한 공모채 발행에서 매번 대표주관사로 선정됐다. 삼성증권이 대표주관을 맡은 횟수는 12회 중 7회지만 최근 실시된 6개 딜에 연속으로 참여했다. 특히 삼성증권과는 상부상조하는 사이다. 삼성증권이 공모채를 발행할 때도 한국투자증권이 대부분의 경우 대표주관사로 참여한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [MWC 2025]AI 수익화 시동 건 SKT, 3년 뒤 매출 25조 꿈

- [MWC 2025]구글 손잡은 LG유플러스, '빅테크' 공백 채웠다

- [MWC 2025]노태문 만난 유영상, 'XR' 협력 관계 찾을까

- [MWC 2025]삼성전자, 하이엔드급 카메라 성능 강조 '샤오미 견제'

- SK케미칼, 매각보다는 밸류업 '비아트리스 ETC 판권까지'

- K-바이오 펀드 '데일리파트너스' 선정 "후기 라운드 투자"

- [회생절차 밟는 홈플러스]P-CBO 포함 '3000억 육박' 시장성 조달 어쩌나

- [유증&디테일]'턴어라운드' 나인테크, 신사업 초기 투자 원동력

- [i-point]경남제약, '경남 아쿠아셀 오메가3' 출시

- [i-point]제이스코홀딩스, 디나가트 광산 독점판매권 확보

김위수 기자의 다른 기사 보기

-

- [대체거래소 시대 개막]'기업 고질적 관행' 올빼미 공시 사라질까

- [Market Watch]상승세 올라탄 로봇주, IPO 대기주자들 '반색'

- 합병 앞둔 아시아나항공, 사모채 금리 '우호적'

- 동화기업 회사채 또 미매각, 건설업 투심 '찬바람'

- [하우스 분석/대신증권]IB 조직 대대적 정비, 시너지 창출 '기대'

- [토스 IPO]글로벌 서비스 청사진, 나스닥 상장 발판될까

- [Credit Forum 2025]"혼돈의 크레딧 시장, 신용 스프레드 횡보할 듯"

- 실적 악화 다올증권, 임재택 매직 통할까

- [Market Watch]냉온탕 연출 공모채 시장 옥석가리기 심화

- [Deal Story]'현금창출력 부각' SK엔무브, 공모채 금리 조건 AAA급