[IPO 모니터]'신작 흥행' 시프트업, '원 게임 리스크' 지웠다신작 발매 직후 공모 돌입 '자신감', 해외 피어그룹으로 차별화

안준호 기자공개 2024-05-24 08:03:41

이 기사는 2024년 05월 21일 15:23 thebell 에 표출된 기사입니다.

유가증권시장 상장에 도전 중인 시프트업이 국내 게임사와의 차별화 전략을 공모 과정 전면에 내세울 예정이다. 증권신고서에 기재한 사업 방향부터 가격 산정을 위한 비교군 선정까지 기존 게임사 기업공개(IPO)와는 확연히 다른 모습을 보였다.최근 상장에 도전했던 국내 게임사들은 고질적인 ‘원게임 리스크(risk)'에 시달렸다. 후속 작품이 준비되지 않은 상황에서 IPO에 나선 결과 몸값이 부풀려졌다는 지적도 받았다. 시프트업은 신작 게임의 초반 흥행을 무기로 시장의 우려를 불식시킬 전망이다.

◇해외 기업 피어그룹…과거 게임사 IPO와 ‘차별화’

21일 증권업계에 따르면 시프트업은 전날 유가증권시장 상장을 위한 공모 증권신고서를 금융당국에 제출했다. 전량 신주모집으로 725만주를 공모하며 주당 희망가 범위는 4만7000~6만원으로 제시했다. 밴드 상단 기준 예상 시가총액은 3조5000억원 가량이 된다.

공모가 산출을 위한 비교군은 전부 해외 게임사로 구성했다. 서브컬처 게임 개발사 사이게임즈(Cygames) 모회사 사이버에이전트(Cyberagent), 일본 대표 게임사인 스퀘어에닉스(Square Enix Holdings), 프롬소프트웨어 모회사인 카도카와(KADOKAWA)가 포함됐다. 이들의 평균 주가수익률배수(PER)는 35.9배다.

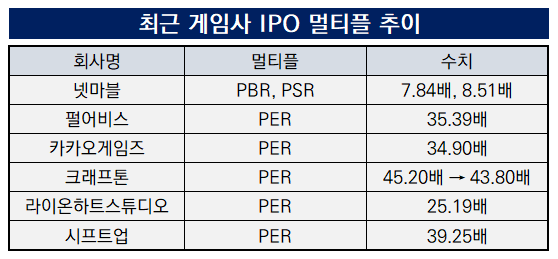

과거 게임사 IPO 사례와 비교해 비교적 크래프톤에 이어 두 번째로 높은 멀티플을 제시했다. 크래프톤의 경우 최초 신고서 제출 시점 당시 45.2배의 PER 배수를 제시했다. 신고서 정정 이후엔 피어그룹 변경과 함께 소폭 감소했지만 여전히 역대 최고 수준을 유지했다.

크래프톤 이전에 상장했던 펄어비스, 카카오게임즈는 35배 안팎의 배수를 제시했다. 공모주 시장 상황이 좋지 않았던 2022년 말 상장을 시도했던 라이온하트스튜디오 역시 멀티플은 25.2배로 상당한 수준이었다. 모두 조단위 몸값을 노렸던 기업들인 만큼 적용 배수가 높았다.

문제는 공모 당시 이들 기업이 제시한 에퀴티 스토리(Equity story)에 반감도 컸다는 사실이다. 크래프톤의 경우 피어그룹에 글로벌 엔터테인먼트 그룹, 해외 유명 게임사로 선정했다. 다만 보유한 지적재산권(IP) 활용도가 미약하다는 점, 글로벌 흥행 성공작이 ‘배틀그라운드’ 1개 뿐이라는 점이 발목을 잡았다.

◇신작 발매 직후 공모 돌입…‘원 게임 리스크’ 극복 전략

시프트업은 앞선 사례들과는 다른 공모 전략을 채택하고 있다. 대다수 게임사 IPO에선 상대적으로 높은 몸값을 설득할 장치가 미비했다. 특히 최근 사례에서 고질적인 문제점은 ‘원 게임 리스크’였다. 흥행작 하나만을 무기로 공모를 진행하다 보니 성장성을 담보할 근거가 부족하다는 평가를 받았다.

시프트업은 2022년 ‘승리의 여신: 니케’에 이어 올해 ‘스텔라블레이드’ 출시까지 마무리하며 개발 역량을 입증했다. ‘숫자’만 놓고 보면 매출이 급성장했던 지난해에도 상장이 가능했다. 다만 앞선 사례를 참고해 보다 확실한 평가를 받을 수 있는 시점을 골랐다는 설명이다.

현재 성과만 보면 이런 전략이 먹힐 가능성이 상당하다. 국내 게임사들은 신작 기근으로 주가가 저평가 구간에 머물고 있다. 모바일 게임 시장만으로는 성장성에 제한이 있다는 시각이 제기되며 다수 회사들이 새 먹거리 발굴에 매진하고 있다.

실제 상장 게임사 대부분이 콘솔이나 PC 게임 시장 공략을 신규 사업 전략으로 제시하고 있다. 2022년 ‘칼리스토 프로토콜’을 내놓은 크래프톤, 지난해 ‘P의 거짓’을 발매한 네오위즈 등이 대표적인 사례다. 펄어비스 역시 콘솔 플랫폼으로 차기작 ‘붉은 사막’을 개발 중이다.

이 분야에서 시프트업은 선발주자에 해당한다. 독자적인 IP를 바탕으로 콘솔 독점 신작을 발매한 것은 국내에선 최초 사례이기 때문이다. 출시 직후 초반 흥행에 성공하며 여타 국내 게임사와는 차별화된 개발 역량을 보였다는 평가다.

증권업계 관계자는 “피어그룹 구성이 과거 게임사 IPO와 확연히 다른 편인데, 결국 3조원 이상의 기업가치에 시장이 동의할 것인가의 문제”라며 “상장 게임사들 대부분이 디레이팅(de-rating) 되어 있는데 오히려 이런 상황에서 경쟁력이 돋보일 수도 있다”고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 정원주 대우건설 회장, 글로벌 디벨로퍼 구축 선봉장

- [i-point]지오릿에너지, 순도 96.3% 탄산리튬 추출 성공

- [thebell note]IPO 앞둔 바이오텍을 위한 제언

- 한컴, 구독형 문서 서비스 '한컴독스 AI' 베타 공개

- 시노펙스, 30조 식품·제약바이오 필터시장 진출

- 쌍용정보통신, ‘AI 맞춤형 교수학습 플랫폼’ 1차 사업 수주

- [바이오텍 상장 재도전기]지피씨알, 사업성 입증 위한 후퇴…'헤테로머'에 거는 기대

- 오리엔트바이오의 새먹거리는 '신약' 전면에 '노부스팜'

- [thebell note]에스티팜 대표의 마지막 출장

- 후발 롯데바이오의 생존전략, 전방위 공격적 '인재수혈'

안준호 기자의 다른 기사 보기

-

- [IPO 모니터]'사상초유' 심사 불인정, '투서 한장'에 결정됐다

- [거래소 심사조직 집중해부]'흐릿해진' 거래소-금감원 업무분담, 틈바구니 낀 '모험자본'

- [거래소 심사조직 집중해부]'고착화된' 늑장심사, '산업별 전담제'로 돌파구 찾을까

- [thebell note]상장심사의 '원칙'

- [IPO 모니터]더본코리아, 기업밸류 '2년만에' 2배 넘어설까

- 빅텐츠 조윤정 대표, 보유 지분 매각 추진

- [Red & Blue]RF머트리얼즈, 신사업+자회사 상장에 '주가 꿈틀’

- [IPO 모니터]퓨리오사AI, 사피온 합병 제의 거절 배경은

- [Policy Radar]'간판' 바꾼 성장성 특례, 기업 발길 왜 '뚝' 끊겼나

- [IB 수수료 점검]'공모 흥행' 라메디텍, 대신증권도 수익 '짭짤'