[기업집단 톺아보기/KT&G]주주환원 강화 행보, 행동주의 공격 ‘방패막이’⑦자기주식 매입·배당금 지급 규모 확대 추세…과거 악몽 재현 '차단'

김현정 기자공개 2024-10-24 08:16:59

[편집자주]

사업부는 기업을, 기업은 기업집단을 이룬다. 기업집단의 규모가 커질수록 영위하는 사업의 영역도 넓어진다. 기업집단 내 계열사들의 관계와 재무적 연관성도 보다 복잡해진다. THE CFO는 기업집단의 지주사를 비롯해 주요 계열사들을 재무적으로 분석하고, 각 기업집단의 재무 키맨들을 조명한다.

이 기사는 2024년 10월 18일 10:27 THE CFO에 표출된 기사입니다.

KT&G가 자본적지출 확대로 기업가치를 제고하는 동시에 적극적인 주주환원을 통해 주주가치도 높인다는 전략을 펼치고 있다. 이에 따라 최근 들어 자사주 매입 및 배당금 지급액 규모가 계속 커지는 추세다.다시 국내외 행동주의펀드의 공격 대상이 되고 있는 만큼 이에 대한 방어책을 마련하는 것으로 보인다. KT&G는 2006년 칼 아이칸의 타깃이 돼 경영권을 잃을 위기에 처한 뼈아픈 경험이 있기도 하다. KT&G의 주주가치 확대에 대한 의지로 외부 공격을 차단하려는 행보로 풀이된다.

◇행동주의 펀드 공격 시기, 자기주식 매입·배당금 지급 규모 증가

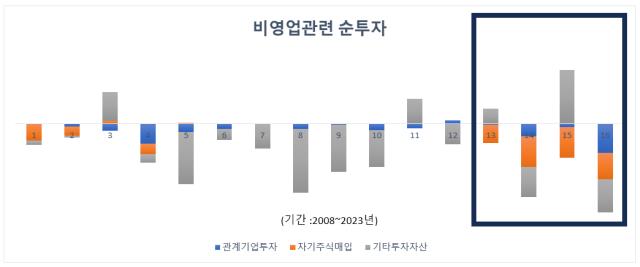

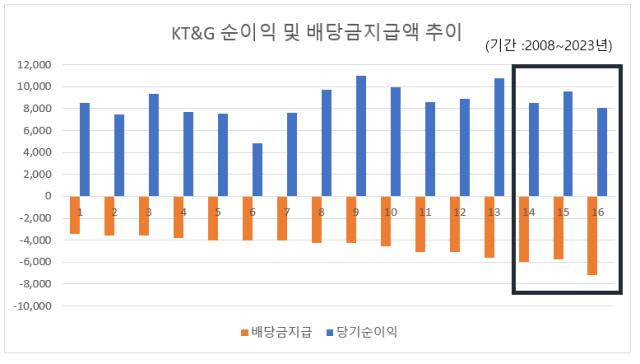

KT&G의 주주환원 규모는 최근 증가 추세다. 올 들어 자기주식 매입을 위해 회사 곳간에서 빠져나간 돈만 3610억원이다. 작년엔 3027억원 규모였다. 배당금 지급으로 인한 지출도 늘어날 전망이다. KT&G는 올해 반기배당으로 주당 1200원을 결정했으며 이에 대해 총 1354억원을 지급했다. 중간배당을 포함한 2024년 회계연도의 총 주당배당금은 전년대비 증가하며 최근의 우상향 기조를 이어갈 것으로 예상된다.

KT&G는 내달 새로운 기업가치 제고 계획을 추가로 공개하는데 보다 강화된 주주환원정책을 내놓을 것으로 시장은 바라본다. 2026년까지 매년 발행주식 총수의 5%씩 소각을 2027년까지 연장하는 방안과 보유 부동산 매각을 통해 확보한 자금을 운영자금 또는 주주환원에 활용하는 방안 등이 거론되고 있다.

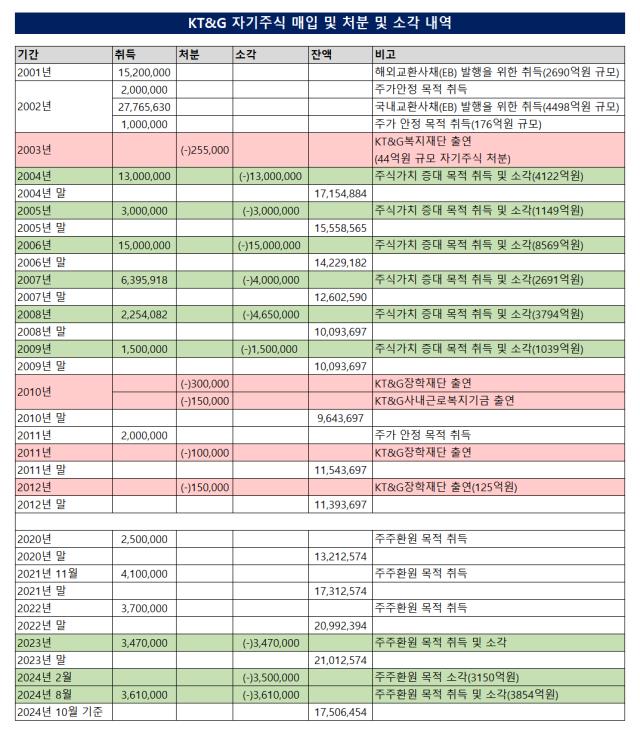

앞서 KT&G는 2024년부터 2026년까지 3년간 약 1조8000억원의 배당과 1조원 규모의 자사주 매입, 약 15%에 달하는 자사주 소각을 핵심으로 하는 중장기 주주환원 정책을 발표했다. 이에 따라 지난 2월엔 약 3150억원 규모에 달하는 자사주 350만주를, 10월엔 3500억원 규모의 361만주를 소각했다. 올 한 해 소각 규모만 6650억원에 달하는 셈이다.

KT&G가 최근 수년 동안 강도 높은 주주환원정책을 꺼내드는 건 다시금 점화하는 행동주의펀드들과의 갈등이 밑바닥에 깔려있다. 실제 KT&G가 활발한 주주환원 정책을 펼쳤던 때는 행동주의펀드의 공격이 있던 시기와 맞물린다. 영국계 헤지펀드 TCI로부터 경영권 위협을 받았던 2004년 당시 KT&G는 1300만주 규모의 자기주식 매입 및 소각을 실시했다. 총 4122억원어치였는데 당시 주가가 6만원 수준이었던 것을 감안하면 엄청난 규모였음을 알 수 있다.

2006년 세계적 기업사냥꾼 칼 아이칸이 경영권 인수를 시도했던 때에는 무려 1500만주, 8569억원 규모의 자기주식 취득 및 소각을 진행했다. 이후 2007~2009년 정도 주주환원정책을 이어가다가 10년을 한참 쉬었다. KT&G가 자기주식 매입을 다시 시작한 건 2020년, 매입과 소각을 동시에 추진한 건 2023년과 올해 일이다. 역시 싱가포르계 행동주의펀드 플래쉬라이트캐피탈파트너스(FCP)의 공격이 있었다.

◇FCP의 인삼공사 인수제의 '긴장 분위기'…칼 아이칸 악몽 '벗어나자'

며칠 전 KT&G에 한국인삼공사(KGC) 인수 의사를 전달한 FCP는 2021년부터 사들인 KT&G 주식을 바탕으로 2022년 본격적인 행동에 나섰다. KGC인삼공사 분리상장, 배당금 확대, 대표 선임안 반대 등을 요구해왔다. KT&G가 2001년부터 2012년까지 자기주식을 재단·기금에 무상으로 증여해 회사에 1조원대 손해를 끼쳤다는 주장을 펼치기도 했다.

지난해 3월 KT&G 정기 주주총회에서는 FCP가 주당 배당금 1만원을 요구했다. 같은 해 11월엔 KT&G가 FCP의 주주제안을 일부 수용, 3500억원 규모의 자사주 취득 및 주당 배당금 증액 방침을 내놓는 등 대응에 나섰다. 올 3월 열린 정기주주총회선 FCP가 방경만 당시 수석부사장의 대표이사 선임안에 강력히 반대하며 이사회가 주도한 사장 후보의 독립성과 공정성에 심각한 의문이 제기된다고 주장한 일이 있었다.

이번엔 KGC인삼공사를 5조원 가치의 회사로 키울 수 있다며 매각의사를 밝혔다. 다만 업계는 KT&G가 곧 새로운 주주환원 정책을 발표하는 가운데 FCP가 인수 제안을 이슈로 KGC의 저평가 문제를 부각하고 KT&G 이사회에 압박을 가하려는 의도로 분석하고 있다.

KT&G가 행동주의펀드의 표적이 된 건 이번이 처음이 아니다. 2006년 미국의 억만장자 칼 아이칸과 경영권 분쟁을 벌이며 힘든 시기를 보낸 적이 있었다. 당시 칼 아이칸 연합은 KT&G 지분을 6.6% 확보하며 2대 주주로 등극한 후, 이사회 교체와 배당금 증액 등을 요구했고 경영권까지 넘봤다. KT&G는 칼 아이칸의 요구를 일부 수용하면서도 경영권을 지켜냈다. 칼 아이칸은 1500억원에 달하는 시세차익을 올리고 KT&G에서 손을 떼면서 사태는 마무리됐다.

KT&G가 자꾸만 외부의 공격을 받는 건 구조적인 문제에 기인한다. 지배주주 없이 다수의 기관투자자가 회사의 지분을 보유한 주주 구성 탓에 이러한 문제가 반복된다는 얘기다. 다만 KT&G의 기업가치나 주주가치가 공격의 빌미가 되기 충분하다는 분석도 꾸준히 있었다. 회사를 장기적 관점에서 끌고 갈 지배주주가 없어 공격적인 투자가 이뤄지지 않고 주주가치 제고 노력도 부족하다는 지적이었다.

이에 KT&G는 청사진으로 행동주의펀드에 반격을 가하는 중이다. 최근 일련의 대규모 CAPEX 투자와 강도 높은 주주환원정책을 통해 KT&G 사업의 지속가능성을 알리고 있다. 행동주의펀드의 비판을 미리 차단하는 행보로 볼 수 있다.

KT&G 관계자는 “FCP측의 KGC인삼공사 인수 제안은 회사와 아무런 논의 없이 일방적으로 공개된 것으로 향후 제안 서신 내용을 충분히 살펴볼 것"이라며 "새 주주환원 발표는 연내 나올 예정"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [클라우드 키플레이어 MSP 점검]수익 확대 나선 메가존, 해외 시장 돌파구

- [i-point]서진시스템, 910억 해외 ESS 수주

- [i-point]‘오징어게임2’ 공개, 아티스트유나이티드 ‘대표주' 부각

- [i-point]대동, CES 2025서 AI 미래농업 청사진 공개

- [2024 이사회 평가]백산, 경영성과 '양호' 거버넌스는 '흔들'

- [2024 이사회 평가]BGF, 이사회 100점 만점 중 55점 '구성 취약'

- [2024 이사회 평가]이사회 참여도 돋보이는 효성화학…중국산 공습에 실적 타격

- [2024 이사회 평가]이연제약, 유독 '부진한' 경영성과

- [2024 이사회 평가]'활동성 우수' KT스카이라이프, 평가체계·실적 '발목'

- [2024 이사회 평가]LG헬로비전, 균형 잡힌 이사회 '약점'은 경영성과

김현정 기자의 다른 기사 보기

-

- [기업집단 톺아보기/현대차그룹]현대차, 수출·내수가격 역전의 의미

- [기업집단 톺아보기/현대차그룹]현대차, 해마다 매출 신장…가격인상은 디폴트

- [thebell note]CFO, 계기비행(計器飛行) 하는 자

- [현대차그룹의 CFO]날개 단 이승조 부사장…차별화된 재무 역량

- [기업집단 톺아보기/현대차그룹]현대차·기아의 자본 글로벌 재분배

- [2024 이사회 평가]아세아제지, 자산규모 대비 활발한 소위원회 '눈길'

- [2024 이사회 평가]오너 책임경영 대상홀딩스, '아쉬운 견제장치'

- [2024 CFO 서베이]경쟁우위 구축, '품질 높여라'

- [2024 CFO 서베이]올해 전쟁 영향, 향후엔 글로벌 경기침체 '위협요인'

- [OCI의 CFO]김원현 OCI 사장, 신규투자 조달 전문가