[thebell League Table]KB증권 4년 연속 정상, NH증권은 4분기 선전[DCM/ESG]전체 14조 시장서 2.6조 주관, 점유율 20%

안정문 기자공개 2025-01-02 09:01:05

이 기사는 2024년 12월 31일 10:49 thebell 에 표출된 기사입니다.

부채자본시장(DCM) 강자인 KB증권이 ESG채권 시장 선두에 올랐다. 4년 연속 1위 자리를 놓치지 않았다. KB증권은 여신전문금융채권(여전채, FB)를 중심으로 주관 실적을 쌓아 발행 규모와 건수에서 모두 1위를 기록했다.ESG채권 시장 규모는 2023년과 비교해 소폭 축소됐다. 그러나 감소폭은 이전보다 크게 줄었다. 올해 ESG채권 시장에서는 사회적, 녹색채권이 각각 6조원대 발행량을 기록하며 주를 이뤘다.

◇KB증권 4년 연속 1위, NH투자증권 4분기 1조 몰아쳐

더벨 리그테이블(수요예측 미실시 채권 제외)에 따르면 2024년 말 KB증권의 ESG채권 주관실적은 2조6621억원이다. 금액 기준 시장 점유율은 20.11%로 집계됐다. 대표주관 건수는 42건이고 건수비중은 13.25%다.

ESG 채권은 사회책임투자채권, SRI채권으로도 불린다. 국내에서는 녹색채권, 사회적채권, 지속가능채권 등 세 가지 종류가 주로 발행되며 조달한 자금은 각 채권의 목적에 맞는 프로젝트에만 사용할 수 있다. 녹색채권은 녹색사업이나 사회적채권은 취약계층 지원 등에만 쓰는 것이다.

KB증권은 ESG 일반회사채(SB)에서는 5943억원, ESG FB 부문에서는 1조4750억원의 실적을 올렸다. ESG 자산유동화증권(ABS) 주관 실적은 5928억원이다.

KB증권은 1분기 NH투자증권에 ESG채권 주관 순위 1위를 내줬지만 2~3분기 실적을 쌓으면서 자리를 되찾았다. 이로써 KB증권은 2021년부터 4년 연속 해당 순위 1위 자리를 지켰다.

2위는 NH투자증권으로 2조3018억원의 주관실적을 기록했다. 1위와 차이는 3203억원이다. NH투자증권은 4분기에만 1조1125억원의 ESG채권 발행을 주관했다. 이에 4분기 기준 ESG채권 주관 순위 1위에 오르기도 했다. 4분기 선두에 오른 데는 주택도시보증공사의 사회적 채권 7000억원 단독 대표주관이 결정적 영향을 미쳤다.

3위는 한국투자증권(1조3183억원), 4위는 미래에셋증권(1조877억원), 5위는 신한투자증권(8762억원) 등이 차지했다.

◇ESG채권 시장, 2023년보다 소폭 감소

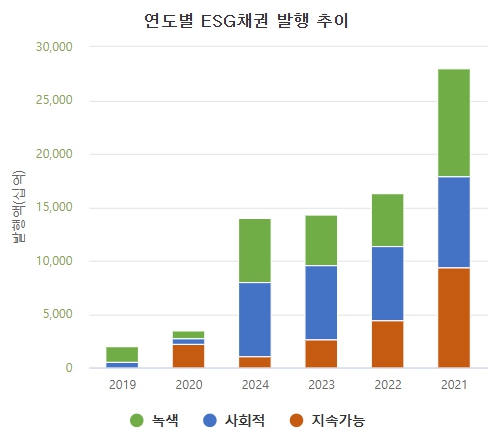

2024년 전체 ESG채권 발행 규모는 14조151억원이다. 2023년 14조2728억원과 비교해 1.8% 줄었다. ESG채권 발행 규모는 2021년 28조원대에서 2022년 16조원대, 2023년·2024년 14조원대로 줄었다.

전체 ESG채권 시장에서 가장 많이 발행된 유형은 사회적채권이다. 사회적채권의 발행규모는 6조8897억원(131건)으로 ESG채권의 49.16%를 차지했다. 사회적채권의 발행목적 가운데 가장 큰 비중을 차지하는 것은 기타다.4조4147억원, 64.08%가 기타 목적으로 발행됐고 2조4100억원, 34.98%가 운영자금으로 찍혔다.

녹색채권은 6조456억원(74건)으로 43.14%, 지속가능채권은 1조800억원(26건)으로 7.71%를 각각 기록했다. 녹색채권은 주로 운영자금(2조6600억원)으로 쓰였다. 그 밖에도 시설자금(1조3120억원), 타증권취득(1조2800억원), 차환자금(4680억원) 등으로 활용됐다. 지속가능채권은 모두 운영자금으로 발행됐다.

올해 ESG채권은 SB와 FB, ABS가 균일하게 발행됐다. 발행량은 ABS가 4조7401억원, FB가 4조6700억원, SB가 4조6050억원이다.

발행사별 순위는 LG에너지솔루션 1조6000억원, 우리카드 9900억원, 현대캐피탈 8400억원, 현대카드 7100억원, 주택도시보증공사 7000억원, 하나카드 5200억원, 포스코퓨처엠 4800억원 등이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 연초효과 노리는 대상, 내년 'ESG채권' 포문열까

- 파라투스, '1600억 모집' 4호 블라인드펀드 1차 클로징

- '지배구조 확 바꾼다' 오케스트라PE, 새 법인 설립해 GP 통일

- H&Q코리아, 한국오지케이 1200억에 인수 추진

- [2024 PE 애뉴얼 리포트]어펄마캐피탈의 '2024년', 투자·펀드·회수로 만든 도약의 해

- 아스트라자산운용·유암코-IBKS, '케이씨' 프리IPO 참여

- '현대힘스 엑시트 가시권' 제이앤PE, 실적 확대 자신감

- [thebell League Table]'광장과 치열한 접전' 김앤장, 6년 연속 1위 수성

- [thebell League Table]독보적 1위 김앤장, 올해도 실물시장 자문 왕좌 수성

- [thebell League Table]어차피 1위는 김앤장…세종, 8년 만에 2위 탈환

안정문 기자의 다른 기사 보기

-

- [thebell League Table]4분기 몰아친 한국증권, 2년 연속 정상 등극

- [thebell League Table]KB증권 4년 연속 정상, NH증권은 4분기 선전

- 경영권 매각 SK스페셜티, 회사채 조기상환 가능성은

- 현대차그룹 첫 회사채 발행 현대제철, 최대 6000억 규모

- 금양그린파워, 보은연료전지 발전소 준공식 개최

- 한양증권 'PF 1세대' 김기형 영입, 리스크관리 고삐

- 회사채 만기도래 한화솔루션, 이자부담 확대

- [1203 비상계엄 후폭풍]회사채 시장, 불확실성에 양극화 심화 무게

- [Capital Markets Outlook]"트럼프 2기 성장률 하향, 금리 3번 인하 전망"

- [기업들의 CP 활용법]유암코, NPL 호황에 CP 활용도 높아졌다