[파마리서치 기업분석]확장본능 뒷배 현금창출력, 조달역량에 '무차입 경영'③M&A에 유증·메자닌 활용, 2000억 투자 CVC와 이사회 선임으로 협력관계

김성아 기자공개 2025-03-17 08:09:02

[편집자주]

피부 상태를 부스팅한다는 의미의 '스킨부스터'. 파마리서치가 2014년 출시한 리쥬란은 앨러간의 보툴리눔 톡신 제제 '보톡스'처럼 스킨부스터 시장의 대명사가 됐다. 국내 에스테틱 업계의 강자로 자리매김한 파마리서치는 다년간 M&A를 통해 사업 영역을 확장하며 종합 미용의료 기업으로 도약 중이다. 최근에는 세대 교체를 통해 글로벌 확장의 속도를 높이고 있다. 더벨은 파마리서치를 도약시킨 경영전략 및 시스템에 대해 조명해본다.

이 기사는 2025년 03월 14일 08시32분 thebell에 표출된 기사입니다

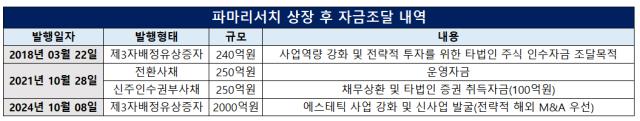

파마리서치는 2015년 상장 이후 10년째 줄곧 무차입경영 기조를 유지하고 있다. 상장 이듬해부터 적극적인 M&A 전략을 펼쳤음에도 불구하고 해를 거듭할 수록 파마리서치의 곳간은 그 규모를 더 늘리고 있다.2014년 히트 상품 '리쥬란' 출시 이후 현금창출력이 좋아진 덕도 있지만 적절한 시점에 단행된 자금조달 전략도 곳간을 불리는 데 한 몫했다. 특히 2016년부터 시작된 M&A를 통한 벌크업에 조달 전략이 적극 활용됐다.

최근 단행한 2000억원 규모의 유상증자 역시 M&A를 위한 조달이다. 상장 이후 가장 큰 규모의 조달인 만큼 파마리서치는 투자자와 단순히 재무적 관계뿐만 아니라 글로벌 전략 수립을 위한 파트너 관계를 공고히 하겠다는 계획이다.

◇현금보유고만 3453억, 수백억 M&A 투자에도 곳간 늘어난 배경은

파마리서치의 작년 말 별도기준 현금성자산은 3453억원에 이른다. 10월 유입된 2000억원의 유상증자 대금을 제외하더라도 1000억원 이상의 현금을 보유하고 있는 셈이다.

파마리서치의 현금보유고가 급격히 늘어난 시기는 2015년이다. 상장 공모금으로 1238억원을 확보했다. 기존 희망밴드보다 더 높은 공모가를 확정하면서 300억원가량을 추가로 확보했다.

이 시기 리쥬란 매출 호조로 영업활동현금흐름 순유입도 점차 늘기 시작했다. 2014년 출시 이듬해인 2015년 매출 호조로 순유입은 전년 대비 2배 늘어난 160억원이 됐다. 매출이 매년 성장하면서 2024년 말 현재 영업으로 창출된 현금은 1250억원까지 늘었다.

많이 버는 만큼 많이 쓰기도 했다. 파마리서치는 2016년부터 '종합 미용의료기기 기업'으로 도약하기 위한 M&A 전략을 펼치면서 10개 기업을 인수했다.

2017년까지 닥터제이스킨클리닉 등 인수에는 보유 현금을 활용했다. 이 과정에서 현금성자산이 700억원대로 줄었다. 상장 이후 2년간 500억원가량 빠진 셈이다.

2018년 3월 지금의 파마리서치바이오인 바이오씨앤디 인수를 앞두고 있던 파마리서치는 자체 현금 대신 외부 조달을 선택했다. 상장 후 첫 유상증자였다. 바이오씨앤디 인수만을 위해 240억원을 조달했다.

그 해 에스트라로부터 양수한 필러사업 부문은 자체 현금을 활용했지만 대규모 자금 투입에 있어 조달 전략을 활용하기 시작했다는데 의미가 있다. 조달 전략을 통해 자체 현금보유고를 유지, 확대했다는 의미다.

2021년부터 뷰티를 넘어 토탈 헬스케어 영역을 넘보기 시작한 파마리서치는 메자닌 활용에도 나섰다. 2021년 10월 각 250억원의 전환사채(CB)와 신주인수권부사채(BW)를 발행했다. M&A 자금을 마련하기 위해서다. BW 중 100억원이 미용 의료기기 기업 메디코슨의 지분 70%를 취득하는데 활용됐다.

현금여력이 어느정도 있는 상황에서 메자닌 발행을 단행한 것은 십수년째 이어오고 있는 무차입 경영 기조 때문인 것으로 풀이된다. 메자닌 발행 직전인 2021년 반기 말 기준 파마리서치의 현금성자산은 755억원, 총차입금은 171억원에 불과했다.

실제로 당시 메자닌 발행 조건은 파마리서치에 우호적이었다. CB와 BW 모두 이자율 0.0%, 만기 5년에 콜옵션 물량 30%다. 파마리서치는 차입 대비 낮은 금리로 자금을 조달해 M&A에 활용했다. 증가세에 있는 영업활동현금흐름을 바탕으로 2024년 10월 콜옵션 전량을 행사, 소각하며 지분가치 희석도 최소화했다.

파마리서치 관계자는 "꾸준히 늘어나고 있는 영업이익을 기반으로 여유자금을 쌓아나가고 있다"며 "안정적인 이익 창출을 바탕으로 최대한 회사 재무건전성에 리스크가 적은 방향으로 경영을 진행하는 중"이라고 말했다.

◇상장 후 역대급 규모 조달 단행, CVC와 전방위 협력 예고

작년 9월 파마리서치는 유럽계 글로벌 사모펀드 CVC로부터 대규모 투자 유치를 단행했다. 2000억원 규모의 제3자배정유상증자다. 상장 후 두 번째로 이뤄진 이번 유상증자는 지금까지 파마리서치가 단행한 자금조달 중 가장 큰 규모다.

당시 공시를 통해 밝혀진 증자의 목적은 '에스테틱 사업 강화 및 신사업 발굴'이다. 파마리서치는 이번에 확보한 투자금 역시 M&A에 활용한다는 방침이다. 파마리서치는 해당 자금을 전략적 해외 M&A에 우선적으로 활용, 주요 시장에 현지 법인을 설립하고 각 시장에 맞는 맞춤형 서비스를 제공한다는 계획이라고 밝혔다.

CVC와는 단순 투자를 넘어 전방위적인 협력 관계를 유지하겠다고 밝히기도 했다. 실제로 CVC는 당초 12월로 예정됐던 증자 대금 납입일은 10월로 당기며 적극적인 지원 의지를 보였다.

특히 올해 정기주주총회에서 CVC 한국법인 이규철 대표와 CVC 싱가포르 법인 이원배 수석(Principal)이 기타비상무이사로 선임될 예정이다. CVC 측 핵심 인사들이 이사회 멤버로 입성하면서 양사간 협력 관계는 더욱 두터워졌다.

파마리서치 관계자는 "이번 증자 대금을 통한 구체적인 용처는 아직 정해진 바가 없다"며 "앞으록 구체적인 계획을 세워나갈 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 한화그룹, 미국 대관조직 '컨트롤타워' 만든다

- [이해진의 복귀, 네이버의 큰 그림]포시마크로 보여준 '빅딜' 성과…글로벌 기업 '한발짝'

- [유증&디테일]셀리드, 최대주주 재원 마련 방안 '지분 매도'

- [대진첨단소재 줌인]줄어든 공모자금, 미국 공장에 90% 투입

- [하이테크 소부장 리포트]원익머트리얼즈·QnC의 흑자, 재고 감축 전략 통했다

- [Red & Blue]후공정 포트폴리오 확대한 ISC "하반기 추가 M&A"

- [Red & Blue]스피어, 특수합금 신사업 모멘텀 부각

- [thebell interview/고피자는 지금]임재원 대표 “인도 흑자전환 목표로 한식 브랜드 론칭”

- [Company Watch]한창, 애물단지 한주케미칼 매각 '눈앞'

- [AACR 2025]미국 클리아랩 인수하는 딥바이오 '매출 다변화' 예고

김성아 기자의 다른 기사 보기

-

- [Sanction Radar]의약품 장벽 높인 트럼프, 셀트리온·알테오젠 복잡한 셈법

- [BIO KOREA 2025]전주기 AI 신약 개발 완성 엔비디아, K-바이오 협업 찾는다

- [thebell note]K-바이오는 마중물이 필요하다

- 김재교 야심작 '이노베이션본부', 메리츠 인연 '임원' 영입

- 보령, 수익성 축소 배경 'LBA 자체생산' 전환 변곡점

- 한미약품, SOS1 저해제 물질 변경 "병용 시너지 개선"

- [thebell interview]김경진의 삼양 바이오 청사진 "DDS 기반 CDMO·신약"

- '자체신약의 힘' HK이노엔, 10%대 이익률 이끈 '케이캡'

- 오름테라퓨틱, 예견된 SAE 임상중단…넥스트 자신감 '링커'

- 차그룹 지배구조 핵심 KH그린, 오너가 '구조앤 대표' 사임