[상장 리츠 리포트]신한서부티엔디리츠, '신라스테이 마포' 투자 구조는보통주 40억 선투자, 우선주 250억 2년 내 인수 예정…내년까지 3-4성급 호텔 편입 검토

정지원 기자공개 2025-05-14 07:33:06

이 기사는 2025년 05월 13일 14시25분 thebell에 표출된 기사입니다

신한서부티엔디리츠가 이달 '신라스테이 마포' 편입을 마친다. 이번에 보통주 40억원에 출자한 뒤 향후 2년 내 우선주 250억원을 추가 인수하기로 했다. 당초 보통주 약 200억원어치를 먼저 사들인다는 계획이었지만 자금 부담을 고려해 투자 구조를 변경했다.신라스테이 마포 투자수익률은 7%대다. 신한서부티엔디리츠는 최근 발표한 사업계획을 통해 내년까지는 국내 3-4성급 호텔 편입을 주로 검토한다는 계획을 알렸다. 최근 서울을 중심으로 호텔 실적이 개선되는 분위기를 반영했다. 신한서부티엔디리츠 역시 지난해 보유 호텔들로부터 역대 최대 임대수익을 거뒀다.

◇매입가 1430억, 총 투자비 1585억…자금 고려, 초기 투자액 축소

신한호텔마포리츠가 이달 말까지 자산 인수를 마무리할 예정이다. 기초자산은 '신라스테이 마포'다. 신한호텔마포리츠는 신한리츠운용이 설립한 신설 리츠다. 추후 상장리츠인 신한서부티엔디의 자(子)리츠가 된다.

신한호텔마포리츠는 신라스테이 마포를 1430억원에 매입한다. 호텔 1실당 약 3억7400만원 가격이다. 취득부대비용과 예비비를 포함한 총 투자금액은 1585억원으로 설정됐다.

총 투자비 중 1010억원은 담보대출로 조달했다. 선순위 대출규모는 870억원이다. 연 4.5% 고정금리 조건이다. 신한은행과 국민은행이 대주단으로 참여한다. 중순위 대출은 현대캐피탈과 신한캐피탈에서 받기로 했다. 총 140억원을 연 5.9% 고정금리에 빌리는 구조다. 만기는 모두 2년으로 정했다.

나머지 575억원은 자기자본 조달액이다. 신한리츠운용은 1종 우선주 285억원과 2종 우선주 250억원에 대한 외부 투자자를 유치했다. 보통주 40억원은 상장리츠인 신한서부티엔디리츠가 출자하기로 했다.

신한서부티엔디리츠는 향후 2년 내 2종 우선주 250억원에 추가 투자할 방침이다. 신한서부티엔디리츠가 원가 매입할 수 있도록 콜옵션을 부여했다. 마찬가지로 1종 우선주에 대해서도 콜옵션을 갖고 있다. 나중에는 신한호텔마포리츠를 100% 편입한다는 계획이다. 신한리츠운용은 신라스테이 마포 투자를 통해 매각차익을 제외하고 평균 연 7%대 수익률을 올릴 수 있을 것으로 보고 있다.

투자구조가 달라졌다. 보통주 비중을 늘려 초기 투자부터 신한서부티엔디리츠가 약 200억원어치 출자하는 안이었다. 하지만 전환사채 만기가 돌아오면서 추가 차입 부담이 생길 수 있어 초기 투자 규모를 줄였다. 선출자하는 보통주 40억원은 신한서부티엔디리츠의 여유자금을 활용하기로 했다.

◇서울 호텔 공급 지연…지난해 임대수익 전년 대비 22억 증가

신한서부티엔디리츠는 지난달 말 2026년까지 사업계획을 발표하면서 신규 투자 전략을 투자자들에게 공유했다. 2026년까지는 안정성과 성장성을 모두 갖춘 서울 내 3-4성급 호텔 위주로 검토하겠다는 전략이다. 최근 서울 내 호텔 실적이 지속적으로 개선되고 있는 점을 고려했다.

이번에 편입하는 신라스테이 마포도 지난해 초부터 평균객실단가(ADR)가 급격히 상승했다. 지난해 1월 객실점유율(OCC)은 79.66%, ADR은 10만원대를 기록했다. 이후 OCC가 80%대를 돌파하면서 10월에는 ADR이 20만원대까지 올랐다.

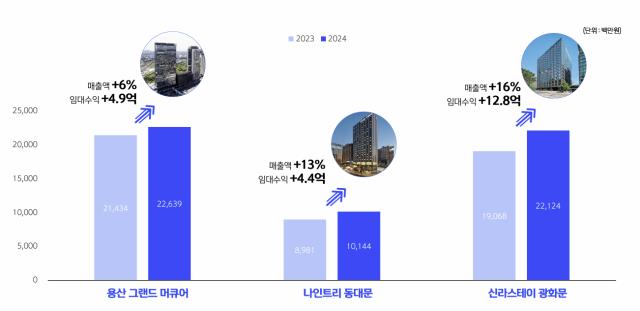

신한서부티엔디리츠가 기존에 보유하고 있는 호텔들의 영업실적도 꾸준히 개선되고 있다. 이에 따라 신한서부티엔디리츠는 지난해 549억원의 임대수익을 거뒀다. 전년 대비 22억원 이상 늘었다. 신한서부티엔디리츠는 △용산 그랜드 머큐어 △나인트리 동대문 △신라스테이 광화문 등 호텔을 편입했다.

신라스테이 마포는 신한서부티엔디리츠의 다섯번째 자산이다. 추후 신한호텔마포리츠를 100% 자리츠로 편입하게 되면 운용자산(AUM) 규모가 1조원을 돌파할 전망이다. 기존 4개 자산의 AUM은 8700억원이었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [퍼포먼스&스톡]현대리바트, 'B2C 기대감 유효' 손익 개선 시그널

- [i-point]감성코퍼레이션, 분기 최대 실적 재차 갱신

- [코스닥 CB 프리즘]대주주 CB 물량 떠안은 엔투텍, 만기 앞두고 '희비교차'

- [i-point]엔켐, 세계 최대 이차전지 전시회 'CIBF 2025' 참가

- [i-point]노을, 국제 세포병리학회서 자궁경부암 솔루션 AI 성능 공개

- [i-point]비트맥스, 자회사 아이엘포유 흡수합병

- [i-point]아티웰스, 스톡옵션 관리 플랫폼 myAward 출시

- [i-point]라온시큐어, 일본 생체인증 서비스 MAU 700만 돌파

- [i-point]한컴라이프케어, 국방산업연구원과 국방 R&D 협력

- [인벤테라 IPO 전략]매출 없어도 든든한 SI, 국내 1위 동국생명과학 '공생관계'

정지원 기자의 다른 기사 보기

-

- [상장 리츠 리포트]신한서부티엔디리츠, '신라스테이 마포' 투자 구조는

- [건설보증업계 경영분석]기계설비건설공제조합, 경영목표 조기 달성 '청신호'

- [건설보증업계 경영분석]기계설비건설공제조합, 본업·자산운용 실적 '쌍끌이'

- [건설리포트]'인적분할 1년' SK디앤디, 안정적 매출 기반 확보 과제

- 리딩자산운용, 수장 교체…조직력 강화

- KT투자운용, 을지트윈타워 매각…매물 쌓이는 CBD

- [건설보증업계 경영분석]건설공제조합, 금융서비스 안정 위해 '선제적 대응'

- [건설보증업계 경영분석]건설공제조합, 자산운용 성과…당기순이익 '수성'

- [상장 리츠 리포트]SK리츠, 포트폴리오 금리 3%대 진입 '청신호'

- [건설사 미수금 모니터]계룡건설산업, 매출액 대비 20% 수준 '리스크 낮아'