파인트리, 산업은행 NPL 2300억 유동화 ABS 916억 발행…하나은행·한화손보 선순위 투자

길진홍 기자공개 2012-12-31 14:18:25

이 기사는 2012년 12월 31일 14시18분 thebell에 표출된 기사입니다

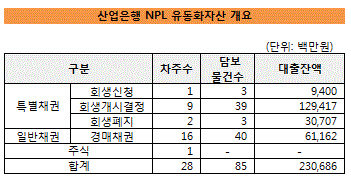

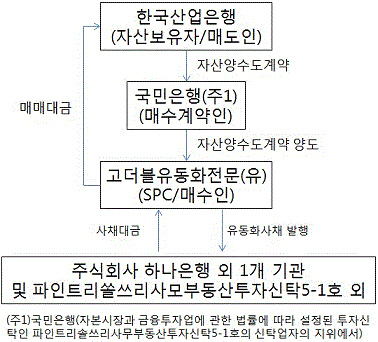

파인트리가 산업은행으로부터 매입한 부실채권을 기초자산으로 유동화사채(ABS)를 발행했다. 하나은행과 한화손해보험 등이 ABS 인수에 나섰다. 사채에는 투자자들이 조기에 원금 상환을 요구할 수 있는 옵션이 붙었다.31일 금융감독원전자공시에 따르면 유동화전문유한회사(SPC) ‘고더블'은 산업은행 NPL을 최초 매수한 국민은행(파인트리솔쓰리사모부동산투자신탁 수탁자)으로부터 대출채권을 양수해 ABS를 발행했다.

기초자산인 대출채권의 규모는 2307억 원에 달한다. 이 가운데 916억 원이 ABS로 풀렸다. 선순위로 450억 원, 중순위와 후순위로 각각 284억 원과 181억 원이 발행됐다.

선순위사채의 만기는 2015년 12월까지이며 금리는 6%이다. 하나은행이 350억 원, 한화손해보험이 100억 원을 각각 매입했다. SPC는 원리금 회수를 보장하기 위해 6개월 내에 투자자들이 조기상환을 청구할 수 있는 옵션을 부여했다. 또 원금 상환 전 지급 예정인 이자를 미리 확보했다.

|

한국기업평가는 현금흐름 유입의 변동성과 불확실성 등을 고려해 유동화사채의 등급을 BBB+(sf)로 평정했다.

등급을 받지 않은 중순위사채와 후순위사채의 금리는 8%로 파인트리솔쓰리사모부동산투자신탁(5-1호·5-2호·5-3호·5-4호)이 전액 인수했다.

파인트리는 지난 12월 7일 국민은행 신탁계정을 통해 산업은행으로부터 부실채권 2307억 원을 918억 원에 매입했다. 기초자산에 편입된 담보 부동산은 85건으로 공장(기계기구 포함)이 94.4%를 차지하고 있다. 지역별로는 경상남도에 46.2%, 경기도에 19.8%가 소재하고 있다.

ABS의 업무수탁은 파인트리 자회사인 팸트가 자산관리는 삼정KPMG자산관리컨설팅이 맡았다. 대체업무수탁자로는 하나은행이 등재돼 있다.

산업은행은 앞서 11월 말 4600억 원규모의 NPL을 처분하기 위해 입찰에 부쳤으나 유찰됐다. 이후 풀링을 다시 해 입찰을 진행, 2307억 원어치가 파인트리에 돌아갔다.

산업은행 관계자는 "연내 처리하지 못한 미매각 부실채권은 2013년 정리 계획을 세워 처분할 예정"이라고 말했다

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]제이엘케이, ‘메디컬 AI 얼라이언스’ 출범식 개최

- 카카오엔터테인먼트 매각, 투자자간 셈법 엇갈린다

- 카카오, '11조 몸값' 카카오엔터테인먼트 매각 추진

- [i-point]대동, 우크라이나 농업부와 미래농업 기술 지원 협력 논의

- '위기를 기회로' 탑코미디어, 숏폼 올라탄다

- [thebell interview]임형철 블로코어 대표 “TGV로 글로벌 AI 투자 확대”

- [VC 경영분석]유안타인베, '티키글로벌' 지분법 손실에 '적자 전환'

- [VC 경영분석]성과보수 늘어난 CJ인베, 줄어드는 관리보수 '과제'

- [VC 경영분석]'첫 성과보수' 하나벤처스, 모든 실적 지표 '경신'

- [VC 경영분석]SBVA, '펀딩·투자·회수' 선순환…'당근' 성과 주목