'특색'있는 증권사 랩 운용...부문별 순위는 본사운용 '대우'·지점운용 '미래에셋'·자문형 '삼성' 각각 1위

송종호 기자공개 2013-03-18 16:54:09

이 기사는 2013년 03월 18일 16시54분 thebell에 표출된 기사입니다

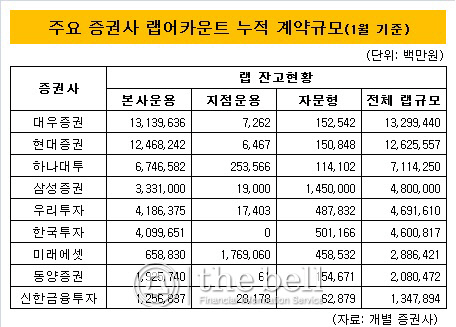

지난 1월 기준 국내 증권사의 랩 어카운트(Wrap Account)계약 규모는 KDB대우증권이 현대증권을 근소하게 따돌리며 1위를 기록했다. 부분별로 살펴보면 대우증권이 본사운용랩 부분에서 1위를 차지했고, 삼성증권은 자문형랩, 미래에셋증권은 지점운용랩 부분에서 두드러진 성과를 보였다.18일 증권업계와 금융투자협회에 따르면 1월 기준 대우증권의 전체 랩 계약 규모는 13조2994억 원으로 1위를 기록했다. 현대증권과 하나대투증권, 삼성증권이 각각 12조6255억 원, 7조1142억 원, 4조8000억 원으로 그 뒤를 이었다.

랩 어카운트는 자산운용방식에 따라 자문형 랩과 일임형 랩으로 나뉜다. 자문형의 경우 증권사가 외부 투자자문사의 자문을 받아 포트폴리오 편입종목과 비율을 결정한다. 이를 증권사가 결정할 경우 일임형 랩으로 분류된다. 아울러 증권사 랩운용부가 일괄적으로 결정할 경우 본사운용랩, 지점 자산관리사가 결정할 경우 지점운용랩으로 세분된다.

|

◇ 브로커리지 강자 '대우'..본사운용랩 1등

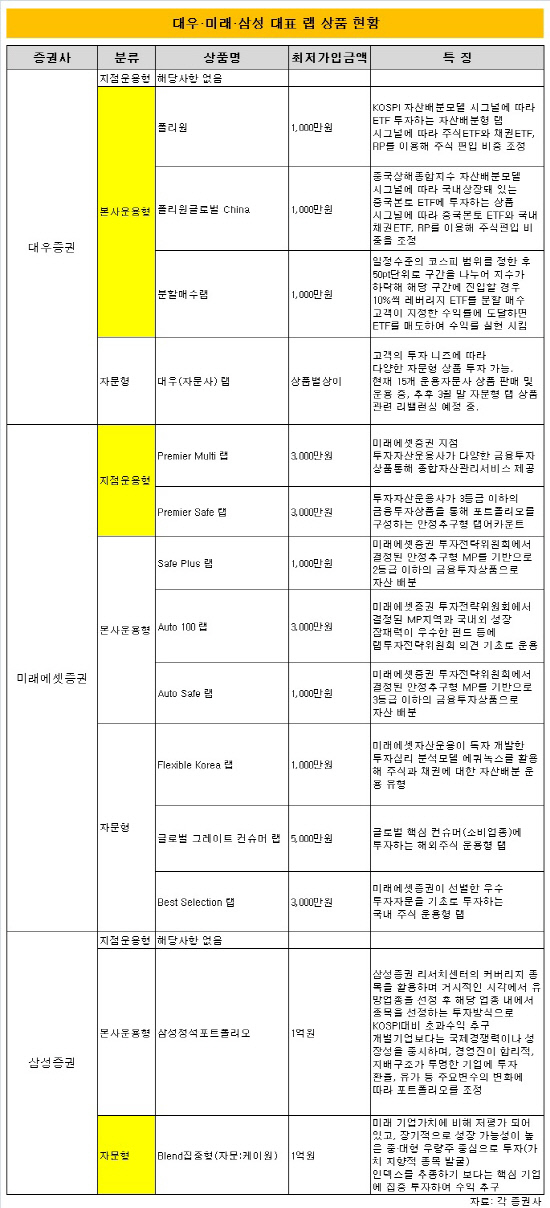

대우증권은 본사운용랩에서 13조1396억 원을 기록해 2위인 현대증권의 12조4682억 원보다 6713억 원 앞서며, 전체 랩 운용에서 1위를 차지할 수 있었다. 대우증권이 내세운 대표 본사운용랩은 폴리원(Folione), 폴리원글로벌china, 분할매수랩 등 3가지다. 대우증권 랩운용부가 자체적으로 개발한 자산배분 모델에 따라 위험자산 편입비중을 0~100%까지 탄력적으로 조절하는 상품이다.

지난 2009년 6월 출시이후 현재까지 80%가까운 수익률을 기록하고 있다. 같은 기간 코스피 지수 상승률보다 30%포인트 이상 높다는 게 대우증권의 설명이다.

폴리원은 지점 운용자의 판단을 배제하고 주식시장의 사이클에 따라 자산비중을 조절하는 특징을 가지고 있다. 다시말해 본사운용형 랩의 특징을 고스란히 가지고 있다.

이준수 대우증권 랩운용부 파트장은 "글로벌 자본시장에서 200여 개의 지표들을 활용해 코스피 지수의 움직임과 비교한 뒤 지수와 가장 유사하게 움직이는 20개 정도의 지표를 골라 점수화한 지표를 사용한다"며 "운용자의 정성적인 판단을 배제하고 경제지표를 통해 시스템적으로 리스크를 관리하는 게 큰 특징"이라고 설명했다.

이처럼 본사운용형에서 강세를 보이는 대우증권은 본사에서 지수와 지표에 따라 한 묶음으로 전체 랩운용을 관리한다는 특징을 가지고 있다.

장춘하 우리투자증권 애널리스트는 "랩 구성에 주식 비중이 큰 경우 본사운용형랩이 강세를 보인다"며 "대우증권의 경우 브로커리지 선두지위를 활용해 랩운용에서도 본사운용형이 강점을 띠고 있다"고 분석했다.

◇ 설립초부터 펀드 열풍 주역 '미래'..지점운용랩 강자

지점운용랩이 강한 곳은 미래에셋증권이었다. 1조7690억 원을 기록해 2위 하나대투증권 2535억 원보다 7배 가까이 차이가 났다. 미래에셋증권 관계자는 "미래에셋증권은 2001년 업계 최초로 랩어카운트 상품 출시한 이후 각 지점 별로 약정매매보다 랩어카운트 서비스를 실시한 덕에 지점운용이 강세를 보인다"고 설명했다.

장춘하 애널리스트는 "뮤추얼펀드, 적립식 펀드 등 펀드에서 선도적인 위치를 가져온 미래에셋증권의 경우 펀드 비중이 높은 지점운용형 랩에서 성과를 내기에 유리하다"고 봤다.

업계 관계자는 "지점운용형의 경우 지점의 위탁매매 수익도 잡힐 뿐 아니라 고객문의를 직접 투자자문사 연결시키거나 고객 맞춤형 관리를 통해 빠르게 대응을 할 수 있어 투자자들이 더 선호한다"고 밝혔다.

실제 미래에셋증권이 내세운 지점운용형 랩의 대표주자인 프리미어 세이프(Premier Safe) 랩은 각 영업점의 자산관리사가 1대 1 맞춤식 운용 관리를 한다. 국내외 펀드뿐만 아니라 파생결합증권(ELS·DLS), 채권 등 넓은 투자자산을 이용해 맞춤형으로 서비스를 제공한다.

◇ 브랜드에서 앞선 '삼성'..자문형랩 독주

자문형랩은 삼성증권이 강자였다. 1조4500억 원으로 2위 한국투자증권(5011억 원)과 9489억 원의 격차가 났다. 업계관계자는 "삼성이라는 브랜드 때문에 자문형 랩이 수익률 하락세를 지속하더라도 삼성은 믿을 수 있다는 이미지가 있다"며 "삼성증권은 자문형 랩의 절대강자를 유지할 것"이라고 전망했다.

서영수 키움증권 애널리스트는 "증권사가 투자자문사의 투자자문에 기초해 자산을 관리하더라도 증권사별로 운용성과는 천차만별"이라며 "수익률이 좋은 자문사와의 관계가 유지되고, 마케팅 능력도 탁월한 삼성이 자문형 랩의 선두 지위가질 수 밖에 없다"고 분석했다.

자문형의 경우 자문사가 종목 포트폴리오를 제시하더라도 투자를 책임지는 증권사가 최종적으로 투자형태를 결정한다. 때문에 증권사마다 운용스타일이나 마케팅 능력에 따라 수익률의 차이날 수 밖에 없다. 결국 같은 자문사의 종목 포트폴리오를 가지고도 증권사별로 수익률에 차이가 있다.

업계 관계자는 "증권사 밸류의 차이"라고 설명했다. 투자자문사가 증권사에 투자자문을 보내더라도 실제로 운용하는 방법과 실력에는 증권사마다 차이가 있다는 것. 이 관계자는 "동일한 투자자문사의 랩어카운트라고 하더라도 수익률이 탁월한 삼성증권 자문형랩이 수위를 차지할 수 밖에 없다"고 해석했다.

아울러 서 애널리스트는 "본사운용형 랩과 지점운용형 랩은 각각 기관투자자와 개인투자자를 중심으로 운용되는 경향이 있고, 자문형은 증권사 브랜드가 투자자 유치에 핵심이 되는 측면이 있다"며 "증권사마다 다양하게 랩을 운용하지만 개별사가 갖고 있는 경영방식에 따라 랩운용방식에서도 차이점이 확인된다"고 덧붙였다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 신한증권 '콥데이' 문전성시…운용업계 참여 '후끈'

- 외면받던 TDF ETF, 3년만에 재조명 배경은

- 신한PWM '라운지형' 리뉴얼 속속…반포센터 벤치마킹

- "강남 VVIP 타깃, 리빙트러스트 특화점포 만든다"

- NH증권, 신흥국에 주목…미국 주식 비중은 축소

- 한투밸류, '글로벌리서치배당인컴' 월지급형 내놓는다

- [Deal Story]'실적 주춤' LX하우시스, '파트너 보강'에 회사채 흥행

- [회생절차 밟는 홈플러스]'고소장'에서 물러선 증권사, 다음 스텝은

- [Deal Story]CJ제일제당, 공모채 조 단위 수요…금리도 '만족'

- [thebell note]VIP운용의 ‘최애 양성소’