엘에스텍-HB테크 합병…벤처캐피탈 '함박웃음' 포스텍기술투자와 아주IB투자, 7월말 HB테크 신주 획득 '목표가 2000원'

이윤재 기자공개 2013-05-07 09:30:57

이 기사는 2013년 05월 07일 09:30 thebell 에 표출된 기사입니다.

엘에스텍에 투자한 벤처캐피탈들이 짭짤한 수익을 기대하게 됐다. 엘에스텍이 기업공개(IPO)를 포기하고 코스닥 상장사인 에이치비테크놀러지와 합병했기 때문이다.6일 금융감독원 전자공시에 따르면 엘에스텍과 에이치비테크놀러지(이하 HB테크)의 합병비율은 엘에스텍 1주당 HB테크 4.3주이며, 존속법인인 HB테크의 신주는 오는 7월 24일에 상장된다. 엘에스텍에 투자한 포스텍기술투자(이하 포스텍기술)와 아주IB투자(이하 아주IB)는 투자금 회수시기가 앞당겨 진데다가 높은 수익도 기대할 수 있게 됐다.

포스텍기술은 본계정으로 5억 3000만원을 투자해 엘에스텍 보통주 42만 4615주를 취득했다. 신주 상장시에는 182만 5844주를 확보하게 됐다. 현재 주가가 유지된다고 가정시 31억 원 가량을 회수할 수 있다. 엘에스텍 투자로 6배의 수익을 거두는 셈이다.

포스텍기술 관계자는 "2004년 엘에스텍에 처음 투자하게 된 계기는 LCD에 대한 기술력과 비전을 봤기 때문"이라며 "중간에 대주주가 바뀌는 등 여러 이슈가 있었지만 기술력을 믿고 꾸준히 기다렸다"고 말했다.

아주IB는 2011년 '2010 KIF-아주IT전문투자조합'을 통해 전환우선주 74만 9999주를 확보했다. 신주 상장시에는 합병비율로 환산한 322만 4995주 보다 많은 지분을 취득할 것으로 보인다. 조건에 따라 전환비율이 상이할 수 있다는 전환특약을 체결한 덕분이다.

아주IB 관계자는 "투자를 결정할 때부터 회수 방안으로 IPO나 합병을 생각하고 있었다"며 "당장 회수하기 보다는 목표주가를 달성할 때까지 기다릴 계획"이라고 밝혔다. 이어 "이르면 연말이나 늦어도 내년 상반기에는 목표 주가인 2000원을 넘을 것으로 예측하고 있다"며 "도광판 시장 규모가 확대될 것으로 보이고 HB테크와의 합병시너지를 고려하면 (목표주가가) 가능할 것"이라고 설명했다.

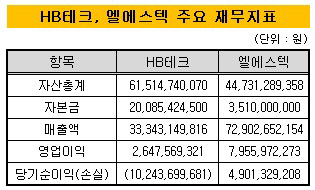

엘에스텍은 올해 IPO 재도전이 예상됐지만 깜짝 합병을 발표했다. 일각에서는 우회상장이 아니냐는 우려가 제기됐다. 하지만 HB테크는 지난해 자산총액 615억 원, 자본금 200억 원으로 엘에스텍의 자산총액 447억 원, 자본금 35억 원을 상회해 한국거래소로부터 우회상장에 미해당한다는 판정을 받았다.

엘에스텍 관계자는 "HB테크와 합병하게 된 계기는 중간 유통비 절감으로 얻게 되는 이득이 상장시 얻는 이익보다 크다고 판단했기 때문"이라며 "거래소 심사가 강화됐고 경기가 좋지 않아 적정 밸류를 기대하기도 어려운 상황"이라고 설명했다.

HB테크는 지난해 12월 제일모직과 도광판의 재료인 원판 생산라인 양수도 계약을 체결했다. 그동안 엘에스텍은 제일모직으로부터 원판을 공급받아왔다. 이번 합병으로 HB테크는 원판부터 도광판 생산까지 일괄 생산라인을 구축하게 됐다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화