시총 1조 안팎..공모규모 2000억 예상 10분의 1 액면분할 예상..유증가격 공모가 가이드라인할 듯

박상희 기자공개 2013-07-30 11:38:21

이 기사는 2013년 07월 26일 16시54분 thebell에 표출된 기사입니다

국내 최대 편의점(CU) 사업체인 BGF리테일(옛 보광훼미리마트)의 상장 후 기업가치는 얼마나 될까. 보광그룹 유통 계열사인 BGF리테일이 본격적으로 상장 준비에 나서면서 공모규모 및 기업가치 등 밸류에이션에 관심이 쏠리고 있다.26일 관련업계에 따르면 BGF리테일의 공모규모는 2000억 원, 예상 시가총액은 1조 원 안팎으로 예상된다. 과거 공모규모만 5000억 원을 훌쩍 넘던 메가급 거래는 아니지만 IPO 시장이 최근 심각한 거래 가뭄에 봉착한 상황을 감안하면 비교적 규모가 크다는 평가다.

지난 2011년 상장한 2위 편의점 사업자인 GS리테일은 당시 공모규모 3000억 원, 시가총액 1조 5000억 원 수준으로 시장의 주목을 받았다. BGF리테일의 CU 점포 수는 지난 6월 말 기준 7926개로 업계 1위다. GS수퍼마켓 등 편의점 외에 별도의 사업을 영위하는 GS리테일보다 이익규모는 더 적다.

|

하지만 이는 일시적 침체로 올해 실적은 다시 향상될 것으로 업계는 보고 있다. 지난해의 경우 보광훼밀리마트에서 CU로 편의점 브랜드명을 바꾸면서 매장 리뉴얼 비용 등으로 212억 원이 지출됐고, 신규점포 출점으로 임차료 역시 1340억 원을 지불하는 등 일시적인 비용이 증가했다는 분석이다.

BGF리테일은 지난 2007년 홍석조 회장 취임 이후 실적이 크게 향상됐다. 취임 직적인 지난 2006년 1조3730억원에서 지난해 2조8571억원으로 6년 만에 2배가 넘는 규모로 성장했다. 올해 실적이 전년 대비 향상되고, 업계 1위라는 프리미엄이 가산될 경우 밸류에이션이 더 올라갈 수 있을 것으로 예상된다.

공모가격은 지난해 유상증자 가격이 가이드라인이 될 것으로 관측된다. 보광은 일본훼미리마트를 대상으로 제3자 배정 유상증자를 진행했다. 당시 1주 당 가격이 11만9293원이었다.

|

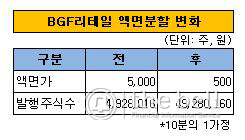

분산요건 및 유통주식 수를 늘리기 위해서는 액면분할이 불가피하다. 현재 5000원 수준인 액면가를 10분의 1로 낮출 경우, 지난해 증자 가격은 대략 12만 원에서 1만2000원 수준으로 변화한다. 이 가격이 공모가 가이드라인 역할을 할 것으로 관측되지만, 실적 및 시장 상황 등에 따른 변동성이 크다.

IB업계 관계자는 "오랜 만에 등장한 빅딜로 시장의 관심을 받을 것"이라면서도 "일본 주주의 엑시트 차원에서 추진되는 딜인 만큼 밸류에이션 이슈가 뒤따를 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]한컴위드, 숭실대와 딥보이스 탐지·음성 인증 기술 공동 연구

- [i-point]크라우드아카데미, '중소기업 근로자 주도훈련' 공식 훈련기관 선정

- 한화에너지, PTA 축소에도 여전한 '임팩트' 존재감

- [Earning & Consensus]시장 우려 넘어선 LG엔솔, 피어나는 반등 기대감

- [i-point]SAMG엔터, 현대차와 대규모 유스 마케팅 '맞손'

- [지배구조 분석]율호 지분 또 매각한 이엔플러스, 경영권 행사 '계속'

- [Korean Paper]하나증권, 관세·탄핵 불확실성 속 데뷔전 나선다

- [원일티엔아이 IPO]수소 투자 드라이브, 후계자 입지 강화 계기될까

- [대한조선 IPO]조선업 슈퍼사이클 진입…실적 호조까지 더했다

- [Company & IB]파트너 새판짜는 LX하우시스, 은행계 '포용'